2022年,化工大宗价格走势宽幅震荡,分别在3—6月、8—10月演绎两波上涨行情,油价的潮涨潮落及金九银十旺季需求提振成为贯穿2022年化工品价格波动的主轴。其中,上半年在全球地缘冲突背景下,国际原油超高位运行,化工大宗整体价格水平不断抬升,多数化工产品创出近年新高;下半年,化工市场主导逻辑由原料(原油)转向基本面,8—10月受金九银十旺季需求依托,化工大宗再度攀升势头明显。

本文将从价格、利润、产能三方面系统梳理2022年的化工市场的新变化和新特点,助力行业人士把握全局,抓紧商机。

价格篇

在金联创化工监测价格的123品种化工品中,2022年均价上涨的有59个品种,占比47.97%;有64个品种下跌,占比52.03%;相比2021和2020年数据,2021年度均价上涨的有119个品种,占比高达96.64%;仅有4个品种下跌;而2020年上涨只有25个品种,下跌有98个品种。

回顾疫情三年,2020年在疫情逐渐好转下,化工大宗逐步走出价格低谷小幅反弹;2021年在能源紧张,原油和煤炭一飞冲天背景下,化工大宗快速大幅跟涨;而2022上半年在原油飞升100~120美元/桶高位背景下,化工大宗再度暴涨是造成2022上半年化工品普遍走高的主要原因,但下半年原油大幅回撤,化工品多数跟跌拖累市场。从三年整体发展来看,2022年化工大宗品出现见顶回落趋势。另一方面,受到上游成本高企、下游需求不佳、自身供需格局的三重压力,虽然2022年整体价格有拉动,但主流化工品利润堪忧。

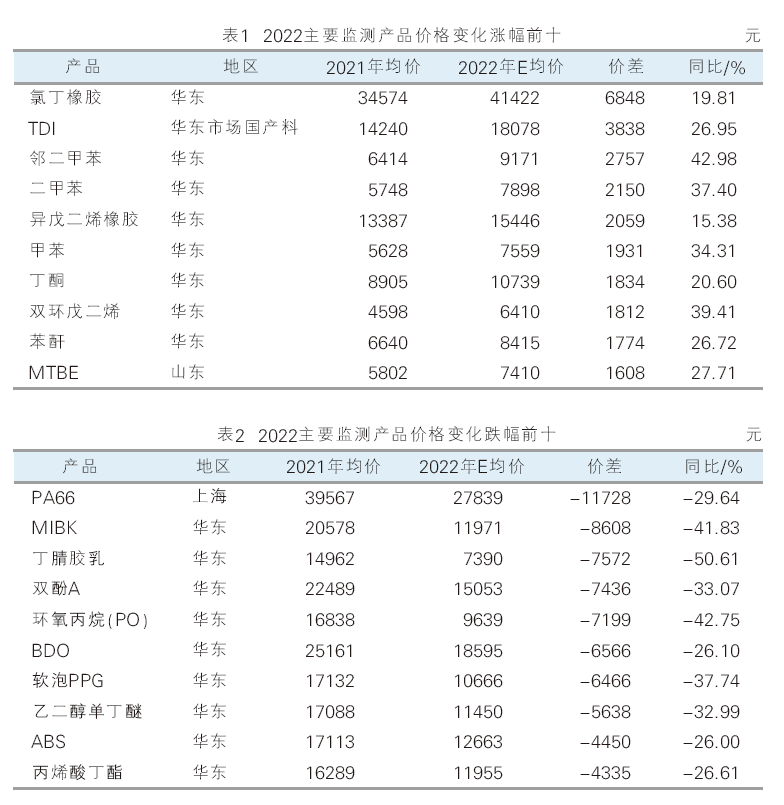

在涨幅前十产品(表1)中,橡胶行业占了2个名额(氯丁橡胶、异戊二烯橡胶);聚氨酯行业占了1个名额(tdi);增塑剂行业占了2个名额(邻二甲苯、苯酐);芳烃行业占了2个名额(二甲苯、甲苯);酚酮行业占了1个名额(丁酮);小产品行业占了1个名额(双环戊二烯);煤化工行业占了1个名额(mtbe)。

在跌幅前十产品(表2)中,塑料行业占了2个名额(pa66、abs);酚酮行业占了2个名额(mibk、双酚a);橡胶行业占了1个名额(丁腈胶乳);聚氨酯行业占了3个名额(环氧丙烷、bdo和软泡ppg);醇醚行业占了1个名额(乙二醇单丁醚);丙烯酸行业占了1个名额(丙烯酸丁酯)。

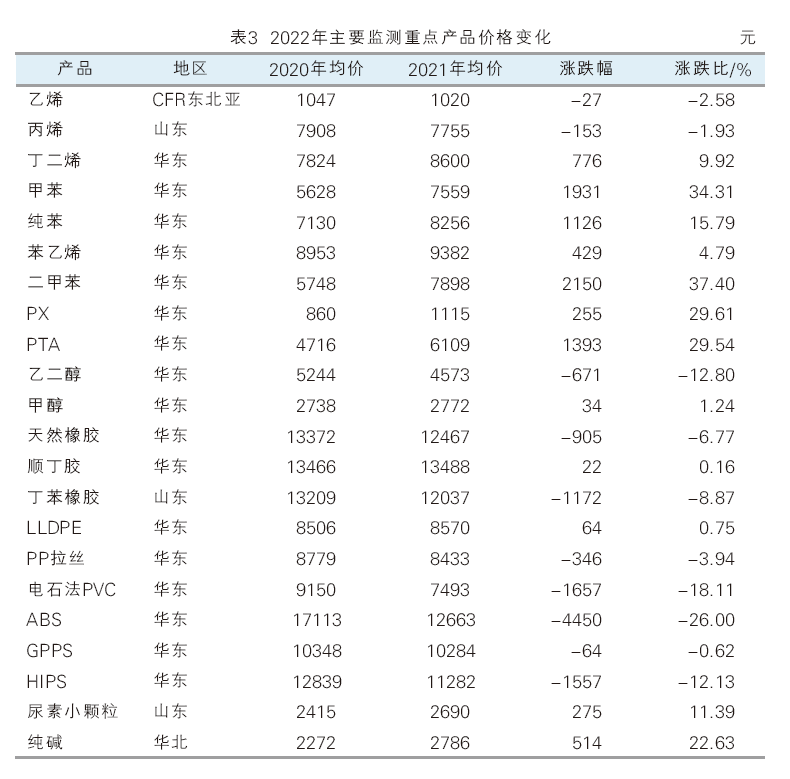

相比于表现突出的产品,整个化工行业最为重要的标志性产品三苯、三烯、塑料、橡胶行业价格走势中,芳烃链条整体表现亮眼,三苯年涨幅在15%~35%(见表3)。丁二烯在橡胶链条中表现突出,环比涨幅在9%以上。由于大炼化持续投入,国内产能扩增迅速,乙烯、丙烯、聚丙烯环比小幅走低。而乙二醇、pvc、abs、ps价格环比跌幅均在10%以上。

展望2023年,伴随疫情的好转,中国国内逐渐放开,国家稳经济促增长政策的落地实施,国内化工大宗或迎来新的发展期。但需要注意的是,大炼化发展已进入后半场,同质化严重的情况下,价格的比拼厮杀不可避免,故2023年是充满机遇和挑战的一年。而受政策导向和下游需求细分的高端石化品市场仍将持续被看好。

利润篇

2022年化工品利润呈现缩水态势,虽然上半年化工各行业主流产品普遍均价高于2021年,但由于下半年原油宽幅走跌背景下,多数产品价格大幅回撤,拖累整体利润,且产业链上涨带来的成本压力层层转嫁,故从全年来看,多数产品生产利润抬升幅度不及2021年。

在金联创化工监测利润的80个品种中,2022年有63个品种盈利,占比78.75%,另有17个品种出现理论亏损,占比22.25%。而2021年有72个品种盈利,占比90.00%,另有8个品种出现理论亏损,占比10.00%。2020年有69个品种盈利,占比86.25%,另有11个品种出现理论亏损,占比13.75%。受需求强劲带动,塑料中的eva利润及利润涨幅名列第一;特种塑料橡胶如乙丙橡胶和丁腈橡胶利润排名虽然依然靠前,但2022年利润同比有所回落。而传统大宗品如pp、pe、苯乙烯、乙二醇等在大炼化大规模产能上马背景下,供应相对充足,且价格涨幅不及原油或原料,处于亏损局面。

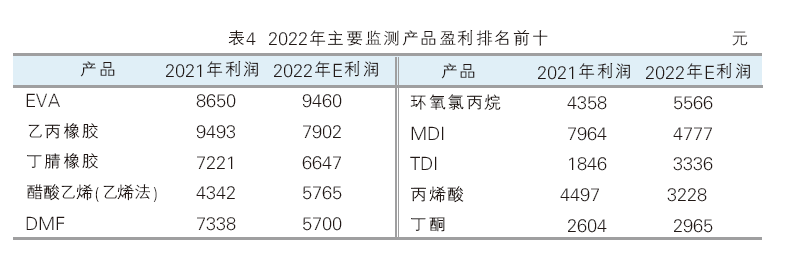

在盈利前十产品(表4)中,塑料行业占了1个名额(eva);橡胶行业了占2个名额(乙丙橡胶、丁腈橡胶);煤化工行业占了1个名额(醋酸乙烯);聚氨酯行业占了3个名额(dmf、mdi和tdi);丙烯酸行业占了1个名额(丙烯酸);环氧树脂产业链行业了占1个名额(环氧氯丙烷);酚酮占行业了1个名额(丁酮)。

在亏损前十的产品(表5)中,塑料行业占了3个名额(pp粒料、cpp、pe);化纤行业占了3个名额(丙烯腈、己内酰胺、乙二醇);烯烃行业占了1个名额(丙烯);芳烃行业占了1个名额(苯乙烯);酚酮行业占了1个名额(丙酮);橡胶行业占了1个名额(丁苯橡胶)。

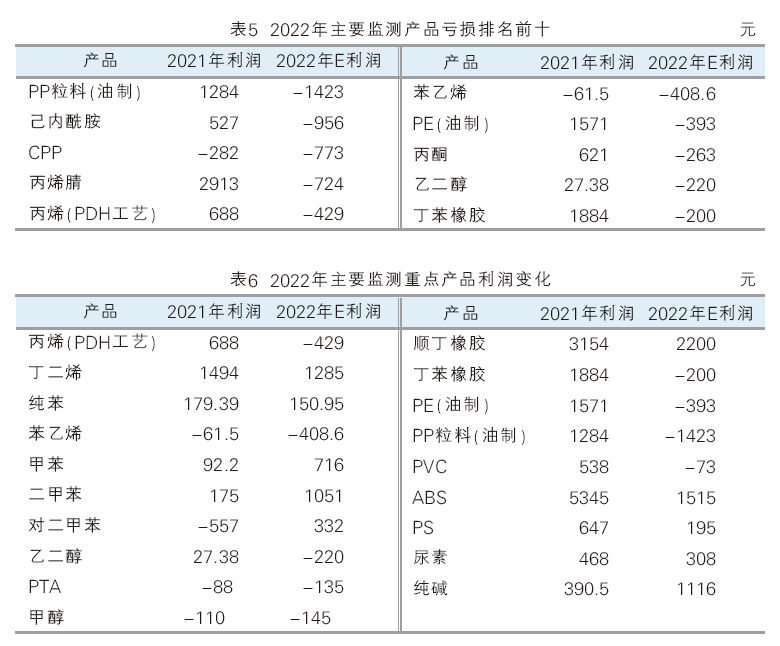

整个化工行业最为重要的标志性产品中芳烃利润较2021年上涨明显,但烯烃链条的丙烯、聚乙烯、聚丙烯均表现疲软,高油价对行业形成持续性成本压力,虽然造成产品市场价格略微有所上涨,但利润却大幅缩水(见表6)。

产能篇

伴随着大炼化逐步进入建设周期尾声,2022年石化行业扩能脚步略有放缓,但市场竞争加剧,石化企业也将迎来更严峻的挑战,行业引导重点也更多向调结构、节能环保、高附加值产品方向转化。

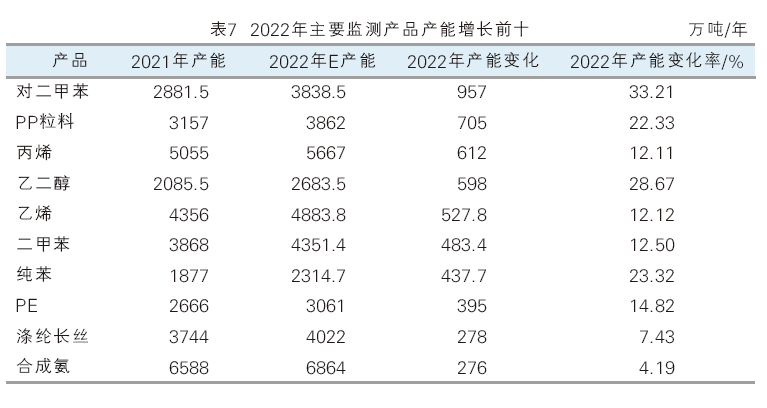

在金联创化工监测产能的80个品种中,2022年9个品种减产,9个品种产能没有变化,62个品种产能增加。其中大炼化涉及的产品对二甲苯、pp、丙烯、乙烯、二甲苯、纯苯和pe这些产品产能大幅增加(见表7)。除此之外乙二醇、涤纶长丝、合成氨的产能也大幅增加。

目前国内乙二醇新建装置多为一体化装置,且为前期规划装置,由于新增装置多产能较大,但相对于2021年产能增速有所减缓,2022年乙二醇新增产能为598万吨/年,下游聚酯产能增长缓慢,目前乙二醇处于产能过剩阶段。

近年来随着市场竞争环境恶化,为应对更多的外部风险,聚酯产业链条以完善产品结构为主,2022年涤纶长丝企业扩能多来自于龙头企业,包括桐昆、恒逸、恒力、新凤鸣等企业,且从后期发展来看,未来新增企业或仍以龙头企业产业链条完善为主,以应对更多市场不确定性。

近年来,在我国坚持绿色环保、可持续发展的要求之下,合成氨工业消费占比快速提升,合成氨在汽车尿素、火力发电厂等脱硝等行业中的消费增速明显,未来市场需求有一定支撑;另外,由于近年来合成氨市场价格涨跌调整频繁,下游新型化工原料如己内酰胺、丙烯腈等生产厂家为稳定生产成本,相关配套合成氨装置陆续投产。整体来看,2022年合成氨产能仍呈稳中增长的发展趋势。

在2022年产能减少的9个产品(表8)中,电石和纯碱属于两高一资产品,属于正常淘汰落后产能;受全国疫情反复、化肥进出口法检及下游市场需求有限等因素影响,2022年磷肥产能较2021年减少46万吨,占比2.49%。三聚氰胺三套装置处于停车状态,故产能小幅降低。因2022年剔除了两家落后产能,2022年国内瓶级pet总产能减少。2021年内重庆长风年产4万吨的苯胺装置因工厂搬迁关停,2022年全年该套装置未开车,故2022年苯胺整体产能减少4万吨,降幅为1.01%。2021年山东(盛玉)玉皇有4万吨顺丁橡胶装置改建成为sbs装置,并于四季度试产,有少量货源产出。但2022年一季度,sbs这条生产线改回顺丁橡胶,且没有sbs产品产出,经核实此线不能在产sbs。故2022年sbs产能减少4万吨/年,年内产能为158万吨/年。2022年我国乙二醇丁醚产能较2021年小幅下滑,其主要原因为:2022年丁醚总体利润下滑,乙二醇丁醚天音主要外销丁醚装置,为拉涨丁醚价格,2022年较2021年装置停车时间明显增长;其次怡达乙二醇丁醚装置2022年延续自产自用趋势,吉林怡达丁醚装置切换生产为主,现已不生产丁醚。

虽然2022年化工行业扩能脚步略有放缓,但重要的标志性产品——烯烃、芳烃、聚酯和聚烯烃产能增速依然保持在10%以上;特别是产能严重过剩的对二甲苯,产能增速依然保持在33%以上,而苯乙烯下游两大产品abs和ps产能增速也保持在15%以上(见表9)。展望未来,同质化严重的化工产品必然要经历一场价格厮杀,而化工生产企业也要经历去粗存精才能存活下来。