近年来,随着炼化一体化的快速发展,石化企业新增产能不断投入,国内甲苯产能持续上升。但下游汽油混调及精细化工需求增速下降,市场供应面逐渐偏离需求面,市场供需矛盾日益严峻。

甲苯行业运行特点

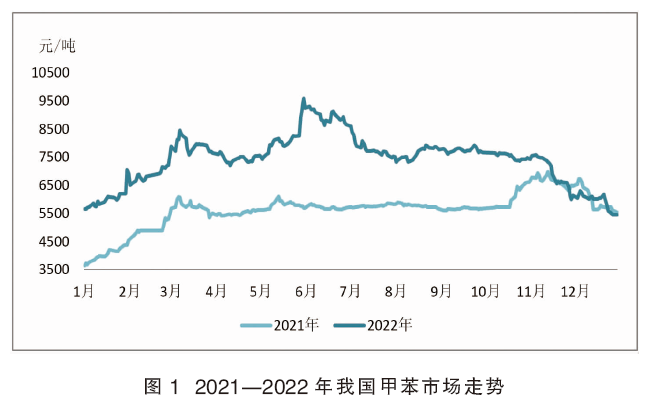

2022年甲苯行业受新冠疫情多发、散发的影响,国内危化品物流运输,以及终端消费受制约,导致国内甲苯贸易活跃度、市场景气度有所下降。但年内仍有5家企业新增甲苯产能,供应面不断上升,市场供需矛盾继续加深。好在年内美国需求激增,亚洲与美国之间套利窗口频繁开启,造成亚洲甲苯资源供应较为紧张,为国内甲苯的出口奠定了良好基础,促使甲苯出口量同比大幅上升570.9%,一定程度上缓解了国内供需矛盾。图1为2021—2022年甲苯市场走势。具体来看,以下七点因素影响了2022年甲苯市场走势:

第一,俄乌战争的爆发导致欧盟与美国对俄罗斯进行制裁,从而引发能源危机,促使国际原油市场持续高位震荡。在原油价格的支撑下,相关芳烃产品价格上涨,也为甲苯市场的上行提供了一定支撑。

第二,年内新冠疫情呈现多发、散发的特点,影响了国内市场经济的发展,同时导致国内危化品物流运输,以及终端消费受制约,从而使得国内外甲苯贸易活跃度、市场景气度有所下降。

第三,上半年纯苯-甲苯价差较大,px盈利较好,歧化具有较强的经济性,更多的px工厂选择外采甲苯,促进了国内消费量增长。强劲的内贸、外贸的需求,以及在原油上涨保驾护航之下,4—6月国内甲苯价格再度冲高,达到十年以来的高水平。

第四,随着美国经济的回升,以及汽油消费的增长,芳烃组分产品的缺乏凸显,需求推动价格强势上涨,同时伴随亚洲与美国套利窗口的打开。价差促使亚洲更多的芳烃产品流向美国,中国甲苯出口量也因此大增。

第五,7月开始,甲苯内外需求均开始转差。首先是纯苯价格下滑,px盈利下降,导致歧化经济性转差,国内px工厂外采甲苯量明显减少。另外,天气转冷之后汽油消费下降,进而导致国内甲苯市场价格承压。

第六,四季度之后,国内歧化外采需求基本消失,甲苯出口量降至年内低水平,港口库存逐渐积累升高,进一步对价格施压。但油价逐渐出现筑底迹象,且二甲苯市场价格坚挺,从而限制了甲苯的下跌空间。

第七,年末,受亚洲市场需求减弱影响,外盘价格进一步下降,出口形势急转而下。同时,相应的内贸供应增强,但国内需求面持续疲软,供需矛盾增强,国内甲苯价格跌势加快。

甲苯供应格局

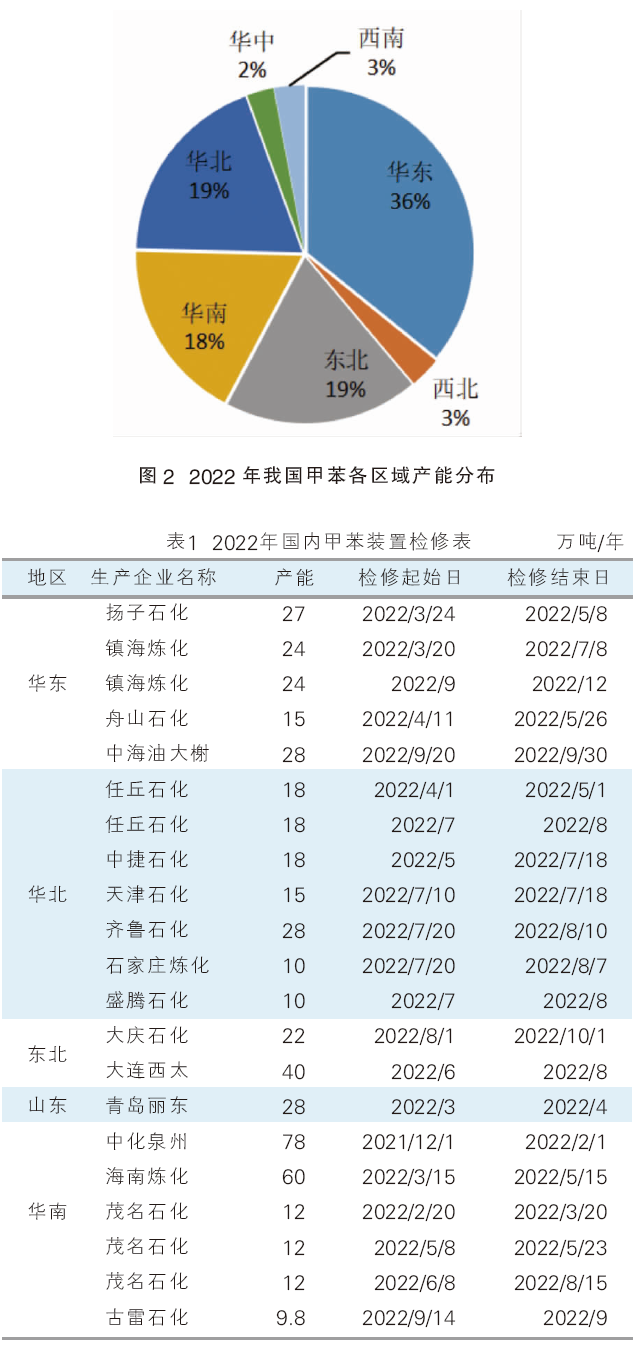

如图2所示,2022年我国甲苯各区域产能分布呈现东部沿海地区及传统重工业地区集中,中西部内陆地区较少且分散的特征。其中华东区域占比最高,达到36%,同时也是国内市场交易最活跃的区域;华北区域与东北区域并列第二,均占比19%;而华南区域以17.7%排在第三位;中西部内陆地区占比较少,其中西南、西北区域占比在3%左右,华中地区以2%位列最后。

2022年国内检修石化企业总计17家,较2021年减少6家;检修产能总计508.8万吨/年,较2021年小幅下降6万吨/年(见表1)。

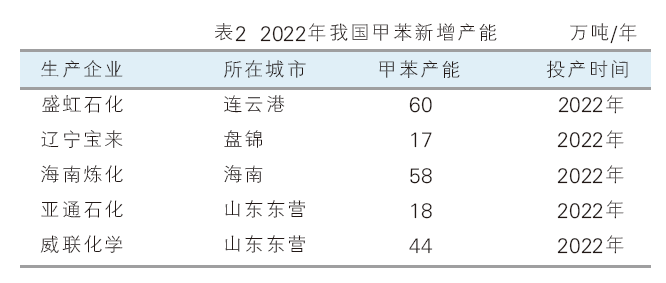

2022年甲苯新增企业装置总计5家,数量较2021年小幅下降,涉及甲苯产能总计197万吨/年,较2021年下降153万吨/年。年内新增产能均以自用调油为主,商品量外放较少(见表2)。

甲苯进出口分析

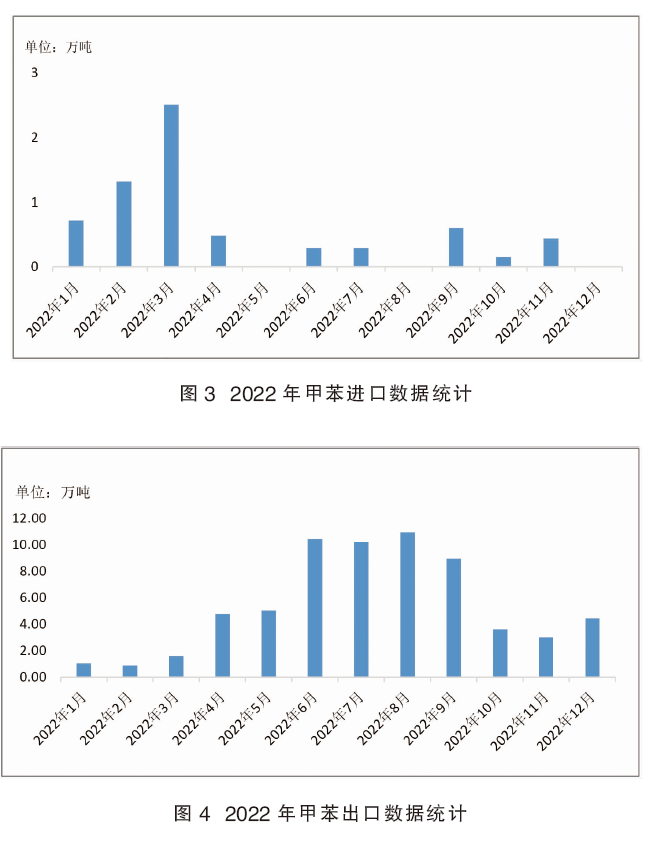

2022年1—12月份甲苯进口量在6.77万吨左右,较上年大幅下降67.2%,创下有史以来新低(见图3)。

具体来看,2022年第一季度进口量较大,在4.53万吨附近,占全年的59.6%。主要由于国内生产企业一季度检修较为集中,内贸商品量供应减少,同时下游汽油调和需求保持旺盛,促使商家进口积极性提升。二、三、四季度,甲苯进口量大幅下降,主要由于下游需求增量有限,国内供需矛盾尖锐,且亚洲市场供应紧张,外盘价格处于高位,导致国内企业进口量大幅下降,创下近年以来新低。

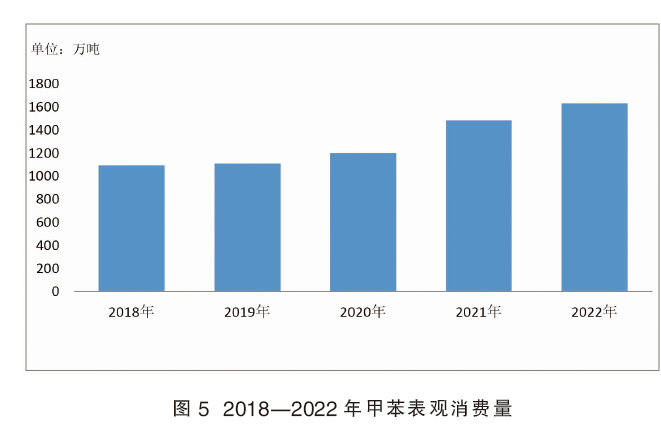

2022年甲苯出口量呈现先升后降趋势,不过整体增长明显,1—12月甲苯出口64.87万吨,较上年同期大幅上升55.21万吨,同比上升570.9%(见图4)。

一方面,由于年内亚洲地区供应持续紧张,而东南亚、印度等地区需求旺盛,且年内亚美套利窗口一度开启,导致部分亚洲资源流向美国,促使周边国家进口积极性提升。另一方面,年内石化企业开工负荷处于高位,加之部分企业新增装置投产后,内贸商品量供应大幅提升,而终端需求的增长却低于甲苯产量的增长,导致国内供需矛盾加剧,国内企业通过出口来缓解国内供需压力的积极性提升。

甲苯需求格局及消费领域

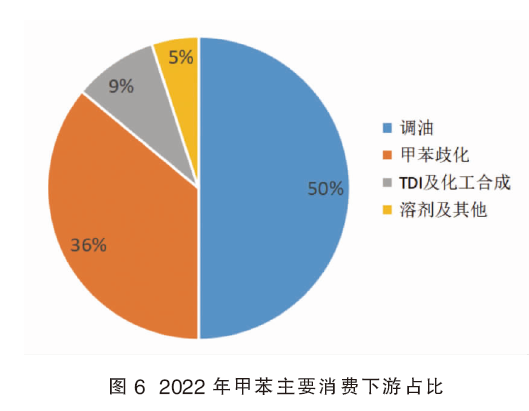

2018—2022年我国甲苯表观消费量呈现逐渐上升趋势,其中2018—2019年上升趋于缓慢,但2020—2022年上升幅度则尤为明显(见图5)。尽管2020年以来,受新冠疫情及国内经济增速减缓影响,下游新增企业装置不多,但随着石油化工产业炼化一体化进程的加快,下游需求整体仍呈现小幅上升趋势,特别是汽油消费的需求以及企业内部甲苯自用生产其他相关产品,为甲苯的消费提供了一定上升空间。

具体来看,2022年1—12月我国甲苯市场表观消费量在1630吨,超越去年同期146.7万吨,同比上涨9.9%。年内新增企业及装置较多,整体产能较大,从而进一步增加了年内甲苯整体产量。多数企业甲苯以内部调油以及歧化继续生产二甲苯-px等使用为主。同时,年内甲苯出口量大幅上升,部分商品量通过出口方式供应国外消费,但仍有大量产品进入市场,进而导致7月之后甲苯市场逐步下行。

2022年甲苯主要下游消费为汽油调和,占比50%;其次是甲苯岐化,占比36%;再次是tdi及化工合成,占比9%;最后是溶剂及其他,占比5%(见图6)。2022年较2021年整体变化较为有限,随着新能源汽车的推广,以及受新冠疫情所造成的出行受困等因素影响,汽油调和需求增速减弱;而下游tdi年内产量大幅下降,也造成其对于甲苯需求的下降;同时溶剂涂料需求也出现了一定下降。随着国内炼化一体化企业的投产,下游调油及甲苯歧化生产纯苯、二甲苯-px等产品需求小幅上升,使其在下游消费结构中占比逐年上升。

2023—2025年甲苯市场发展趋势

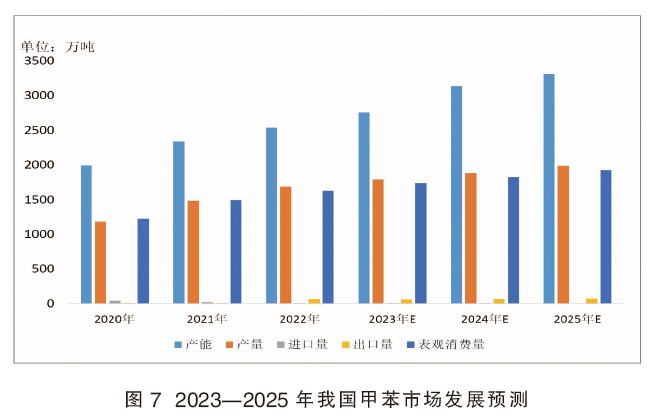

2023—2025年随着炼化一体化的发展,国内石化企业新建、扩建芳烃装置依然较多,尽管新增产能多用于歧化继续生产二甲苯-px等相关芳烃产品,但仍将有部分商品流入市场,因此甲苯市场商品供应量持续上升趋势不变;但下游需求消费增速逐渐下降,需求面将继续偏离供应面。因此,2023—2025年间市场供需面依旧较为严峻(见图7)。同时,随着近年来外贸商谈活动的上升,国内过剩的甲苯商品量有望继续通过出口方式,流通入全球市场。因此,预计2023—2025年甲苯行业发展将重点转向企业继续生产其他芳烃产品,同时内贸转出口继续上升,我国也将由之前的甲苯净进口国逐渐转变为净出口国。