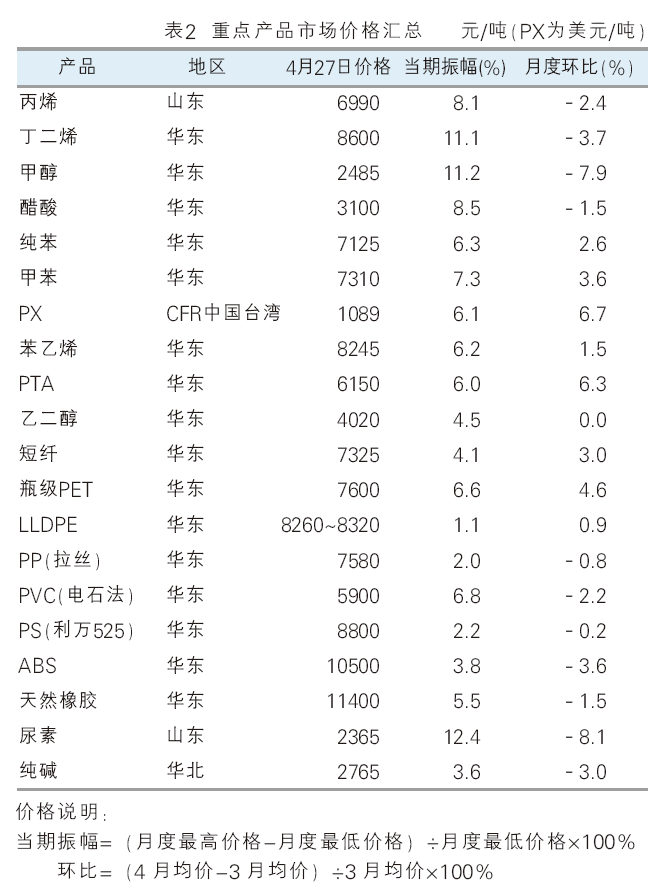

化工市场4月(4月3日—4月27日)先上涨后震荡下行。截至4月27日,金联创监测的化工行业指数收于5629点(4月3日为5704点),跌幅为1.3%。在金联创监测的129个化工产品中,月度均价环比上涨的产品共43个,占金联创监测化工产品总数的33.3%;下跌的产品共83个,占产品总数的64.4%;持稳的产品仅3个,占产品总数的2.3%。详见表1、表2。

涨幅榜产品

二甘醇 国内二甘醇市场先扬后抑,4月27日收于7190元/吨,月环比涨幅为20.9%。4月海南炼化、东北某大厂90万吨/年装置停车,且进口到港数量有限,主港库存不断去库,市场供应延续偏紧,利好支撑市场重心上涨至新高位8110元/吨;但价格涨至高位后,部分市场参与者获利了结,同时下游对于高价跟进意愿逐渐减弱,且节前备货气氛偏淡,市场重心下行。供应方面,5月国内大型装置仍有检修计划,虽前期检修装置有所恢复以及有新增装置投产,但增量有限,供应预期仍偏紧张,对于市场支撑仍存;需求方面,下游不饱和聚酯树脂(upr)行业表现平淡以及聚酯行业减产,对于二甘醇使用增量也预期有限。预计5月二甘醇市场或呈高位震荡走势。

mtbe 国内mtbe市场震荡上涨,4月27日收于7425元/吨,月环比涨幅为10.3%。4月初国际油价宽幅上涨,对mtbe市场强势利好,下游看涨情绪浓厚,大单成交增量。但价格涨至高位,市场成交明显变淡,价格重心回落。中旬,部分厂家签订出口订单,对mtbe市场利好支撑,价格再次推涨至高位。后期国际油价虽不断下跌,但mtbe市场抗跌性较强,价格重心仅小幅下移。下旬,部分厂家集港出口,供应量下降,多数厂家限量出货。随着五一临近,下游补货基本结束,市场成交明显降温,厂家优惠出货为主。供应面,5月仍有部分炼厂计划检修,供应面存利好支撑;需求面来看,出口利润欠佳,且国际市场在开斋节后,市场需求有限,外销显然支撑不足,五一过后或迎来一波补货,对市场有所支撑,但后期暂无节假日提振市场,市场需求或受限。预计5月国内mtbe市场或高位波动为主。

mma 国内mma市场震荡整理上扬运行,4月27日收于12300元/吨,月环比涨幅为9.9%。4月国内甲基丙烯酸甲酯整体市场供应面延续偏紧,叠加外贸订单向好,下游终端实单采买需求氛围延续刚需,市场价格呈现高位上扬运行。预计5月国内甲基丙烯酸甲酯市场延续震荡整理运行走势,整体市场供应面偏紧,交投氛围延续向好,下游终端实单接盘多维持谨慎刚需采买。

跌幅榜产品

液氯 国内液氯市场先涨后跌,4月27日收于﹣100元/吨,月环比跌幅为79.1%。4月华北主产区检修企业陆续恢复生产,供应端利空液氯市场,但下游需求温和,企业出货顺畅,市场交投氛围尚可;4月下旬,下游主力耗氯企业有降负操作,对液氯采购减少,氯碱企业出货压力增大,市场价格走势下行。5月下游主力企业有检修计划,需求端利空市场,企业库存方面有一定压力,预计5月液氯市场弱势整理。

合成氨液体 国内合成氨价格持续走低,尾盘略有反弹,4月27日收于2807元/吨,月环比跌幅为26.5%。4月国内合成氨市场走势受国内市场供需失衡、工农业下游行情疲软影响,延续3月末跌势,且低价进口氨冲击国内市场,进一步拖累主产区价格回落。国内合成氨生产企业出厂价格普遍已跌生产成本下以下,迫于成本压力,4月减量、停产氨企较多。月底在国内五一假期高速运输受限、下游节前备货支撑下,局部库存低液位氨企价格窄幅反弹。预计5月合成氨市场弱势整理为主,反弹预期及幅度有限。节后交通恢复后,低价将再次冲击市场,且国际氨价格仍在走低,进口量增加后国内供需压力不减,后市依旧看空。

高温煤焦油 国内高温煤焦油市场大幅走跌,4月27日收于3000元/吨,月环比跌幅为22.3%。在终端需求低迷下,煤沥青和炭黑市场销售不畅,库存积压严重,对原料高温煤焦油采购意向消极;且前期正值华东地区下游深加工企业检修季,对于高温煤焦油需求量持续减少,煤焦油需求量不断收窄。为减少库存压力,部分焦企唯有不断下调起拍价格,造成部分拍卖价格低位频出,高温煤焦油市场价格快速下滑。目前整个产业链看空预期强烈,预计短期高温煤焦油延续下行。5月中或将逐渐筑底,但整体仍难有明显回暖。

其他重点产品

芳烃 芳烃市场多数先强后弱,纯苯、甲苯、px分别收于2.6%、3.6%和6.7%。4月国内纯苯市场月初上涨后维持区间波动,中下旬重心小幅回升后持续震荡走低。4月国内甲苯行情走势先扬后抑:随着原油价格走高,成本和市场氛围两方利好,且国内消费量仍处于较高水平,多方利多推动月内甲苯价格上涨;随着甲苯价格攀升,化工合成下游部分产品利润空间受到压缩,用户买气转弱,贸易商持仓获利了结意愿增强,五一长假前部分生产企业排库压力也加大了甲苯销售压力;同时原油期价下跌,甲苯市场价格快速走低。4月亚洲px市场先涨后跌:月初国际原油大涨,国内px开工率降低,商家挺价推涨为主;中旬美国调油需求良好,继续带动亚洲市场情绪;但下旬开始,终端跟进乏力,特别是国际原油持续下挫,产业链整体情绪转弱,商家信心松动,被迫让利出货,px市场出现一波持续下跌。

聚酯原料 聚酯原料主要产品走势震荡,pta、乙二醇、短纤、瓶级pet分别收于6.3%、0.0%、3.0%和4.6%。4月国内pta市场先涨后跌,场内观望氛围居多;乙二醇走势偏震荡;涤纶短纤市场宽幅震荡,由于短纤行业加工费持续低位,工厂普遍采取减负降压,下游多刚需采购为主;瓶级pet现货市场维持高位震荡格局。

塑料树脂 塑料树脂市场多数表现弱势,pe、pp、pvc、ps、abs分别收于0.9%、﹣0.8%、﹣2.2%、﹣0.2%和﹣3.6%。4月pe行情涨跌互现,线性华南大区小幅下滑,华北、华东略有上探,高压产品普遍下滑,低压产品受需求支撑,管材、拉丝、注塑、中空、膜均有上涨;pp市场价格弱势震荡;abs市场短暂上涨后持续下跌;ps市场跌势为主。

5月市场或高频震荡运行

5月,外部市场环境方面,月初美联储继续加息仍是大概率事件,而下旬美国原油消费旺季的到来,有助于推动油价的走高,国际原油或呈现先抑后扬的态势,预计wti的主流运行区间为75~85美元/桶,布伦特的主流运行区间为80~90美元/桶。国内环境来看,房地产、汽车和纺织等终端需求复苏缓慢且表现不均衡,市场仍依赖原料端(原油)指引,故预计2023年5月化工市场或高频震荡运行,具体单产品走势呈现差异化。