核心摘要

●复苏趋势明朗 补库存预期升温

7月,石油和化工行业景气指数同比、环比均实现正增长。下游近需求端的橡胶、塑料和其他聚合物制品制造业景气指数同比、环比增幅均超过4个百分点,表明需求复苏正在给予石化行业强力的支撑。受此利好带动,化学原料和化学制品制造业景气指数环比增长3个百分点,同比降幅也在大幅收窄。受高温和降水影响,出行需求有所下滑,燃料加工业景气指数有所回落,带动石油和天然气开采业景气指数同步回落。

从景气指标看,石油和化工行业在成本利润率和生产热度均上升的情况下,存货周转率下降,即存货上升。这或预示着石化行业正在补库存,新一轮库存周期或正在开启。

热点聚焦

●美联储重启加息 市场预期利率顶出现

6月,美联储暂停加息;7月27日,美联储再次加息25个基点,与市场预期完全一致。在本次议息会议上,美联储再次强调了保持限制性利率以确保通胀降至2%的决心。由于降通胀“最后一公里”难度较高,美联储2023年内降息的可能性下降,而在9月或11月再次加息25个基点的可能性上升。

美联储加息后,全球市场对美联储的决策产生了不同预期,包括英国在内的欧洲市场认为继续提高利率不是必然选择,开始押注年内降息,而亚洲市场利率则积极跟进美联储加息动作。市场预期分化将导致大宗商品价格波动幅度加大。

建议及提示

●市场预期

需求持续复苏,补库存意愿增强。

●风险提示

随着美联储加息周期进入尾声,市场对利率峰值的预期分化,商品价格波动将加大;能源价格或因气候原因易涨难跌。

石油和化工行业景气概况

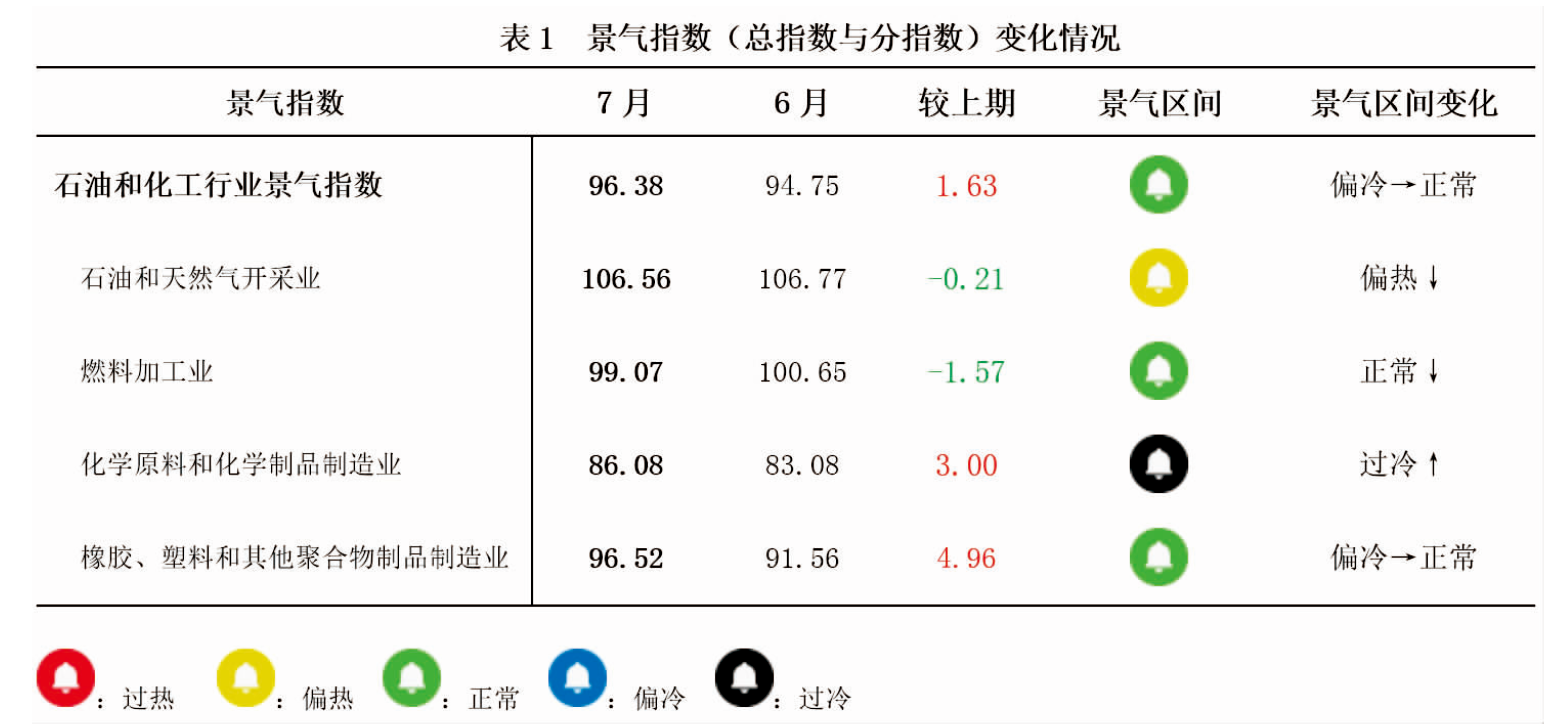

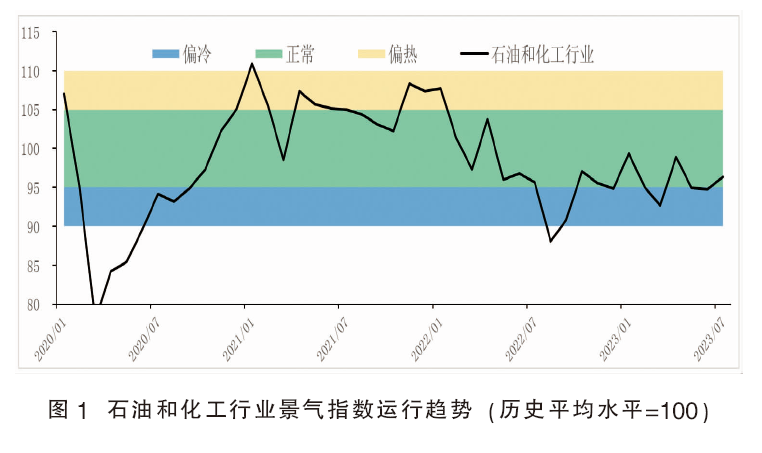

2023年7月,石油和化工行业景气指数反弹,升至96.38,较2023年6月上涨1.63个百分点,重回正常区间;较2022年7月上涨0.74个百分点,同比首次转正,结束了18个月以来的负增长(见图1)。

2023年7月,中国经济延续弱复苏态势。国家统计局数据显示,2023年7月,制造业pmi环比小幅回升0.3个百分点至49.3%,仍处收缩区间。重点城市房地产市场供需仍不容乐观,新增供应面积和新房成交面积同比、环比降幅较大,二手房成交热度也有所回落。6月新增社融4.22万亿元,同比少增9859亿元,环比多增2.67万亿元,货币m2与m1增速差扩大,居民和企业贷款均有回暖表现。国际方面,市场预期提前消化了美联储的加息。随着全球通胀数据回落,主要央行加息进入尾声的共识达成,大宗商品价格在下半年看涨预期快速升温。

石油和化工行业景气指数环比上涨1.63个百分点,涨幅明显(见表1)。分行业来看,橡胶、塑料和其他聚合物7月制品制造业景气指数环比增长4.96个百分点,从偏冷区间升至正常区间。受需求端复苏利好影响,化学原料和化学制品制造业景气指数环比上涨3个百分点,呈现边际回暖,但仍处过冷区间。高温和降水持续影响出行需求,燃料加工业景气指数环比下降1.57个百分点,降幅有所扩大。受燃料加工业景气指数回落影响,石油和天然气开采业景气指数环比虽下降0.21个百分点,但仍处偏热区间。

热点分析及未来展望

1.能源价格反弹明显,原油价格回归供需基本面

7月初美国已停止spr(战略石油储备)释放,库存水平下降至3.468亿桶后保持不变。opec 方面,沙特正式实施额外减产100万桶/日的决定,俄罗斯原油出口数量降幅明显,履行了降低出口的承诺。opec 整体产量降至2779万桶/日,降幅约为90万桶/日。此外,油田服务公司报告的北美活跃钻井平台的数量也出现了下滑,这预示着美国页岩油三季度产量下降的可能性较大。受美国spr终止释放、opec 供应减少、美国页岩油产量下降等影响,7月份美国原油商业库存持续下滑。根据美国能源署(eia)周度库存数据,美国商业原油库存7月累计下降幅度达到1247万桶(7月28日数据与6月30日数据比较)。除原油外,美国成品油库存也有明显下降。

在低库存的带动下,美原油wti、美汽油rb、美燃油ho期货合约均出现了连续上涨。wti从70.45美元/桶(6月30日)涨至81.76美元/桶(7月31日),涨幅高达16.1%;rb从2.53美元/加仑(6月30日)上涨至2.90美元/加仑(7月31日),涨幅高达14.6%;ho从703.75美元/吨(6月30日)上涨至869.25美元/吨(7月31日),涨幅高达23.5%。

整体来看,国际能源供应仍然趋紧,随着库存水平的持续下滑,国际原油和成品油价格震荡走强的趋势愈发明显,定价回归基本面得到确认,这将给石化产品价格带来持续的成本端支撑。

2.重大利好政策集中发布,市场信心大幅提振

7月,涉及多个领域的重磅政策相继发布,市场信心大幅提升:商务部等13部门发布《全面推进城市一刻钟便民生活圈建设三年行动计划(2023—2025)》;商务部发布《商务部等13部门关于促进家居消费若干措施的通知》;中共中央、国务院印发《中共中央 国务院关于促进民营经济发展壮大的意见》等。

7月24日,中共中央政治局召开会议,分析研究当前经济形势和经济工作。会议对下半年的经济发展指明了方向,在精准有力实施宏观调控、加强逆周期调节、扩大内需、促进民间投资、调整优化房地产市场、推进城中村改造等重点领域给出了明确指引。

此外,在7月14日国新办新闻发布会以及7月27日住房和城乡建设部企业座谈会上,有关部门对于存量房贷、首套房房贷利率、首付比率、改善型住房置换税费减免、房贷“认房不认贷”等多个涉及居民购房需求方面给出积极指导意见。

石化行业下游应用广泛,涉及衣食住行等多个方面,宏观经济、民生、房地产、消费、投资等领域多项重大政策的发布在提振市场信心的同时,也为石化行业景气提升带来了有力的支撑。

3.石油和化工行业景气展望

7月,石油和化工行业景气指数在成本端支撑、需求持续复苏、政策面利好三重因素驱动下实现了同比、环比的正增长。从景气指标结构看,在成本利润率和生产热度均有提升的情况下,存货周转率有所下降,说明行业补库存的意愿正在上升。三季度受美墨湾飓风季和厄尔尼诺等气候异常影响,能源供应紧张的态势或将延续,国际油价整体呈现震荡上行的趋势,波动幅度预计将会加大,这将对石化行业成本端产生持续影响。短期来看,成本端驱动仍占主导,需求复苏利好提供支撑,石化行业景气有望继续回升。但随着全球央行加息逐步进入尾声,阶段性的流动性冲击不可避免,考虑到需求端的复苏动能偏弱,石化行业景气或维持在正常区间内波动。

3. 景气指标说明

生产热度,是根据产品的价差、开工、库存三个基本面数据,通过行业生产热度核心算法计算得到的景气指标,反映企业经理人对生产经营的调整。对企业生产运行情况反映较为敏感和领先,稳定性低于成本利润率、存货周转率。

成本利润率,是反映行业投入产出水平的重要指标,在效益指标中较为敏感,稳定性最高。从微观景气循环周期上来说,成本利润率高是景气度高的证明。

存货周转率,即存货的周转速度,反映存货的流动性和资金占用量是否合理,是衡量企业资金利用率的核心指标。其稳定性和敏感性介于生产热度和成本利润率中间。