我国苯乙烯走势回顾

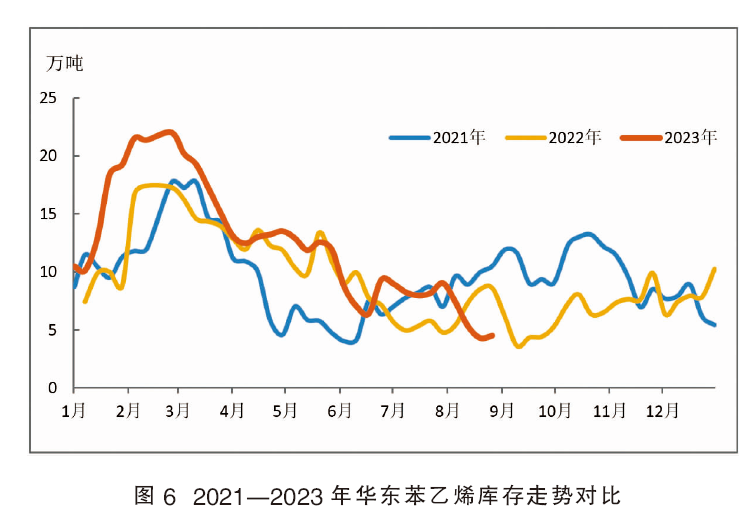

2023年上半年,国内苯乙烯市场经历年初短暂大涨大跌后,进入长期箱体震荡周期,直至5月份市场打破僵局,弱势下滑并持续至6月底,三季度止跌迎来反弹行情(见图1)。

国际原油及商品期货普遍弱势下行,上游乙烯及纯苯双双走跌,成本端支撑塌陷的同时,下游需求表现疲弱,叠加区域间竞价走货,以及商家提前交易三季度供需转弱的逻辑,商家信心缺失,期现共振式下跌,商谈越挫越弱。截至6月底,华东现货商谈跌至7100元/吨上下,也是2023年以来最低价。

进入三季度,华东苯乙烯止跌强势拉涨。宏观偏强,上游纯苯大幅上移支撑明显,苯乙烯行业开工维持相对偏低水平,下游刚需平稳,码头库存迟迟不见累库,各市场供应一致性偏紧配合一致,叠加欧美市场暴涨带来出口消息炒作,部分刚需及补空盘积极跟进回补,诸多利好集中释放,截至8月下旬华东现货最高拉涨至8900~8950元/吨,追平年初最高价。

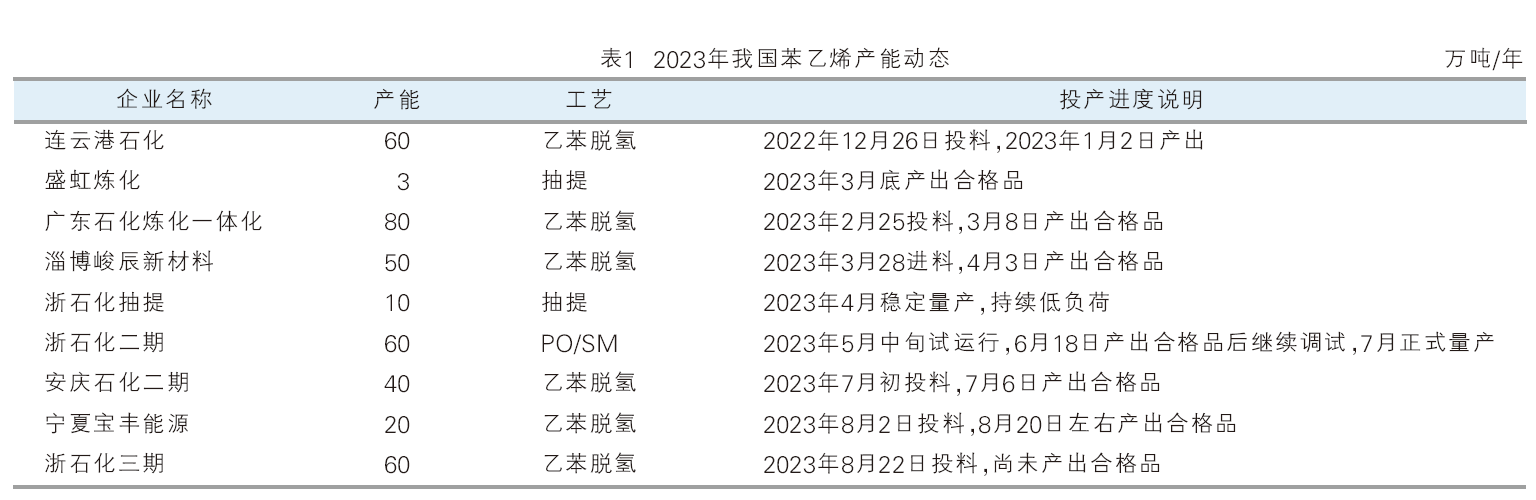

苯乙烯新产能继续迎来大爆发

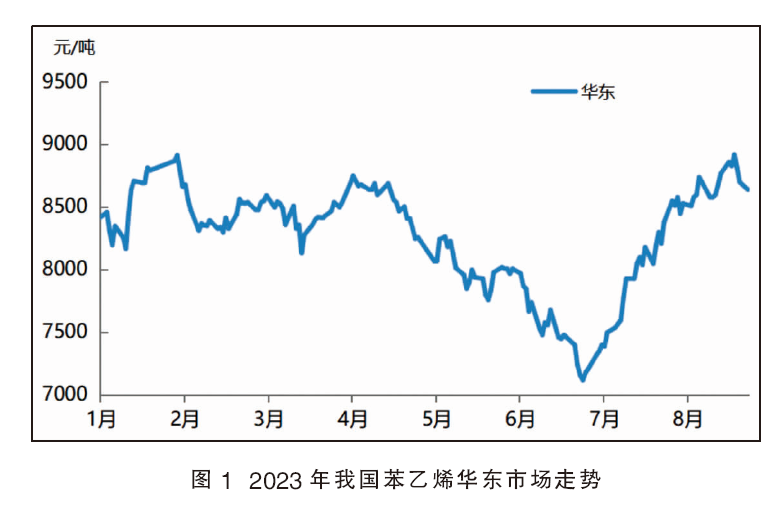

2023年初江苏阿贝尔25万吨/年老装置拆除外,多套新装置集中投产释放(见表1),包括连云港石化60万吨/年、盛虹炼化3万吨/年抽提装置、广东石化80万吨/年装置、淄博峻辰50万吨/年、浙石化10万吨/年抽提及60万吨/年环氧丙烷/苯乙烯(po/sm)和60万吨/年乙苯脱氢装置、安庆石化二期40万吨/年以及宁夏宝丰20万吨/年苯乙烯新装置集中投产,累计投产规模高达383万吨/年。当前,我国苯乙烯总生产能力成功突破2100万吨/年。

从最新产能分布来看,华东地区苯乙烯产能占比约42%,河北及山东地区占比24%,华南地区占比19%,东北地区占比10%,为最重要的四大生产区(见图2)。

华东的长三角依旧是国内苯乙烯产能最为集中的地区,浙石化目前拥有250万吨/年苯乙烯产能,是全国最大的苯乙烯生产企业,镇利化学125.5万吨/年、上海赛科68.8万吨/年、新阳集团65万吨/年及连云港石化60万吨/年等也均是华东主要苯乙烯生产企业代表。

华北地区为国内苯乙烯产能第二大集中区,主要代表企业有:山东利华益80万吨/年、万华化学65万吨/年、青岛海湾化学50万吨/年、山东玉皇两套合计50万吨/年、天津大沽50万吨/年、天津渤化45万吨/年及淄博峻辰50万吨/年等。

华南地区占比位列第三,当地中海油壳牌拥有两套合计140万吨/年苯乙烯装置,2023年新投产的广东石化80万吨/年装置目前为国内单套最大装置,另外古雷炼化60万吨/年、中化泉州45万吨/年、茂名石化两套合计50万吨/年等也是当地主要企业代表。

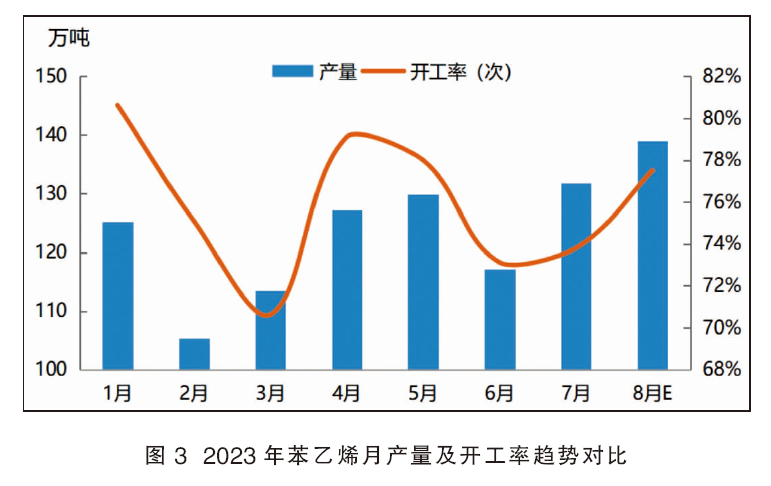

开工率下降,产量创下新高但增量不及预期

2023年以来,从企业开工表现来看,包括山东利华益、浙石化、镇利化学、万华化学、茂名石化、广东石化、上海赛科等多套主力大装置计划内或计划外停车检修消息繁多,导致苯乙烯行业开工率长期维持在中低水平,从1—8月份数据显示来看,初步预计我国苯乙烯月均开工率在76%,同比下降约3个百分点(见图3)。

在新装置持续投产释放支撑下,我国苯乙烯产量则继续刷下新高,但受行业开工率长期维持偏中低水平的限制,整体增量明显不及预期。1—8月,预计我国苯乙烯累计产量为990万吨,同比增加11.3%,月均产量为124万吨。其中,8月单月产量估计接近140万吨,为2023年以来单月产量最高;2月产量数据为105万吨,为2023年以来单月产量数据最低。

从进出口趋势发展来看,同比均有不同程度下降

随着我国新产能继续提升释放,供应过剩局面下,进口依存度继续下降,叠加2023年部分国际装置停车检修,供应出现一定缺口,苯乙烯进口量下降的同时,出口量也有所延续,但相对前两年同期,进口及出口均有一定缩量。

根据海关统计数据显示,2023年1—7月我国累计进口苯乙烯58.51万吨,同比下降9.08%。出口来源地主要包括:沙特阿拉伯、中国台湾、日本、新加坡、科威特及荷兰等。

同时,1—7月我国累计出口苯乙烯达到23.97万吨,同比下降49.3%,主要出口方向为韩国等地。韩国作为典型的贸易型国家,不仅对亚洲内部货源流向起着非常重要的调节作用,也对亚美区域间的套利流向起到一定影响。

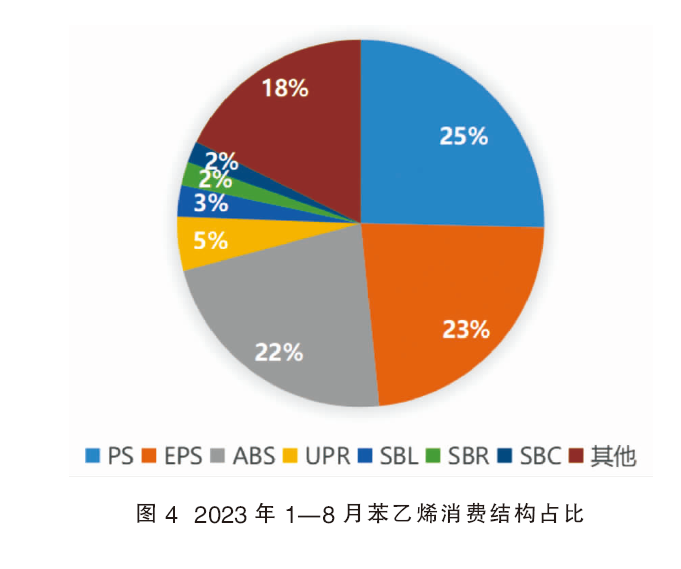

下游消费结构大稳小动,三大下游消费占比约71%

从2023年1—8月苯乙烯最新消费结构(见图4)来看,整体大稳小动。2023年以来,新产能释放,三大主力下游产量同比均有不同程度的提升,然受盈利大幅萎缩甚至亏损影响,三大下游生产企业开工积极性下降,整体产量增幅相对受限,对于苯乙烯综合消费占比约70.8%,与2022年相比提升1个百分点。从具体分项数据来看,ps占比25.4%,依旧是苯乙烯第一大下游,eps占比约23%,abs占比约22.4%,二者占比相差不大。

此外,不饱和聚酯树脂(upr)占比约5%,丁苯橡胶(sbr)、丁苯乳胶(sbl)、sbc合计占比约7%,苯丙乳液、mbs、制药、染料、农药、表面活性剂等其他下游合计消费量占比接近18%。

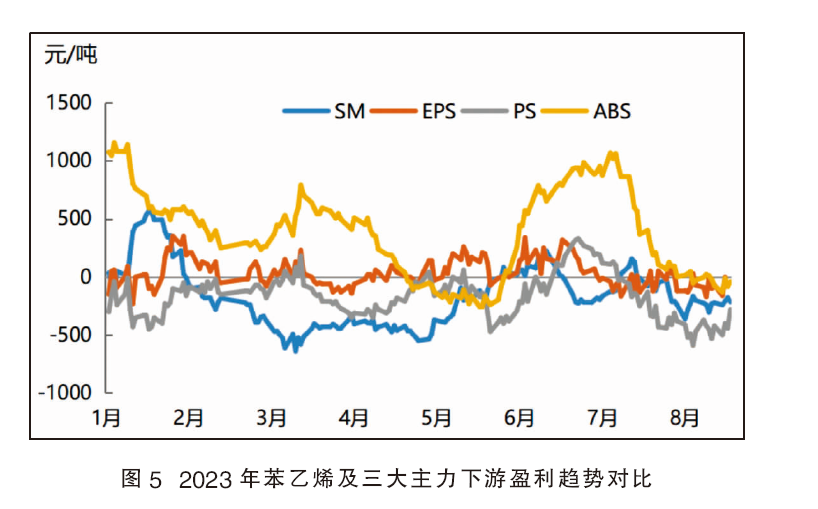

产业链条盈利水平集体缩水

2023年以来,苯乙烯整体链条盈利大幅缩水,亏损已成为常态化现象。

从苯乙烯自身来看,2023年,企业生产盈利水平依旧不佳,1月份,行业短暂迎来盈利良好小周期,主要得益于部分中大型装置春节后计划集中检修,商家对中期供需基本面存谨慎乐观预期,苯乙烯市场短暂大幅拉涨。不过此后多数时间处于盈亏线附近或下方运行,主要原因在于高成本施压明显。2023年以来,纯苯与苯乙烯走势相关度高达0.88,二者日度平均价差在1200元/吨。

从三大下游来看,丙烯腈-丁二烯-苯乙烯共聚物(abs)的盈利转变最为明显(见图5)。2023年供应继续增量的同时,下游需求增速不及,abs彻底转为供应过剩局面,行业内卷加剧,持续下跌,4月下旬abs进入全线亏损局面。聚苯乙烯泡沫(eps)及聚苯乙烯(ps)则长期在盈亏线附近整理。

6月份,苯乙烯及三大下游整体盈利得到短周期改善,但是仅仅是“昙花一现”。三季度,行业盈利再度被压缩,尤其是8月份,苯乙烯及三大下游再度全线亏损。

8月份受高温、暴雨以及台风等恶劣天气影响,一定程度限制终端企业开工,本身就属于传统生产淡季,且部分企业存高温放假安排。据悉今年产销火热的空调行业,伴随新冷年的到来,也逐步迎来了假期,部分厂家已于8月初开始,部分则在9月中旬左右,主流企业放假时长在5~10天不等。

成本居高,终端需求减弱,三大下游难以跟进苯乙烯的上涨步伐,令各生产企业盈利水平萎缩明显。8月份,abs石化企业盈利水平再度转负,eps厂家始终在盈亏线附近徘徊,通用级聚苯乙稀(gpps)更是进入“面粉比面包贵”的尴尬境地,抗冲击级聚苯乙烯(hips)则受原料橡胶及相关产品abs的夹击,盈利更是惨不忍睹。三大下游生产企业出货不畅,8月份甚至出现累库迹象。截至8月下旬,三大下游整体库存要高于往年同期水平,abs样本企业总库存在16.3万吨,ps样本企业总库存在7.8万吨,eps样本企业总库存为3.1万吨,上下游夹击,abs、ps、eps负重前行。

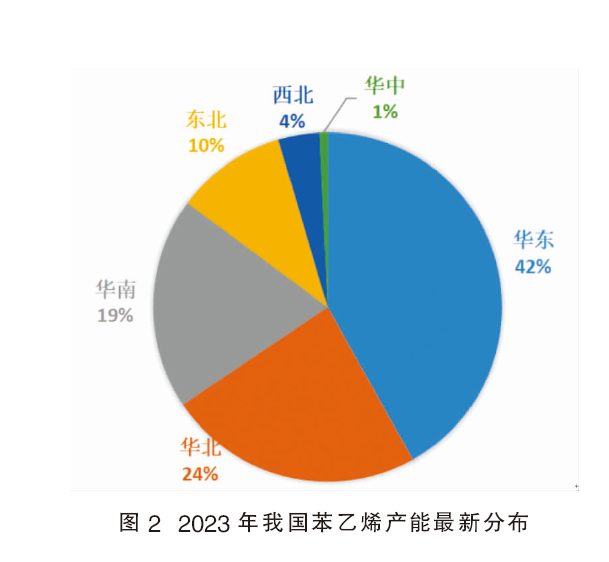

华东主港库存一季度短暂大增后进入长周期下降趋势

2023年以来,华东苯乙烯主港库存围绕4.3万 ~22万吨,最高点出现在2月下旬,最低点出现在8月中旬(见图6)。

1—2月港口库存大增,主要原因在于国产供应持续增量的同时,厂对厂消化量增多,上下游的直接对接,导致码头提货速度明显放缓。

3月开始港口进入长周期去库及低库存运行周期。一方面,国内装置集中减停产,整体开工维持中低水平,而且下游需求稳中有增,进口量平平叠加阶段性出口转移内贸压力,国内供需平衡得到一定改善。

进入8月份以来,苯乙烯市场关于行业开工率大幅提升、主力下游开工下降、产需表象劈叉趋势下,码头库存却出现下降的现象引发一众讨论。背后真相是怎样的呢?

初步预估,8月份苯乙烯平均开工率在77%左右,环比提升3个百分点。从产量数据对比来看,8月,预计我国苯乙烯总产量接近140万吨,环比提升约7万吨。

华东苯乙烯港口库存的下降,在一定程度上体现了国内下游的消化水平,但是库存变动还受到到货量、出口量等多方因素的影响。

8月份以来,不仅进口船货补充有所减少,内贸方面包括浙江、山东及东北等方向抵达华东主库区的补充量均有不同程度的下降。不完全统计数据显示,8月1—23日,江苏主要库区苯乙烯船货净抵港量补充约7万吨略上水平,环比下降近4万吨。不仅如此,华东港口库存数据严格意义上来讲,不能全然代表国内实际消费体量的变动。诸如华南或其他地区库存、苯乙烯生产企业隐性库存、在途船货运输等均存在潜在变量影响。

不可否认,苯乙烯连续2个月的大幅拉涨一度逼近9000元/吨整数关口,使得下游盈利集体缩水,甚至部分企业亏损压力大增,出现减停产现象,以ps最为明显。但是,从下游产量数据对比来看,整体需求仍呈稳中有增的趋势。

初步预估,8月份三大下游产量有增有降,eps产量预估在36万吨,环比波动不大;ps月产量预计环比下降近5万吨,至33.5万吨上下;abs月产量预计环比提升5.4万吨,至54.2万吨附近。8月份,三大下游对苯乙烯折合消费量在100万吨左右,环比波动较为有限。另外,诸如upr、sbr、sbl、聚合物多元醇(pop)等行业月产量均出现了不同程度的增加,对苯乙烯消费量呈提升趋势。

2023年三季度末至四季度供需趋势预测

2023年三季度末至四季度,我国苯乙烯新装置投产脚步暂时放缓,仅中泰化学(京博石化)60万吨/年苯乙烯装置计划年底投产,实际量产要在2024年一季度。三季度新投产的宁夏宝丰20万吨/年新装置以及浙石化第四套60万吨/年乙苯脱氢新装置将进一步释放,为新增量产主力代表。另外就现有苯乙烯装置来看,计划内检修明显减少,以渤化发展、浙石化二期po/sm装置、中化泉州、中海油壳牌等装置检修为主,整体来看,四季度苯乙烯供应环比三季度要有一定增加预期。

就三大下游扩能计划来看,abs行业更为集中,包括英力士苯领60万吨/年以及宁波lg甬兴5万吨/年两套乳液法装置、广西长科30万吨/年本体法装置均有投产计划,但考虑到效益问题,不排除延迟投产或开工负荷提升缓慢的可能。eps方面辽宁盛业32万吨/年计划年底投产,ps方面大连恒力石化15万吨/年新装置计划四季度投产。

综合而言,2023年三季度末至四季度,苯乙烯依旧是供需双增的趋势。具体来看,“金九银十”传统旺季,终端存在一定需求向好预期,下游企业前期减停产装置恢复供应,部分装置亦存提负计划,叠加新装置投产量产,对于苯乙烯需求仍存稳中增加预期,从供需结构来看,中短期苯乙烯供需基本可维持相对平衡,整体累库高度暂时有限。长线来看,年底苯乙烯新装置继续投产及下游企业在年关前后减停产带来的需求缩量预期下,苯乙烯供需基本面再度转弱为大概率事件。