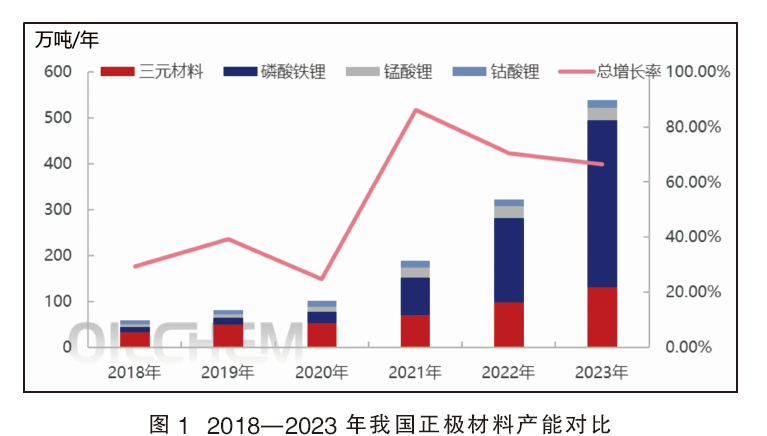

2023年我国正极材料产能预计将突破500万吨/年,在全球正极材料行业集中度较高,我国企业占主导地位。新能源汽车、储能等下游领域对锂电池存在巨大的需求,拉动了正极材料出货量逐年走高。我国在磷酸铁锂及三元材料方面成为世界最大生产及使用国,在此背景下,2019—2023年我国正极材料市场发展快速。

2023年上半年新增产能投放100万吨/年,全年预计仍有140万吨/年产能投放,累计产能同比增长22.92%。未来随着政府对锂电行业的支持以及能源的改革,消费者对新能源储能设备及太阳能电池应用的需求量将不断上涨,促进正极材料行业继续正向发展。

我国正极材料行业发展格局及趋势

在“双碳”背景下,发展新能源已成为全球共识,新能源汽车的快速发展驱动锂电池产业迅速扩容,为锂电池正极材料行业提供了广阔的市场空间。正极材料是决定锂离子电池性能的关键材料之一,也是目前商业化锂离子电池中重要的锂离子来源,其性能和价格对锂离子电池的影响较大。

2018—2023年,我国的正极材料正处于从发展期到成熟期的阶段:企业产能规模处于积极扩张的趋势,正极材料产量增速加快(见图1)。随着“净零排放”和“碳中和”目标的提出,各个国家相应推出了新能源汽车领域发展规划,逐步降低燃油车市场占比。此外,综合国内外关于新能源定义的有关描述,新能源的基本定义是相对于传统能源而言,在新技术基础上加以开发利用的能源,各国也持续加大对储能领域的投资和政策支持力度。

2021年,国家发改委、国家能源局发布《关于加快推动新型储能发展的指导意见》,指出新型储能是支撑新型电力系统的重要技术和基础装备,对推动能源绿色转型、应对极端事件、保障能源安全、促进能源高质量发展、支撑应对气候变化目标实现具有重要意义。2022 年,国家能源局、国家发改委发布《“十四五”新型储能发展实施方案》,进一步明确了储能行业的发展要求。在国家产业政策的推动下,我国将迎来储能行业发展的黄金期。

2022年,工信部、国家市场监督管理总局联合发出《关于做好锂离子电池产业链供应链协同稳定发展工作的通知》。通知指出,各地部门须指导锂电企业结合实际和产业趋势合理制定发展目标,在关键材料供应稳定、研发创新投入充足、配套资金适量充裕的前提下,因时因需适度扩大生产规模,优化产业区域布局,避免低水平同质化发展和恶性竞争。

同时工信部还提出,坚持推动有效市场和有为政府更好结合,着力破除地方保护和区域割裂,共同建设高效规范、公平竞争、充分开放的全国锂电统一大市场。

2023年,从国家财政部凯发在线官网获悉,为支持新能源汽车产业发展,促进汽车消费,财政部、税务总局、工信部发布了《关于延续和优化新能源汽车车辆购置税减免政策的公告》。公告明确,对购置日期在2024年1月1日至2025年12月31日期间的新能源汽车免征车辆购置税,其中,每辆新能源乘用车免税额不超过3万元;对购置日期在2026年1月1日至2027年12月31日期间的新能源汽车减半征收车辆购置税,其中,每辆新能源乘用车减税额不超过1.5万元。公告还明确,享受购置税减免政策的新能源汽车包括纯电动汽车、插电式混合动力(含增程式)汽车、燃料电池汽车三类。

展望未来,未来3—5年,新能源汽车产业仍将保持快速发展,叠加储能行业需求的持续上涨,全球新能源产业的景气度将保持较高水平。目前,全球新增的锂电池上下游产能中绝大部分集中于我国。

我国正极材料行业现阶段发展特点

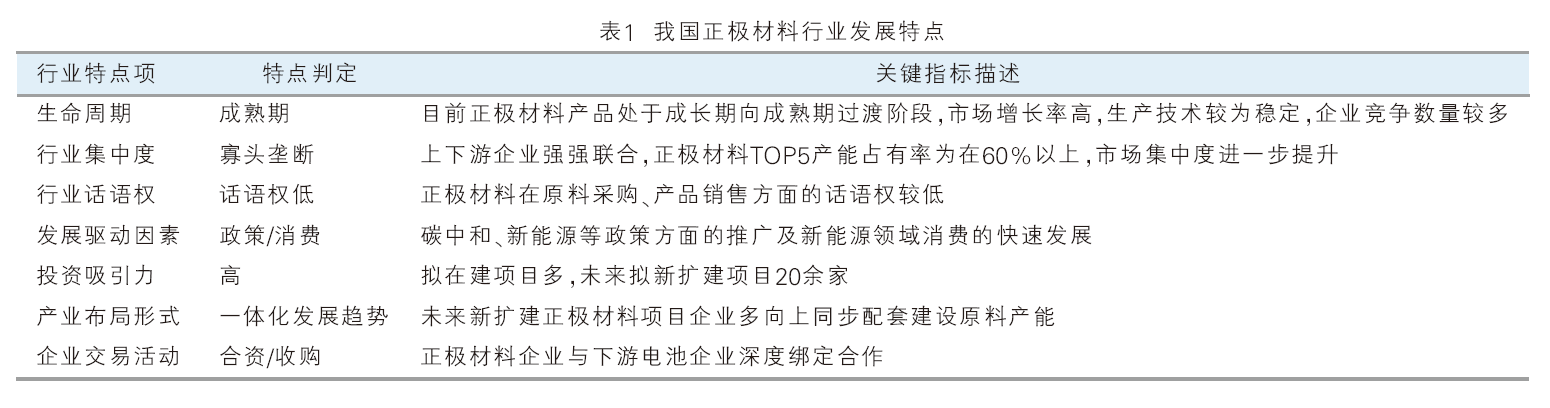

现阶段我国正极材料行业发展特点如表1所以。

1.2023年正极材料新建产能释放放缓预计年底总产能突破500万吨

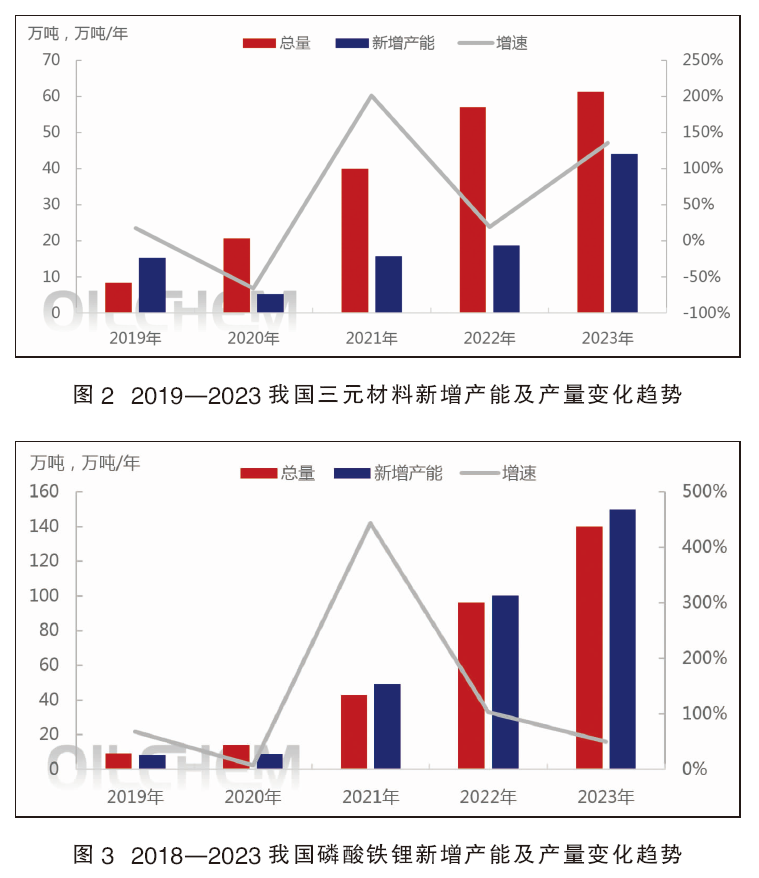

2023年国内三元材料产能保持稳健增长,截至目前三元材料行业总产能提升至131.47万吨/年,产能增速达35.38%。预计2023年将新建产能44万吨/年,从实际投产情况来看,2023年新增产能皆投产运行,产能利用率逐步提升,2023年底容百科技有20万吨三元材料项目投产。从年内新增装置的企业来看,六成以上是上市企业,少数是民营企业。预计到2025年总产能将提升至近200万吨/年。

2023年国内头部磷酸铁锂新建产能继续释放,如湖南裕能、国轩高科、湖北万润、安达科技等。而另外一部分企业为钛白粉企业,具有铁源优势,如龙佰新材料。

2.2019—2023年我国正极材料产能趋势分析

据隆众资讯统计,2019—2023年我国三元材料新建产能复合增长率在60.68%(见图2)。阶段性来看,各年度表现有一定分化。由于2018—2019年是三元材料集中扩建时期,2020年三元材料产量有了质的突破;2020年由于产能过剩,新建项目大幅减少;2021年高镍三元市场需求突增,2021—2022年高镍新建项目增多。其中2021年产能增速达201%,2022年行业本身投产预期装置依旧明显,但部分企业产能释放量将在2023年释放,使2022年整体产量增速放缓。2023年头部企业新建产能释放较快,基本已在上半年投产运行;下半年新建项目达24万吨/年,容百科技20万吨/年新产能预计在年底投产。

据隆众资讯监测统计,2018—2022年我国磷酸铁锂产能复合增长率在69.97%(见图3)。阶段性来看,2018—2020年磷酸铁锂产能增速相对平缓,2019年之前国补偏向能力密度更高的三元材料,2019年国补逐渐退坡,2020年磷酸铁锂的投资热情刚开始回归,故整体产能增速较慢。2021—2022年产能爆发较为明显,一是国补退坡后磷酸铁锂靠其成本优势及安全性和长寿命等优势赶超三元材料;二是受光伏及新能源汽车发展带动,需求量快速上涨。从2022年来看,产能已达200万吨/年以上的水平,且目前仍有在建产能预备投产。2023年,磷酸铁锂产能预计为363万吨/年,新建产能为150万吨/年,新建产能逐步释放。

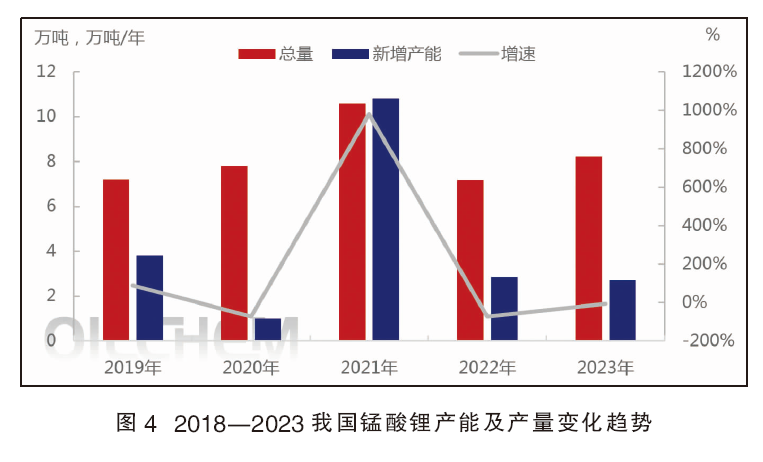

据隆众资讯统计,2018—2023年我国锰酸锂新建产能复合增长率为9%(见图4)。阶段性来看,各年度表现有一定分化,其中2020年锰酸锂行业处于扩建低谷期;2021年新建产能受下游需求增加影响,新建步伐加快,且产能布局较大,其中龙头老大博石高科产线在2021年投产,产能的快速释放亦使2021年产量有明显提升;而2022年,由于下游市场需求过于饱和,锰酸锂新建产能放缓,除头部企业有扩建布局外,中小型企业均无扩建计划。通过数据显示,2021年产能增速达到高峰;而2022年受下游需求萎靡影响行业本身投产不及预期;2023年,下游数码需求仍处于旺季不旺的阶段,故市场新建产能规划较少,产量增加有限。

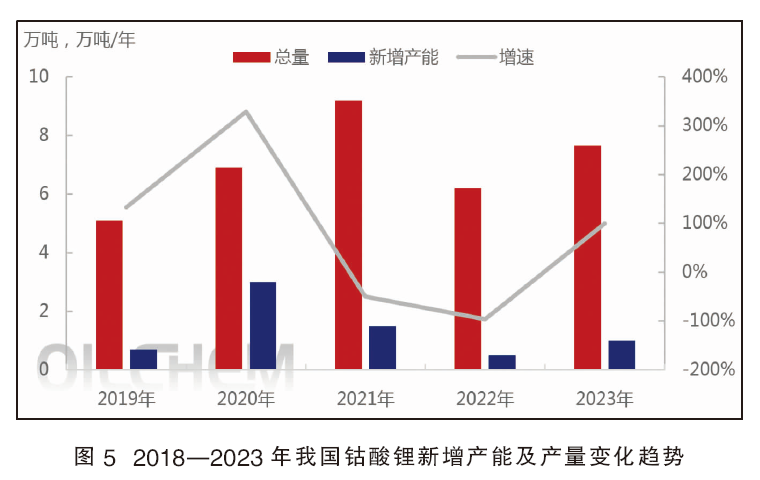

据隆众资讯统计,2018—2022年我国钴酸锂产能复合增长率为89.41%(见图5)。通过近五年的数据来看,钴酸锂新建产能相对渌口区为平稳,2020年达到高峰,主要是由于疫情,线上教育使出货量走高,需求带动下新建产能项目陆续落地; 2021年钴酸锂新建产能释放下,产量有明显上升,但下游需求基本饱和;在此前提下,2022年新建产能较少,增速出现下降;2023年,钴酸锂新扩建产能多体现在头部企业,截至目前巴莫科技钴酸锂新扩建产能已投产。

3.2024—2028年正极材料供应继续增加 磷酸铁锂仍是主力

据隆众资讯调研,未来五年新建产能最多的产品仍然是磷酸铁锂,其次是三元材料;未来五年磷酸铁产品行业拟在建产能有1253万吨/年,目前暂无退出产能计划。新增产能主要分布在西南和华中地区、华东地区,新增产能企业部分是原有企业产能扩张,另一部分是具有上游原料资源的企业,如钛白粉企业或磷化工企业,行业正向着产业链规模化发展,另外有小部分企业为跨行进入。未来,由于拟在建产能较大,预计未来磷酸铁锂将转入产能过剩状态,企业利润预计萎缩,或将影响后期部分新产能投放进度,不排除部分企业取消项目建设。而三元材料产品行业拟在建产能将达到120万吨/年,暂无退出产能计划。拟在建产能中,其中规模在10万吨/年(含10万吨/年)以上的企业有4家,新增产能主要分布在华东、华中及华南地区。根据数据统计,10万吨/年(不含)以下的产能基本在2023年投产,新建产能在28万吨/年;而产能在10万吨/年以上的建设周期基本在24个月左右。

与上游供应商之间的议价竞争

正极材料生产企业规模较大,对原料的需求量较高。其中主要的金属原料以锂、钴、镍、锰为主,由于近年来,碳酸锂价格上涨速度较快且同比较高,故碳酸锂在正极材料成本中占据主要位置;其中三元材料生产中碳酸锂成本占60%以上,磷酸铁锂生产中碳酸锂占成本80%以上;锰酸锂生产中碳酸锂占成本的80%以上,钴酸锂生产中四氧化三钴占成本的40%以上,碳本锂占成本的40%以上。

在供应方面,由于锂、钴均是非常稀缺的资源,其中全球钴产业链依赖于刚果(金)的钴矿供应,而锂矿多依赖于进口资源;据了解,生产企业均与上游原料生产企业缔结合约,保障生产的稳定性;另虽上游锂盐供应商分为生产企业和经销商锂经销,但经销商环节采购量有限;而正极材料虽作为碳酸锂的主要消费下游,但由于近年碳酸锂供需矛盾凸显、供不应求的局面下,正极材料生产企业在与上游锂盐供应商议价话语权从高转低;与之相反,由于国内钴价依靠国外mb钴做定价,故国内企业对钴价的主导权较低,在成本的把控下,冶炼厂议价空间较小。但在买方市场下,下游三元材料以及钴酸锂企业对冶炼厂议价能力相对较强。