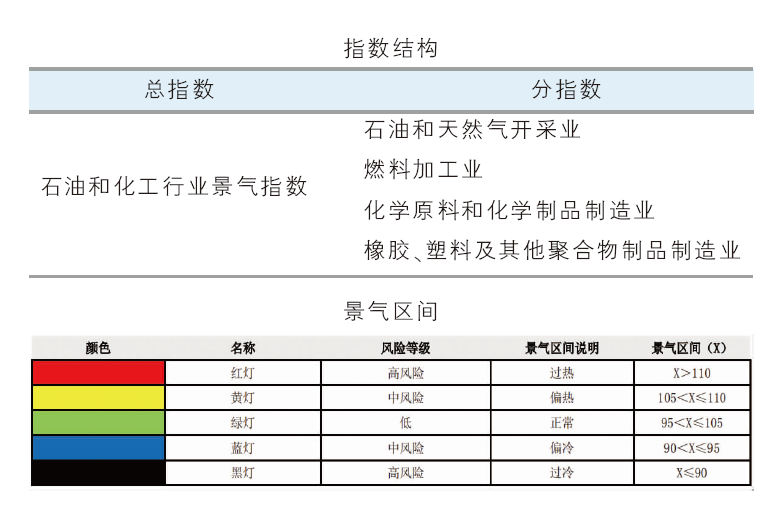

核心摘要

●供需持续改善 景气或将成为年内最高点

随着北方逐步入冬,乘车出行提高了燃料需求,燃料加工业景气指数同比、环比继续上行,同比增速高达17.24个百分点,继续保持在过热区间。相对高位的燃料价格给石化产品成本提供了有力支撑。同时,因为下游消费的增加,橡胶、塑料和其他聚合物制品制造业需求改善明显,同比增速达7.23个百分点,仅次于燃料加工业。石油和化工行业景气指数同比、环比增速延续增长态势。

石油和化工行业景气指数虽然维持向上态势,但景气指标却出现边际走弱的现象。国际油价高位回落导致成本利润率增速走平,说明成本端支撑力度正在减弱。此外,生产热度、成本利润率、存货周转率同比增速均有回落,说明石化行业复苏势头存在降速的情况。

综上,10月石油和化工行业景气指数或将成为全年最高点。

景气指数仍在上行,滚动复苏的特征明显。

热点聚焦

●暂停加息,利率期限溢价大幅上升

继9月美联储和英央行暂停加息后,10月26日,欧央行在连续加息10次后按下暂停键,至此,美英欧主要央行利率走平。受暂停加息以及美国新财年预算未达成等影响,全球主权债券收益率期限溢价大幅上行,10年期美债期限溢价快速升至0.6%以上。长债收益率可看作基准利率、通胀预期、期限溢价三者之和,因此在基准利率、通胀预期不变的情况下,期限溢价快速上升推涨长债收益率,致使大宗商品等风险资产价格出现较强的利空信号。地缘冲突的升温,金融条件紧缩的利空并未完全反映在大宗商品价格中。冬季临近,能源价格仍有反弹的可能性,或支撑大宗商品价格继续维持上升态势。

建议及提示

●市场预期

供需持续改善,企业生产积极性继续提升。盈利改善不及预期,需要进一步观察需求改善的持续性。

●风险提示

警惕大宗商品价格双向大幅波动,企业库存成本调控压力上升。

石油和化工行业景气概况

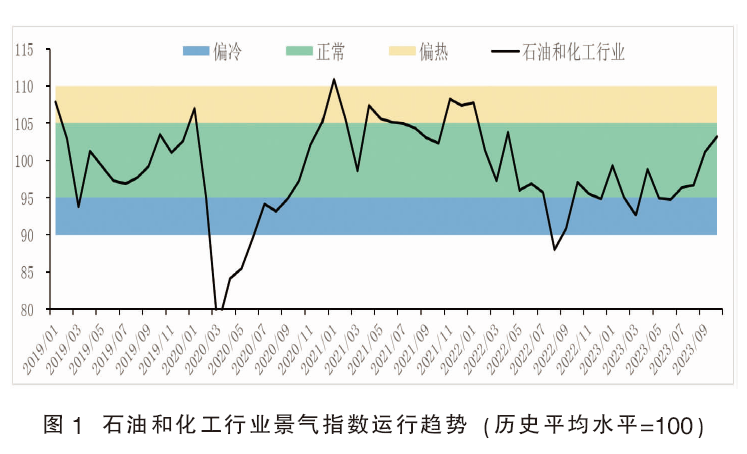

2023年10月,石油和化工行业景气指数继续上行,升至103.19,较2023年9月上涨2.03个百分点,处于正常偏上区间;较2022年10月上涨6.16个百分点,同比增速较9月回落4.20个百分点(见图1)。

2023年10月,中国经济延续复苏态势。国家统计局数据显示,10月份,制造业采购经理指数(pmi)为49.5%,比9月下降0.7个百分点,进入理论收缩区间。pmi为扩散法环比景气指数,数值在50%附近微幅波动是景气筑底的表现,50%并不能作为判断扩张区间和收缩区间的绝对分界线。石油和化工行业景气指数为合成法景气指数,是对石化行业景气的量化,指数继续上行说明产业链上游基本面持续改善;而pmi低于50%说明在原料价格波动的情况下,市场需要更长的时间对需求改善的认识达成共识。

10月,重点城市房地产市场延续修复行情,周度数据呈现前高后低特征,边际增速转弱。重点城市新房成交面积环比增长,但成交热度回落,开盘去化率环比下降。在新供应面积缩量的情况下,整体库存收缩,二手房成交环比微增,预计11月保持稳定。9月新增社融4.12万亿元,同比多增5638亿元,货币m2与m1增速差收窄,由于高基期原因,人民币贷款同比少增1764亿元。国际方面,主权债券收益率大幅上升,大宗商品价格呈现高位振荡状态,天然气价格有所上升,原油价格有所回落,包括贵金属在内的金属板块价格普遍上涨。

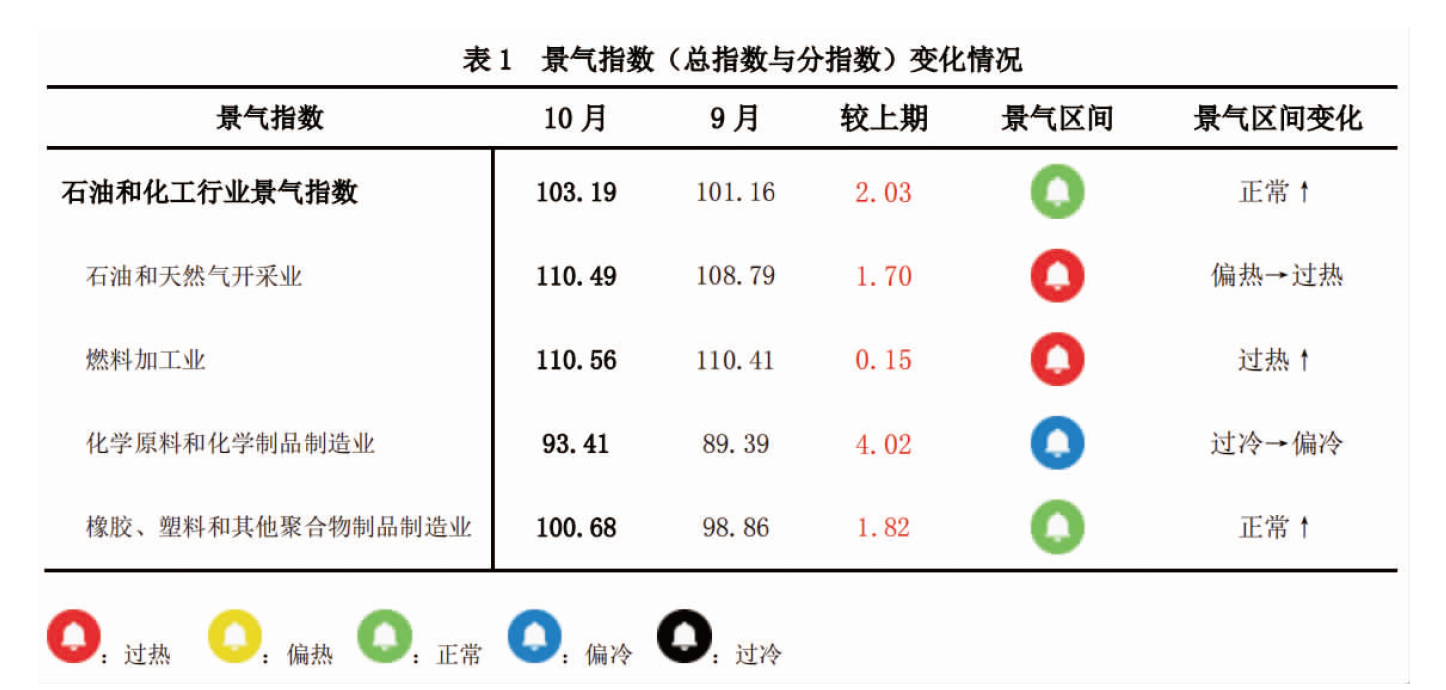

10月,石油和化工行业景气指数环比上涨2.03个百分点,增幅较9月回落2.44个百分点(见表1)。分行业来看,降温带来城市乘车出行需求的增加,燃料需求旺盛,燃料加工业景气指数环比上涨0.15个百分点,同比上涨17.24个百分点,仍处过热区间,是石油和化工行业景气指数上涨的主要推动力。橡胶、塑料和其他聚合物制造业在消费继续改善的支撑下,存货周转率明显上升,景气指数环比增长1.82个百分点。在上下游利好支撑下,化学原料和化学制品制造业成本利润率快速修复,景气指数环比增长4.02个百分点,由过冷区间升至偏冷区间。在高生产热度支撑下,石油和天然气开采业景气指数环比增长1.70个百分点,升至过热区间,但因为高基期的原因,同比增速连续两个月负增长。

热点分析及未来展望

1.页岩油资源争夺升温

当下,能源转型成为全球趋势,但传统石油巨头却在加紧对油气资源的控制,美国页岩油行业迎来大并购时代。

10月9日,埃克森美孚宣布并购先锋自然资源公司。并购完成后,埃克森美孚将整合得克萨斯州和新墨西哥州二叠纪盆地的两个最大的油田,成为该盆地最大的石油生产商,日产量可达120万桶,超过欧佩克的大部分成员国。

10月23日,雪佛龙宣布并购美国第四大石油公司赫斯,并购完成后,雪佛龙将分享圭亚那新发现的超过110亿桶的石油资源30%的所有权。除此之外,雪佛龙也将获得第二大页岩油产区巴肯465000英亩高质量页岩油的开采权,预计页岩油日产量将提高到20万桶。

除此之外,康菲石油公司考虑并购二叠纪最大的私人生产商冠岩公司,英国石油公司(bp)也有意联合美国公司开采海恩斯维尔页岩气资源。石油巨头在能源转型大趋势下加大对传统油气资源的收购充分说明化石能源仍将长时间占据全球能源主导地位,而随着化石能源的供应侧集中度越来越高,化石能源价格长期看涨趋势愈发明显。

2. 1万亿元特别国债先行,新增地方债延续前置政策

10月24日,十四届全国人大常委会第六次会议表决通过了全国人民代表大会常务委员会关于批准国务院增发国债和2023年中央预算调整方案的决议。中央财政将在今年四季度增发2023年国债1万亿元,增发的国债全部通过转移凯发在线的支付方式安排给地方,集中力量支持灾后恢复重建和弥补防灾减灾救灾短板,整体提升我国抵御自然灾害的能力。新增的1万亿元国债将作为特别国债,赤字率(财政赤字/gdp)上限将提升至3.8%。

同日,人大常务委员会授权国务院提前下达部分新增地方政府债务限额的规定,授权国务院在授权期限内,在当年新增地方政府债务限额(包括一般债务限额和专项债务限额)的60%以内,提前下达下一年度新增地方政府债务限额,授权期限为决定公布之日至2027年12月31日。

特别国债的发行和新增地方债的前置说明政府加码逆周期和跨周期调节,大大增加了市场对经济企稳并加速复苏的信心。从市场角度看,地方债“化债”要求或将导致地方政府的支出出现缺口,特别国债的发行和地方债限额的前置将充分保障地方政府的合理支出水平,有利于包括平急两用设施、保障性租赁住房在内的“新基建”推进,利好大宗商品需求端快速复苏。

3.石油和化工行业景气展望

10月,石油和化工行业在供需继续改善的支撑下景气持续上升。石油和天然气开采业、燃料加工业景气已处于过热区间,橡胶、塑料和其他聚合物制造业存货周转率提升明显,景气略低的化学原料和化学制品制造业成本利润率也有明显提升。而在高景气指数的背后,石油和化工行业景气指数边际增速指标已经开始下滑,考虑到北半球逐步迎来冬季,经济活动将逐步走弱,在能源价格维持振荡的情况下,10月石油和化工行业景气指数或将成为全年最高点,预计11月石油和化工行业景气指数将保持稳定或小幅回落。

4.景气指标说明

生产热度,是根据产品的价差、开工、库存三个基本面数据,通过行业生产热度核心算法计算得到的景气指标,反映企业经理人对生产经营的调整。对企业生产运行情况反映较为敏感和领先,稳定性低于成本利润率、存货周转率。

成本利润率,是反映行业投入产出水平的重要指标,在效益指标中较为敏感,稳定性最高。从微观景气循环周期上来说,成本利润率高是景气度高的证明。

存货周转率,即存货的周转速度,反映存货的流动性和资金占用量是否合理,是衡量企业资金利用率的核心指标。其稳定性和敏感性介于生产热度和成本利润率中间。