未来,复合肥在工艺方面需继续提升、生产过程做好节能减排。

回顾2023年,国际政治经济环境复杂多变,重大气候灾害频发,粮食危机加剧,能源、化肥价格保持了宽幅震荡。国内复合肥企业虽区域性结构调整战略增多,但受制于原料以及其他因素,行业盈利水平处于产业链后端,同时上游无规律的价格变化导致了季节肥生产备货推迟,产能利用率难以提升。

那么2024年复合肥市场环境是否有所改善?行情是否会良性波动?本文将从宏观环境、政策、供需格局、成本利润及行业竞争态势分析等角度对复合肥行业未来走势进行深度分析。

全球经济复苏缓慢,中国经济面临机遇挑战

受单边主义、地缘政治、军事冲突、通胀形势、国际债务以及产业链重组等多重风险叠加的影响,国际贸易和投资增速大幅放缓,预测2024年全球经济复苏缓慢且不均衡,不确定性进一步增加。

而同时中国经济将面临着许多机遇与挑战,其中最大的机遇在于“新基建”和“双循环”战略的持续推进,这两项政策将大力促进国内产业升级,增强经济的内生动力。同时,全球贸易保护主义风潮仍在持续,对中国出口带来不小的压力。

从宏观环境预测来看,全球经济在未来一年走弱的概率较大,大宗商品存温和震荡下行可能,但仍需考虑地缘政治矛盾给市场带来的不确定性。国内环境向好预期将利于国内化肥价格回归理性空间波动。

化肥资源属性强,政策指引行业发展

农业农村部印发《到2025年化肥减量化行动方案》通知,要求到2025年,全国农用化肥施用量实现稳中有降。具体表现在:到2025年有机肥施用面积占比增加5个百分点以上,全国主要农作物测土配方施肥技术覆盖率稳定在90%以上,全国三大粮食作物化肥利用率达到43%。同时根据磷复肥工业协会的《磷复肥“十四五”发展思路》,期间复合肥行业继续以绿色发展、转型升级、提质增效为总体目标,复合化率也将进一步提高。

那么在“能源双控”“两碳达标”,粮食安全、化肥“保供稳价”大背景下,从行业发展趋势来看,未来复合肥在工艺方面需继续提升、生产过程完善节能减排;品种方面,要生产符合品质农业需求的优质肥料;在施用过程方面,要注重提高肥料利用率。另外在产业规模上,注重“减总量,增新量”;在产业结构上,注重“联上游,沉终端”;在产品结构上,注重“重高效,拓功能”。

供需优化过程中势必出现阵痛

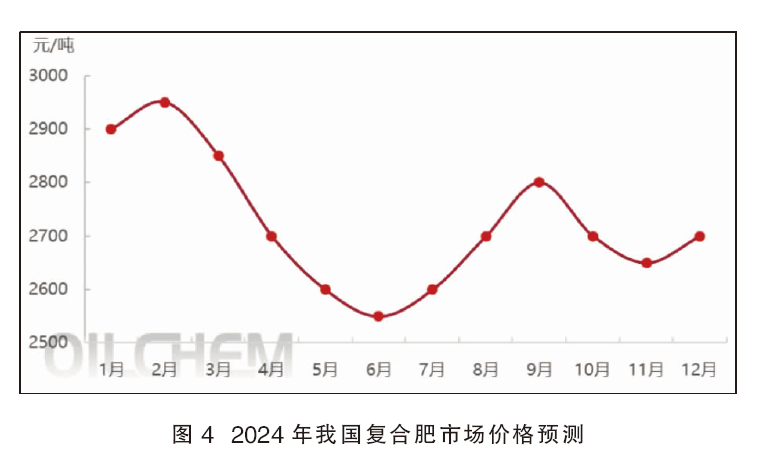

从计划以及在建装置来看,规模企业布局全国生产基地的脚步并未停止,同时纵向一体化战略对复合肥企业实现利润增加具有较大现实意义,因为产业整合大势所趋,尤其具有资源优势、规模化经营的企业将扮演越来越重要的角色,而对于规模小、成本高又无资源的企业将面临较大冲击。据不完全统计,2024年拟在建产能为430万吨/年,新增产能释放后对于国内本身供需失衡的复合肥市场现状将又是一个冲击,产能相对过剩,价格恶性竞争暂难避免,对价格形成一定压制。图1为2024—2028年我国复合肥产能预测。

原料成本

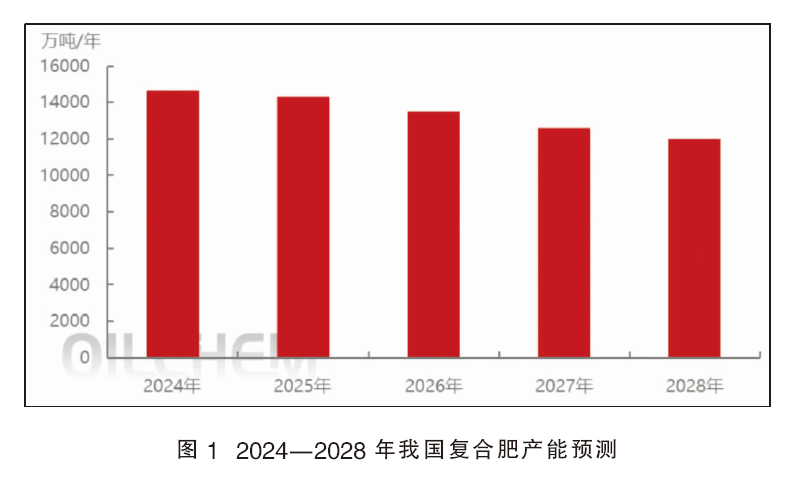

尿素:2024年从供应面来看,尿素产量将继续保持增长态势,需求面来看,工农业将呈现一定幅度增长预期,但基于2023年底库存剩余,2024年国内供需或表现出阶段性宽松趋势,明年出口量的变化继续影响行情走势。2024年尿素行情继续宽幅震荡,大概率价格重心较2023年有所下跌,预计,山东中小颗粒主流出厂报价或在1850~2500元/吨附近波动。

磷肥:2024年国内磷酸一铵现货价格存下行走势,一季度虽然出口受限,但在国内春季需求以及原料价格仍居高位支撑下,价格将在2850~2950元/吨震荡为主;二季度销售淡季,夏季肥以高氮为主,对磷的需求量有限,加之原料价格下滑影响,磷酸一铵价格将逐步下滑;三、四季度国内秋销旺季,高磷肥对磷的需求量大,另外国际需求推动,以及冬储需求的跟进,加之原料磷矿供紧价高支撑,磷酸一铵价格将出现止跌反弹。预计全年均价在2850元/吨附近。

钾肥:2024年国内钾肥市场价格走势将根据市场的淡旺季来变动,在春季市场的刚需带动下,氯化钾与硫酸钾的市场价格将呈现持续走高的局面,且2023年度的大合同截止日期为2023年12月31日,后续仍将面临2024年大合同的谈判情况,很有可能在一季度进行谈判。在春季市场结束后,国内钾肥市场将进入相对偏淡的走势,虽然后期仍有夏季以及秋季市场的需求,但对钾肥而言相对有限。根据近两年的市场淡旺季来看,在氯化钾以及硫酸钾价格恢复至正常水平后,硫酸钾在秋季水溶肥的需求体现明显,但秋季结束后,价格或将呈现理性的回落,等待冬储市场启动情况。

综合以上三大主要原料2024年走势(图2)来看,大概率会较2023年均价有所下行,继而复合肥成本松动,影响复合肥价格走势。

下游需求

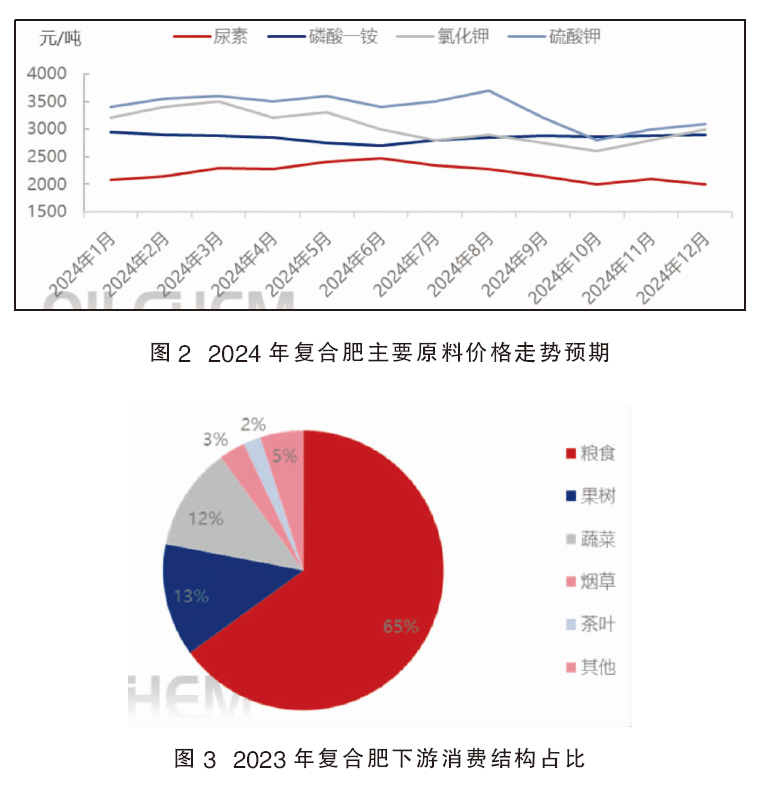

图3为2023年复合肥下游消费结构占比。目前主要在下游粮食方面,2024年继续要求其综合生产能力稳步提升,产量保持在1.3万亿斤以上,确保谷物基本自给、口粮绝对安全。在粮食安全战略大背景下,农业需求将稳中向好,对复合肥需求面提供利好支撑。此外,考虑绿色农业发展,新型肥与常规肥价差有进一步缩小预期,变相挤占部分常规肥份额,但需时间过渡,因此预计2024年复合肥需求用量波动不会过大。

市场价格展望

综合以上因素分析,供需虽有改善,但过剩压力仍存,同时原料成本存松动可能,因此2024年复合肥市场行情有望理性回归(图4),但同时阶段性行情仍然存在,也需考虑政策(出口)带来的影响。对企业而言,无论是季节前的原料备料、旺季瞬时产能能力、品牌运作等都面临考验,相对而言规模企业的运作或更为得心应手。

具体来看,1月份,年前集中走货为主;2月适逢传统春节,市场平淡过渡;2月下旬,随着返市人员增多、春耕终端用肥临近,市场氛围好转,价格或稳中偏强运行;3月中下旬至6月,市场逐步转战夏季肥市场,考虑原料有下跌预期及供需不平衡因素,价格回落整理概率大;下半年,市场波动或趋缓,价格主要围绕成本线上下波动,其中8—9月受需求集中启动及新一轮成本支撑,价格有小幅上涨预期,但10月市场或逐步回归正常,等待新一轮冬储引导。整体看价格波动幅度将逐步收窄,以3*15硫基复合肥为例,预计主流运行价格区间在2300~2800元/吨。