甲基叔丁基醚(mtbe)是一种无色、透明、高辛烷值的液体,是生产无铅、高辛烷值、含氧汽油的理想调合组分,作为汽油添加剂在全世界范围内普遍使用。但是因为mtbe对环境具有危害(主要体现在污染地下水),近年来mtbe作为调和汽油原料一直备受争议的话题。随着烷基化油、乙醇汽油、甲醇汽油等替代品的发展,mtbe 在调油中的占比随之缩减。

行业严重饱和,产能增速明显放缓

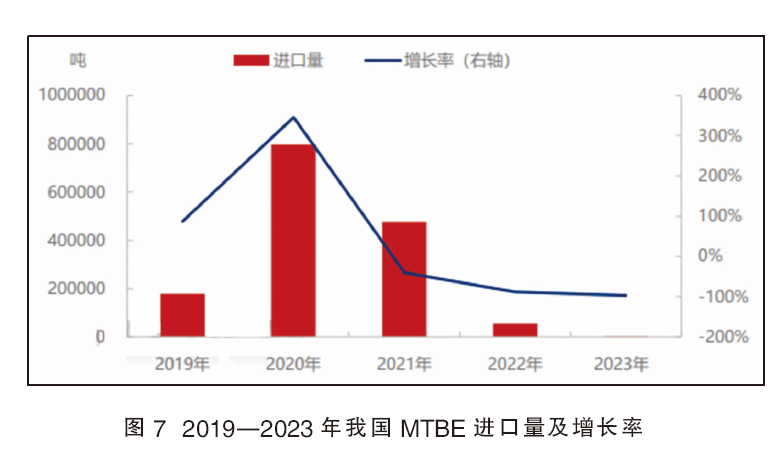

2019—2023年,我国mtbe行业严重饱和,产能增速明显放缓,复合增长率在2.92%,2022年产能增速甚至降至不足1%。新能源汽车发展迅猛,对传统汽油市场形成较大冲击,同时炼化一体化等装置多有mtbe配套,因此对外采购mtbe有限,在过剩等多重利空打压下mtbe产能增速持续下降。2023年在利润大幅好转的情况下,厂家新建装置意愿增强,产能增速有所回升。2019—2023年我国mtbe 产能及其增速变化趋势见图1。

2023 年国内 mtbe产能增长较为明显,截至2023 年底,mtbe 总产能增至 2160万吨/年,增速为3.80%。上半年仅有一套装置投建,为广东石化10万吨/年炼化一体化配套项目,其mtbe装置为传统气分醚化法,以自用为主,无外销。8 月河北鑫海一套15万吨/年装置建成投产,以自用为主。福建盛桐9万吨/年、大连恒力新建45万吨/年装置均于四季度开工投产。2023年我国mtbe主要生产企业生产能力见表1。

2023年国内 mtbe总产能2160万吨/年,行业占比前十位的企业产能达568.5万吨/年,占全国总产能的 26.32%。从生产工艺的分布来看,前十位企业中脱氢装置有7家,合计总产能291万吨/年,占比13.47%。po-mtbe装置只有2家,合计产能156万吨/年,占比7.22%;异构装置有4家,产能66.5万吨/年,占比3.08%;传统装置有3家,合计产能55万吨/年,占比2.55%。

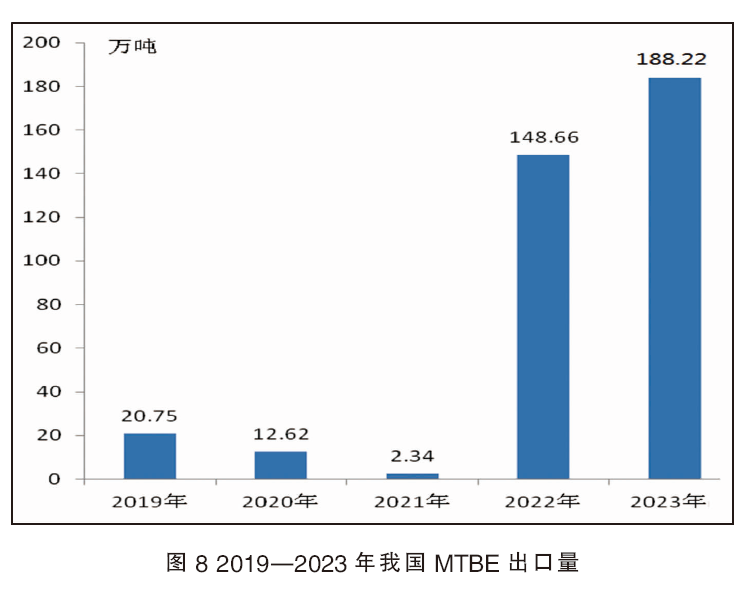

2023年国内mtbe产能区域分布较为广泛。其中,华东地区最为集中,区域内mtbe总产能1198.5万吨/年,占比55.49%;其次为东北地区,产能366.50万吨/年,占比16.97%;第三为华南地区,产能241.92万吨/年,占比11.20%。西北、华北、华中及西南地区占比均在10%以下,产能均不足200万吨/年。2023年国内mtbe产能区域分布详情见图2。

未来五年mtbe产品在建产能将达278.2万吨/年,暂无退出产能计划。拟在建产能中,装置规模大小不一,其中滨华新材料装置为po-mtbe,产能为74.2万吨/年,其次为惠州宇新60万吨/年,新增产能主要分布在华东及华南及西北等地区。由于异丁烷脱氢装置良好的盈利空间,后期有部分异丁烷脱氢装置投建计划,同时有部分炼油配套装置。滨华新材料及惠州宇新因无下游配套装置,投产后对市场冲击较大。其他多为炼油自配套装置,产业链规模化发展,一体化趋势明显。2024—2028年我国计划新增mtbe装置情况见表2。

需求将缓慢下滑,消费结构无明显波动

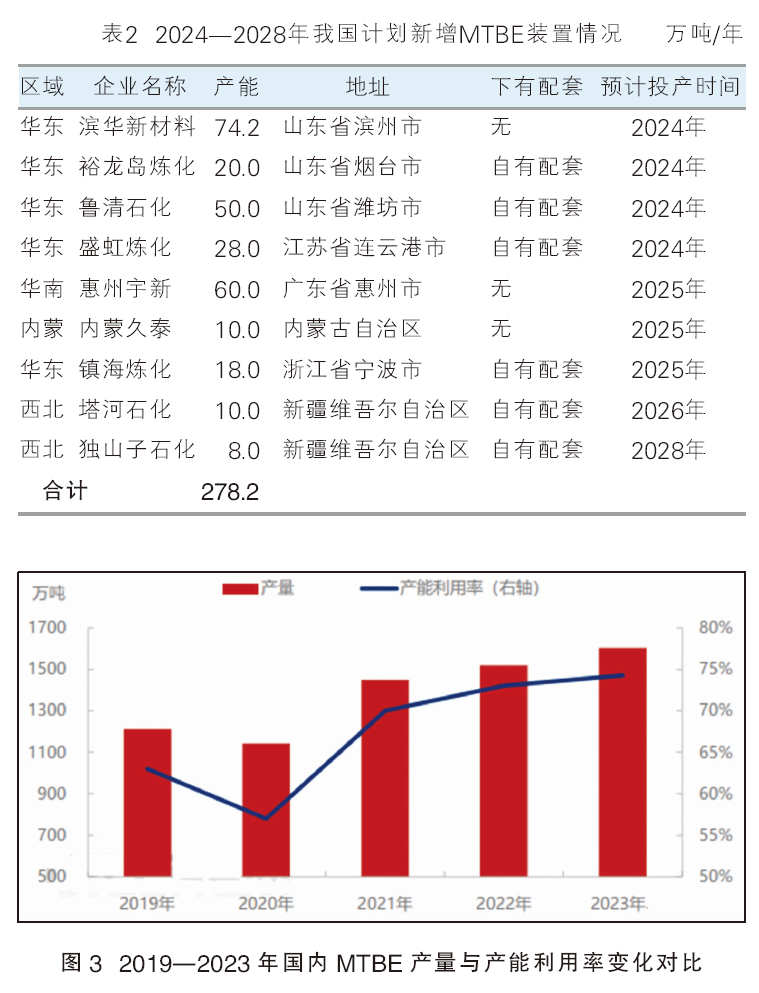

从2019—2023年国内mtbe产量与产能利用率变化对比来看,两者走势的相关系数为0.98,属于高度相关,详情见图3。由图可以知,mtbe产量及产能利用率除2020年有较大幅度下滑外,其他年份基本处于缓慢增加态势。2020年受公共卫生事件影响,部分时段mtbe装置大批量停工,产量及开工率下滑明显。2019年乙醇汽油影响犹存,厂家开工积极性一般,但因大连恒力及浙石化mtbe装置投建,产量跟随上涨,故产量有明显增加,但开工率上涨有限。2021年之后,产量及产能利用率均呈现上涨态势,尤其2022及2023年产能利用率提高明显,主要原因是2022年原油大涨及出口量暴增提振,以及2023年大量长期停工异构厂家的复工亦导致产量增加明显,产能利用率同步走高。

2023年我国mtbe年度总产量在1604.42万吨,同比增长5.58%,月均产量在134万吨左右。从产量变化来看,上半年产量的峰值出现在1月份;6月份之后mtbe产量有较大幅度上涨,主要原因在于异辛烷产品征收消费税之后,醚后碳四价格下跌,以醚后碳四及高烯烃碳四为原料的异构装置迎来开工机遇,大批前期停工异构厂家陆续复工,导致下半年产量增加明显。

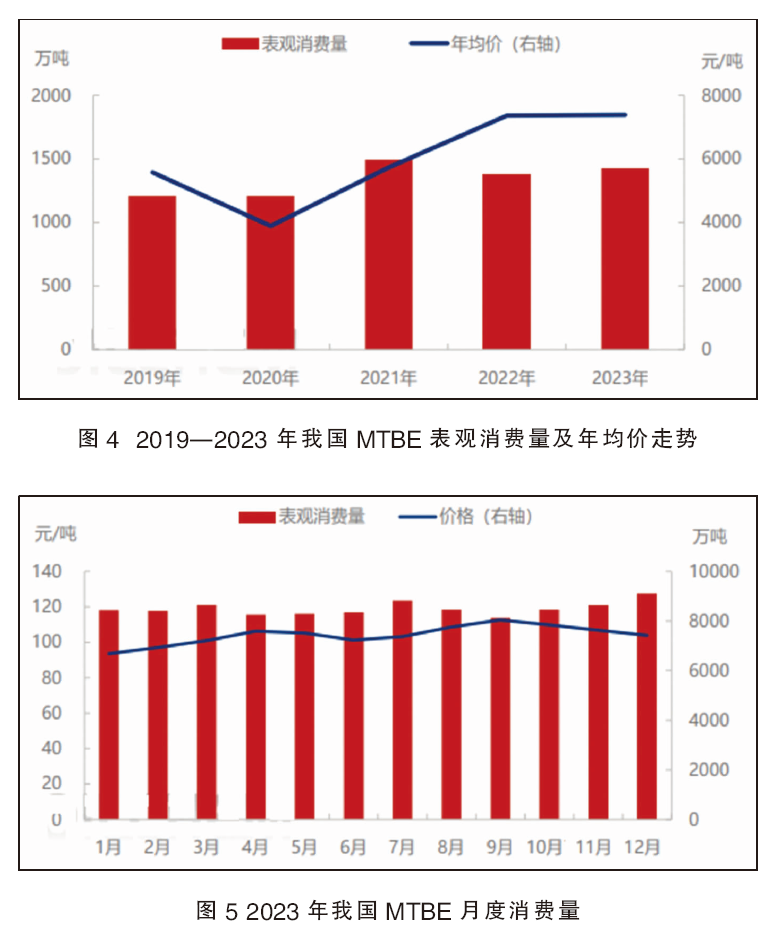

2019—2023年我国mtbe表观消费量呈现先增后减态势,近五年年均复合增长率在4.20%。2023年mtbe消费量达到1426.33万吨,同比增长3.62%。从价格上来看,近五年mtbe价格呈先抑后扬趋势。2020年,在公共卫生事件影响下,一系列封控措施导致终端需求受阻,mtbe价格跌势明显,2019—2021年, mtbe表观消费量仍有一定增加,价格亦开始同步回升。但2022年mtbe 表现消费量有较大幅度下滑,主要因为出口套利窗口开启之后出口量大幅增加,故综合测算下表观消费量下滑。2023年表观消费量仍有增长,主要因利润较好,业者开工积极性较高,产量增加明显,而出口量仍保持高位,故表观消费量较 2022年增加。2019—2023 年我国mtbe表观消费量及年均价走势详情见图4。

2023年我国mtbe表观消费量在1426.33万吨,同比增长3.62%。就月度消费情况来看,mtbe表观消费量呈现“m”型走势。尤其9月份表观消费量下滑明显,主要因为mtbe外盘价格高企,出口套利窗口充裕,在此期间有较多出口订单,伴随着供应减少及需求增加mtbe价格亦有较大幅度上涨。2023年中国mtbe月度消费量详情见图5。

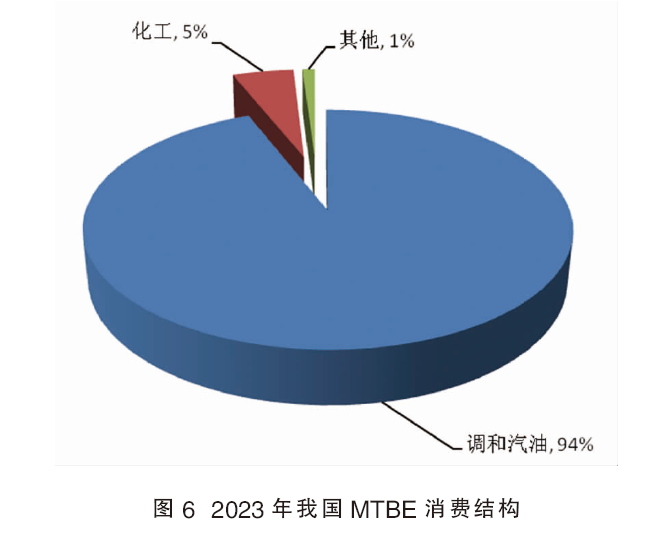

2019—2023年mtbe下游消费结构呈现小幅波动态势,整体变动有限,下游仍以调和汽油为主,占比在94%~95%之间波动。近年来,随着油品质量升级提速及汽油消费增长,mtbe用于汽油的消费量保持高位。化工用途方面,主要生产高纯异丁烯,近两年新增产能偏缓,仅2023年有两套大装置投建,主要为寿光鲁清10万吨/年装置及盈科化学10万吨/年装置。随着两套装置的建成投产,化工用异丁烯用途占比小幅增加,但整体占比依然偏低。另外,mtbe可做医药级中间体,但需求量有限,且对mtbe指标要求极为严格,占比亦偏低。

2023年,我国mtbe下游主要为调和汽油,占比在94%。其次是化工下游,主要生产高纯度异丁烯、 mma、丁基橡胶等,占比较小,在5%。其他用途比如医药、溶剂等占比更少,仅占1%。2023年我国mtbe消费结构详情见图6。

2024—2028年,仍有部分炼化一体化装置计划投建,但新能源汽车发展迅猛,对传统汽油替代作用明显,汽油消费量增速将逐渐趋缓。因2024—2025年仍有较多新装置投建计划,预计2025年表观消费量增幅较为明显。后续随着终端需求面的缩减,加之行业洗牌,表观消费量将有下滑;因出口仍为较大不确定性因素,因此需观望出口情况对国内市场的影响。

2024—2028年mtbe消费结构预计无明显波动,但总体来看,新增消费增速放缓。调油市场需求方面,因尚有部分炼化一体化装置预计投产,给予调油用mtbe需求一定支撑。化工方面,高纯度异丁烯产能增长较少,因目前高纯异丁烯产能本身过剩,后期新建装置极为有限。其他方面暂无新领域出现,整体变动有限。

出口成消化产能有效途径

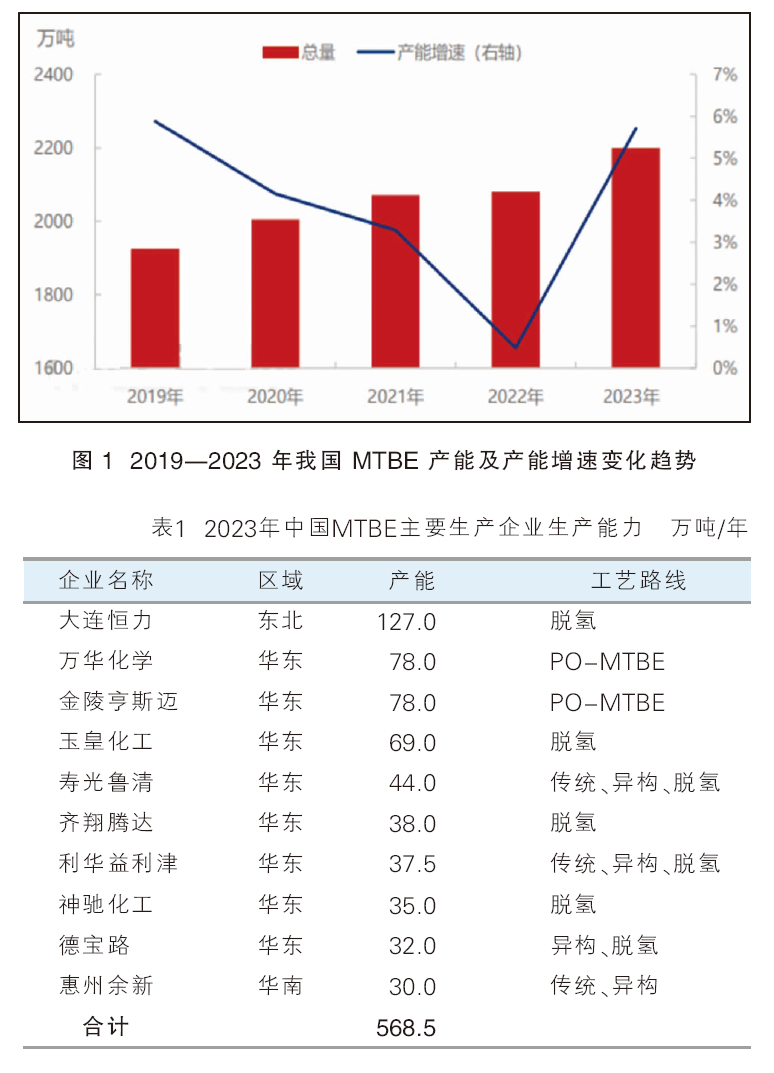

2019—2023年,我国mtbe进口呈现先增后降的走势。其中,2020年进口量达到797251.54吨,为近5年高点,2019—2023年我国mtbe进口量详情见图7。导致2020年进口量大增的原因主要是公共卫生事件爆发,国际 mtbe价格一度跌至历史低位,致使国内外套利窗口大增,甚至一度增至1000元/吨之上。丰厚的进口套利,导致进口货源大量流入国内。而2020年前的几年因乙醇汽油推广脚步加快,国内mtbe市场悲观氛围浓厚,国内货源销售不佳,进口需求跟随缩减。2020—2022年,随着公共卫生事件的缓解,国际mtbe价格开始快速提升,进口套利空间缩减甚至逐步关闭,导致进口量呈现下降。2022年因进口套利窗口长时间关闭,进口量降至55595 吨,创下2008年以来最低值。进入2023年之后,进口量持续缩减,甚至减至不足1万吨的水平。

2023年我国mtbe进口量在2486 吨,同比下降95.51%。其中,3月进口量最大,为279.091吨;4月进口量最低,仅103.401吨。

2019—2023年,我国mtbe进口来源地主要为韩国、沙特阿拉伯、马来西亚、新加坡及卡塔尔。2019—2023 年我国从韩国进口量占比由77.45%减少至 0.47%,马来西亚、新加坡等进口量占比减至为零。近五年沙特阿拉伯、卡特尔、新加坡的进口量最多。但随着进口套利窗口逐步关闭后,近5年我国mtbe进口逐步缩减甚至趋向于零。

2019—2023年,我国mtbe进口贸易方式分为一般贸易、保税监管场所进出境货物、进料加工贸易、海关特殊监管区域物流货物、保税监管场所进出境货物及其他。而数据显示主要进口贸易方式为一般贸易、保税监管场所进出境货物、进料加工贸易。其中最主要的是一般贸易,2019—2023年其进口量占比在71.67%~98.66%,是其他所有进口方式之和的3倍以上。

2023年因进口套利窗口长期处于关闭状态,导致进口货源几乎无法流入国内。后期来看,因国内供应较为充裕,基本满足下游需求,预计后续五年mtbe进口量将始终保持低区间运行,基本可忽略不计。

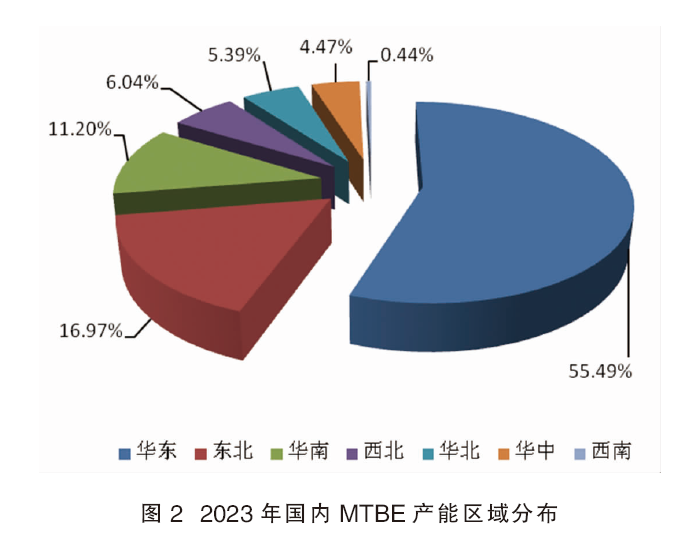

2019—2023年我国mtbe出口呈现先降后增再降的走势。2023年mtbe出口量累计达188.22万吨,出口量保持高位的原因最主要的是出口套利窗口开启,同时由于丰厚的出口套利,导致国内出口商及工厂均对出口较为青睐。同时,mtbe出口无配额限制,且无消费税,操作较成品简单。再者,国内mtbe供应较为充裕,厂家出货压力较大,为缓解国内销售压力,厂家出口意愿增强。国际方面,新加坡及马来西亚较高的调和需求,导致mtbe出口量大幅增加。在2022年之前,mtbe出口量均偏低,2019年出口量略超20万吨,其余年份均在十几万吨之内。

2019年mtbe出口量大幅增加主要因为乙醇汽油推广力度加大下mtbe面临被洗牌风险,故mtbe厂家纷纷寻找新出路,当年出口量大幅增长145.27%。2021年mtbe出口量仅在2.34万吨,出口套利窗口多关闭,因此出口量极少。2022年出口量大增加,2023年出口量仍保持高位,甚至超过2022年。2019—2023年我国mtbe出口量详情见图8(2023年出口量为预估值)。

2023年,我国mtbe出口量在188.22万吨,同比上涨26.61%。其中10月出口量最大,为 24.45万吨,主因是出口套利空间较为充裕,mtbe出口订单较多。

2023年因出口套利多数时间仍处于开启状态,导致mtbe出口量延续高位。后期来看,出口方面仍较多受制于国际价格走势及出口套利开启状况,因此未来能否延续高出口量为未知数。但整体来讲,仍有部分新装置投建,而国内无法消化如此巨大产能,出口不失为一项有效途径,预计后期mtbe年出口量或始终保持在百万吨之上水平。