丁二烯通常指1,3-丁二烯,是一种用途广泛的化工基础原料。国内丁二烯3年内产能增长了107万吨/年,在经历高速扩能之后,丁二烯市场竞争将加剧,企业应在满足国内需求的前提下做大出口,积极参与国际市场竞争。

乙烯裂解副产c4抽提法占95%

丁二烯具有独特的共轭双键结构,主要用于生产聚丁二烯橡胶(br)、丁苯橡胶(sbr)、丁腈橡胶(nbr)、丁苯聚合物胶乳、苯乙烯热塑性弹性体(sbc)以及丙烯腈-丁二烯-苯乙烯(abs)树脂等产品,此外还可用于生产己二腈、己二胺、尼龙66等有机化工产品以及用作粘接剂、汽油添加剂等,用途十分广泛。

目前,丁二烯的生产方法主要有乙烯裂解副产c4抽提法和c4烷烃或烯烃脱氢法。

乙烯裂解副产c4抽提法约占全球丁二烯总生产能力的95%以上,是丁二烯的主要生产工艺,该工艺成本低廉,具有较强的经济优势。该生产方法根据所用溶剂的不同,又可以分为乙腈法(acn法)、二甲基甲酰胺法(dmf法)和n-甲基吡咯烷酮法(nmp法)3 种。世界各大技术专利商长期致力于丁二烯生产技术的改进,并在装置物耗能耗、运行稳定性和安全性等方面取得突破性进展,乙烯裂解副产c4抽提技术也日益成熟。

c4烷烃或烯烃脱氢法制丁二烯生产技术,主要生产工艺包括三种:一是丁烯催化脱氢工艺,二是丁烯氧化脱氢工艺,三是丁烷脱氢工艺。由于丁烯氧化脱氢相比催化脱氢原料单耗和蒸汽单耗更低,产品收率及正丁烯转化率都有大幅提高,因此丁烯氧化脱氢工艺是工业上正丁烯脱氢制丁二烯的主要工艺。

近年来,页岩气行业的快速发展,促使乙烯裂解装置原料轻质化,来自传统的乙烯裂解副产c4抽提法的丁二烯市场供应逐步呈现短缺的趋势。为此,国内外一些企业开始重新关注生产丁二烯的其他工艺。其中,利用正丁烯或正丁烷为原料脱氢生产丁二烯的技术成为研究热点。

此外,在全球“双碳”政策的推动下,非石油基原料生产丁二烯技术再次受到了国内外企业和科研人员的重点关注。目前,随着生物技术的进步以及生物乙醇来源的丰富,经济高效的生物乙醇制丁二烯技术正处于产业化前期;以日本富山大学为代表的co2转化为乙醇,乙醇再在沸石系催化剂作用下转化为丁二烯的低碳排放技术正处于开发大规模生产用催化剂系统阶段。这些技术的研发将助力丁二烯产业的可持续发展。

产能急速增长,区域集中度增强

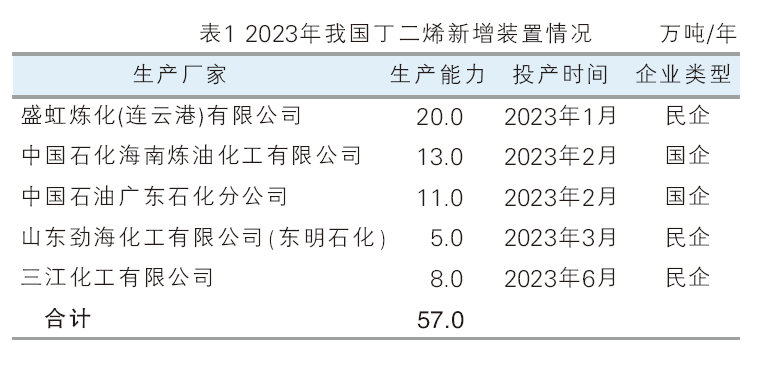

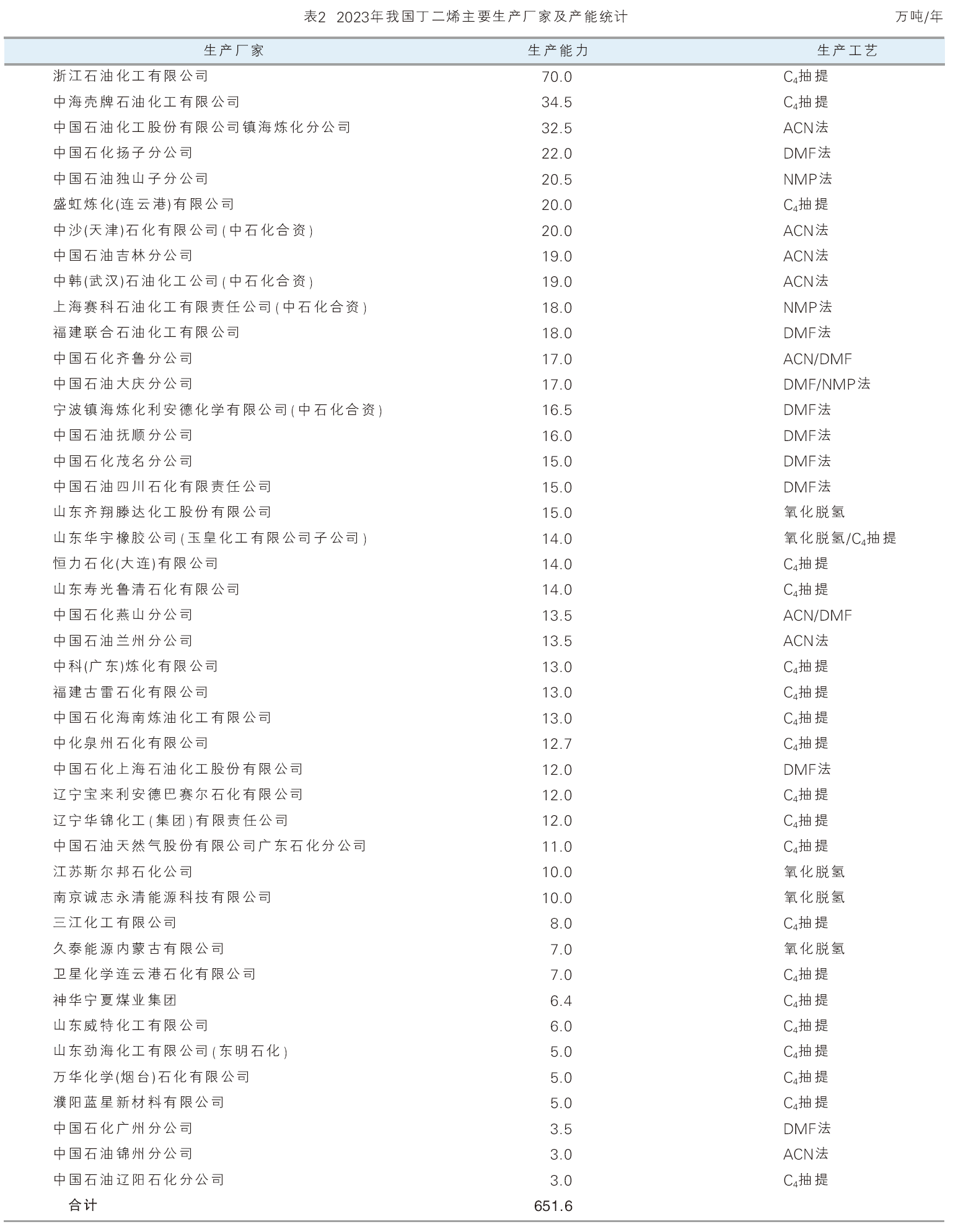

2023年丁二烯新增产能合计57万吨/年,主要来自盛虹炼化(20万吨/年)、中石化海南炼化(13万吨/年)、中油广东石化(11万吨/年)、劲海化工(5万吨/年)和三江化工(8万吨/年)装置的陆续投产。2023年我国丁二烯新增装置情况见表1。截至2023年底,我国丁二烯行业总产能 651.60万吨/年,环比增速达到 8.7%,产能保持增长态势。我国丁二烯主要生产厂家及产能统计见表2。

近年来,随着中国炼油装置的新建和扩建,丁二烯生产能力持续增加。特别是2020年之后,随着大型炼化装置的陆续上马,丁二烯规模化加剧,行业产能不断增长。中国丁二烯产能由2021年的544.6万吨/年增至2023年的651.6万吨/年,3年内产能增长了107万吨/年。

从生产工艺来看,近年来,由于国内氧化脱氢法装置受成本压力影响,难以实现连续性生产,国内丁二烯新建装置多以c4抽提法为主。据统计,目前c4抽提法(含acn 法、dmf 法、nmp 法)合计产能约601.6万吨/年,占总产能的92.3%,占居主导地位;氧化脱氢法合计产能50万吨/年,占总产能的7.7%。

从企业类型来看,民营及合资企业已大量进入丁二烯行业,并占居较大份额。其中,产能排名第一的浙江石油化工有限公司(以下简称浙石化)是一家民营控股、国企参股的混合所有制大型石化企业,随着2022年8月浙石化二期工程的3#丁二烯25万吨/年装置投产,其产能再度加码,叠加1#及2#装置,浙石化丁二烯总产能达到70万吨/年,占国内丁二烯行业总产能的10.7%。排名第二的中海壳牌石油化工有限公司是中外合资企业,其产能合计34.5万吨/年,占国内丁二烯行业总产能的5.3%。从产能排名前十的企业统计来看,已有4家中外合资企业挤进前十的行列,可见民营及合资企业在丁二烯行业中已具有较强的竞争力。

从产能区域分布来看,华东、华南和东北三大区域产能占行业总产能的比例高达81.6%。其中华东地区最为集中,2020—2023年,镇海炼化、浙石化、山东鲁清、万华、连云港石化、三江化工等装置陆续上马,华东地区产能增速及总产能占比遥遥领先,区域内丁二烯总产能达到301万吨/年,占比46.2%;其次是华南地区,2020—2023年中化泉州、古雷石化、中科炼化、海南炼化、广东石化等装置投产,产能增速亦较快,区域内丁二烯产能合计134.7万吨/年,占比为20.7%;第三是东北地区,在大连恒力和辽宁宝来石化装置投产的带动下区域内产能合计96万吨/年,占比为14.7%,中国产能区域分布的集中性加强。

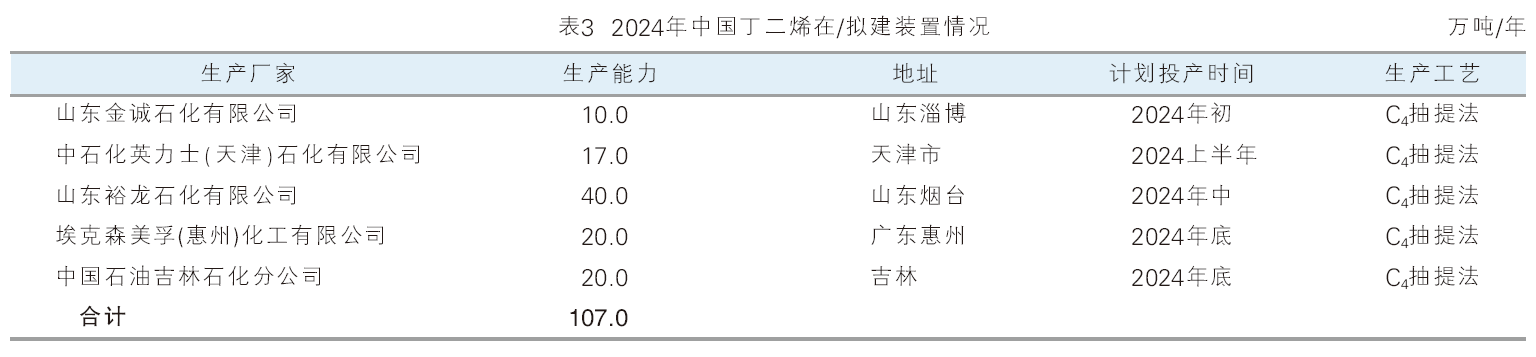

2024年仍将有多套丁二烯装置计划投产,全年拟投产能力约107万吨/年,详见表3。

若以上在/拟建装置投产计划无明显延期,那么国内丁二烯产能仍将保持较快增长速度。持续的产能增长对现有装置特别是非炼化一体化配套装置将形成一定竞争压力。

2023年自给率下滑

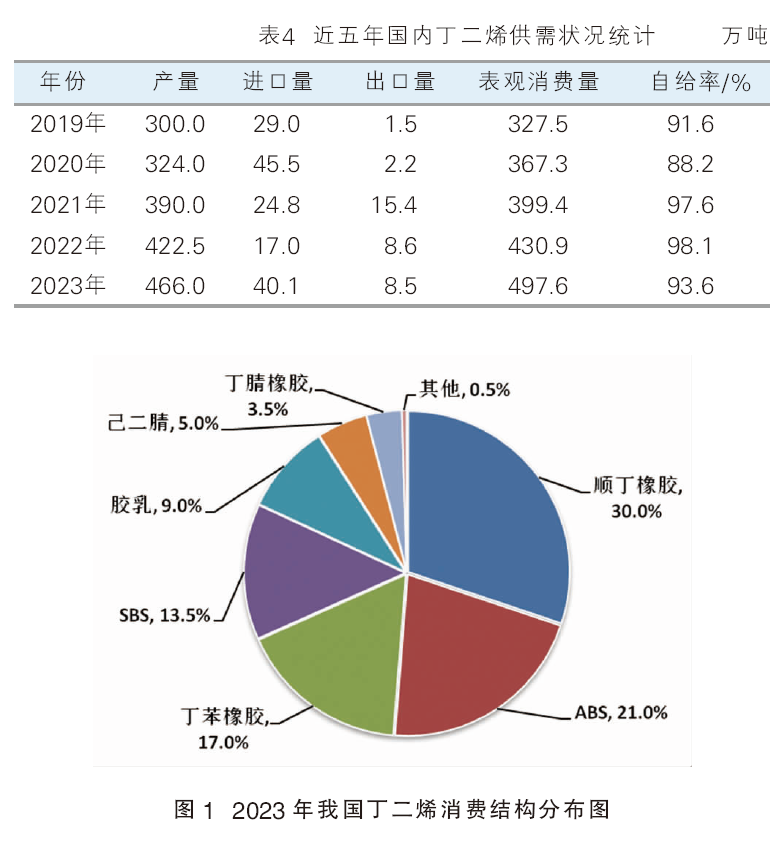

近年来,国内丁二烯表观消费量维持增加趋势,市场需求相对乐观。2023年丁二烯表观消费量约为497.6万吨,较上一年增加15.5%。随着新装置产能陆续释放,2023年国内丁二烯产量提升至466万吨左右,较上一年增加10.3%。尽管国产供应量增长,但在下游需求的拉动及外盘价格偏低的影响下,2023年进口量同比上一年增长了135.9%,也使产品自给率由2022年的高点98.1%下降为2023年的93.6%。

近五年国内丁二烯产量、进出口量及表观消费量统计见表4。

我国丁二烯产品主要用于生产丁苯橡胶、聚丁二烯橡胶、abs树脂以及sbs弹性体等产品。近年来,虽然国内丁二烯消费量维持增长趋势,但下游不同行业增量不均。顺丁橡胶、丁苯橡胶及sbs行业消费增速下降,而abs行业快速扩能,行业消费量递增。据统计,2023年abs行业跃居为丁二烯下游第二大消费领域。2023年我国丁二烯消费结构分布见图1。

从中国丁二烯区域消费结构来看,华东地区丁二烯下游大型装置分布密集,顺丁橡胶、abs、丁苯橡胶等多数产能,尤其是民营及合资企业产能,多集中在华东地区,是全国丁二烯消费占比最高的地区,占丁二烯总消费量的50%左右;次之是华南地区,占比在19%左右;第三是东北地区,消费占比约16%。

预计2024年,我国abs将新增产能190万吨/年,合成橡胶及胶乳产能亦有不同规模的增长,但在丁二烯供需一体化及装置规模化的趋势之下,上下游盈利能力将面临较大考验,市场竞争预期加剧。

近五年我国丁二烯进出口统计见表5。由表可见,2022年进口量达到近五年的高峰,主要原因是2020年在疫情影响下,欧洲下游需求停滞,供应过剩导致大量欧洲货源以较低价格流入中国市场。2023年进口量回升近三年高点,主要原因是年内二、三季度丁二烯外盘价格持续低于国内现货价格,同时欧美市场需求下降,国内进口量激增。

近年来我国丁二烯进口多以亚洲周边国家和地区为主,2023年进口量位居前三位的国家与地区为韩国、伊朗和新加坡。其中,韩国一直是中国丁二烯第一大进口国,伊朗受国际贸易影响,货源流向地从原先的日韩逐步转向中国市场。2023 年我国丁二烯主要出口目的地为韩国、中国台湾和巴基斯坦,目的地市场集中度较高。

2023年丁二烯进口贸易方式以一般贸易为主,约占总进口量的90%以上。出口均为一般贸易出口。预计未来几年,随着国内产能产量的大幅增加,预计进口量逐步缩减,而出口量将有所增量。

2024年市场整体震荡区间不大

2023年,国内丁二烯市场价格呈“v”型走势,高位下滑后震荡上行(见图2),最高价为2月份的9900元/吨,最低价为6月份的5850元/吨。全年丁二烯市场均价8301元/吨,较上一年继续下滑。

2023年一季度受检修预期提前消化以及部分货源出口影响,市场价格持续上行,2月份丁二烯市场价格涨至年内高位。二季度批量低价进口货源流入中国市场对国内价格造成冲击,市场跌势明显,至6月份市场价格跌至年内低点。三季度,随着需求量逐渐增加,市场价格持续走高。四季度丁二烯下游产品价格跟涨乏力,丁二烯价格向下传导阻力增大,市场价格高位震荡下有小幅回调。

进入2024年,丁二烯行业产能继续增量,新增装置产量释放预计集中于二、三季度,供应面短期消息或将对行情带来一定压力。同时,2024年浙石化、大连恒力、裕龙石化等均有丁二烯下游配套装置新增投产,在需求支撑下,预计丁二烯市场整体震荡区间不大。

发展建议

1.中国丁二烯行业仍处于产能高速扩张期,未来新增产能多为炼化一体化项目,上下游产业链配套完善,具有明显的成本优势。目前部分氧化脱氢装置、未配套上游乙烯的单抽提装置,均面临较大竞争压力。因此建议这些装置应做好上下游产业链完善工作,有效规避市场风险。

2.在满足国内需求的前提下做大出口,积极参与国际市场竞争。在国内丁二烯阶段性供应过剩的情况下,可以加大出口力度,缓解国内市场库存压力,起到稳定价格的积极作用。

3.目前国内外工业化生产技术仍以c4抽提法为主导,但在日益严苛的环保压力及“双碳”背景下,应关注非石油基丁二烯的研发工作,助力丁二烯行业的绿色低碳发展。