2023年对于烯烃行业来说是充满挑战的一年,烯烃产业链延续近年来高速扩张态势,供需体量同步扩张,来自供需端、成本端的压力逐步增加,价格重心缓慢震荡下滑。而2024年,烯烃产业链上下游将延续增长趋势。丙烯产业链已经处于高速扩能周期,而乙烯产业链产能增速逐步放缓。烯烃主力下游产品经济性依旧难言乐观,多数表现偏弱,预计需求端支撑有限。而在供需格局偏宽松的预期下,烯烃产业链成本居高难下,来自成本端和需求端的双向夹击,一定程度也会影响烯烃行业整体产能利用率,预计出现小幅下滑,供应缩量为市场带来阶段性的喘息机会。

丙烯

原料预测:2024年预计全球宏观面和基本面双双承压,国际原油整体运行区间或在2023年的基础上有所下移。从宏观环境来看,imf下调2024年全球经济增速,欧美经济压力仍大;中国经济增长呈现企稳回升态势,但由于低基数、高读数红利被吃尽,经济增速或放缓。从基本面来看,虽然opec 原油减产政策仍在延续,但内部出现分歧,因此减产执行力或表现不佳。国际原油市场或将重新权衡供需基本面环境,随着非opec国家原油供应的增加,原油价格或区间有所回落。而上游原料价格变动将直接影响丙烯市场的盈利能力,从而对国内丙烯行业产能利用率等产生指引作用,预计成本面托举仍存。

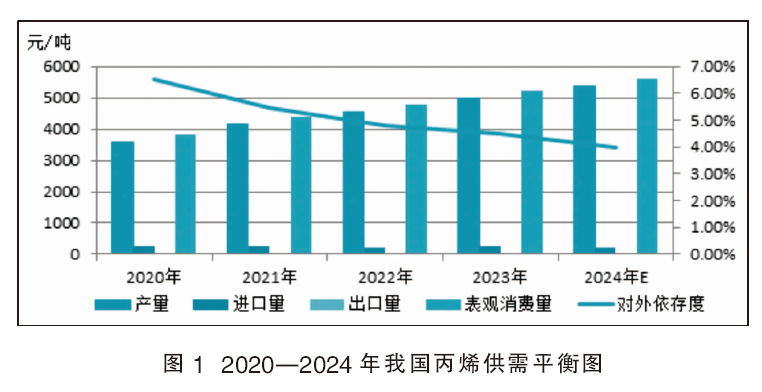

供应预测:2024年国内丙烯产能仍呈扩张趋势,新增产能计划约1000万吨/年,年产量预计在5400万吨附近(见图1)。在“减油增化”大趋势和“双碳”目标大背景下,我国pdh和以化为主的炼化一体化行业将保持高速发展,丙烯供应格局处于变动期。在竞争主体多元化,多方资本积极参与的生产竞争格局下,万华化学、卫星化学、浙江石化、东华能源等化工行业民企行业龙头在未来仍有丙烯项目投建计划,同时国外资本流入中外合资项目将在未来进入投产周期,埃克斯美孚最快或于年底开工投产。工艺路线多元化、轻质化,未来丙烯行业仍是围绕原油深加工和轻烃深加工发展,新增产能主要以pdh和蒸汽裂解为主,包括裕龙石化、天津南港等炼化一体化项目及宁波金发二期、福建美得二期、金能化学二期等pdh项目。丙烯行业依旧处于高扩能周期,丙烯多以自用为主,也有部分项目比如振华石油等没有配套下游装置,未来商品丙烯供应量也将明显增加。不过丙烯行业经济性问题不容忽视,各工艺路线获利能力一般,依然制约丙烯现有装置开工积极性和新装置投产进度。

需求预测:2024年丙烯需求增长态势不改,但需求增速明显小于供应增速。丙烯下游应用领域广泛,传统下游产品主要包括聚丙烯、环氧丙烷、丙烯腈、丁辛醇和丙烯酸等,新兴下游产品如蛋氨酸等目前产能较小。聚丙烯依然是丙烯最大的下游应用领域,虽市场容量较大,但近年来投建集中,竞争压力增加,聚丙烯行业产能利用率下滑,一定程度拖累丙烯需求。从化工下游来看,需求表现良好,特别是丁辛醇等下游盈利水平较高,刚需支撑稳固,未来2~3年环氧丙烷、丁辛醇及丙烯酸处于高扩能周期,或为丙烯市场带来需求支撑,但需警惕下游行业供需格局转宽带来的产能利用率变化。

价格预测:2024年随着丙烯新装置产能释放,市场供应面压力增高,或导致丙烯市场价格承压下行。不过在成本高压下,部分pdh等装置或为降低亏损而停车,使得丙烯现货流通量减少,为市场带来一定提振。2024年预计丙烯主要地区出厂价格(市场价格)在6500~7500元/吨,全年高点或出现在三季度。

乙烯

原料预测:目前lpg、乙烷、丙烷原料更受青睐,混合进料蒸汽裂解装置生产乙烯的原料仍在不断优化,比如扩大利用低价轻质原料和优质重质原料,增加轻柴油、加氢尾油等重质裂解原料进乙烯装置的比例,提高炼厂副产气利用程度等。另外,在煤炭资源存在优势的情况下,国内还在适度发展煤/甲醇制烯烃。生产原料的多元化,将有效淡化各种原料成本波动给乙烯带来的影响。

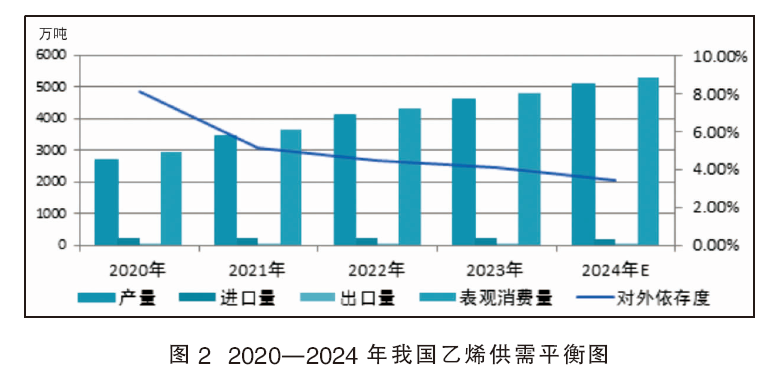

供应预测:2024年,预计我国乙烯新增产能约730万吨/年。其中一体化项目中裂解乙烯产能合计约550万吨/年,占比超过75%。未来规划产能绝大多数为热裂解一体化项目,纯轻烃进料项目减少,仅有兰州石化长庆二期及独山子石化塔里木二期为乙烷裂解装置。另外还有内蒙古宝丰等部分c/mto装置。在“双碳”目标下,低效产能或有序退出,节能低碳技术装备将得到进一步的推广。

需求预测:2024年,我国乙烯下游行业将继续保持增长。未来新建乙烯项目下游配套已开始从传统的聚乙烯、苯乙烯等产品,向高端产品的国产化替代转变。随着全球gdp、人口和收入水平的增长,乙烯共聚物产品在包装、建筑、汽车、电器等传统工业领域的存量需求将继续增长,在新能源等领域的高端聚烯烃材料、电子化学品高性能工程塑料等新兴消费领域增量需求加快增长,从而支撑乙烯需求量增长。如,茂金属聚乙烯(mpe)、乙烯和α-烯烃(1–丁烯、1–己烯、1–辛烯等)共聚物(poe聚烯烃弹性体)、超高分子量聚乙烯、环烯烃共聚物(coc)等。目前国内聚烯烃生产企业已经突破高端聚烯烃的技术壁垒,后续将加速α-烯烃及poe装置规划及建设。图2为2020—2024年我国乙烯供需平衡图。

价格预测:2024年,乙烯及环氧乙烷仍面对着产能扩张、竞争加剧、行业亏损、需求弱化等诸多压力。新产能的释放、商品流通量的变化、盈利及需求的改善等,仍存在较多不确定性。预计乙烯价格运行区间与今年差距或有限,cfr东北亚价格或在700~1000美元/吨之间,华东价格或在6000~8000元/吨之间,整体走势或延续宽幅震荡。

环氧乙烷

原料预测:乙烯作为环氧乙烷直接上游原料,对环氧乙烷在成本面上存在一定的指引作用。但由于国内大多数环氧乙烷生产企业有乙烯配套,只有少数民营企业需外采乙烯,加之国内乙烯供应量提升,相较于进口乙烯已出现明显价格优势。目前亚洲乙烯价格对国内环氧乙烷的影响已出现弱化,仍多表现在成本参考及心态层面。

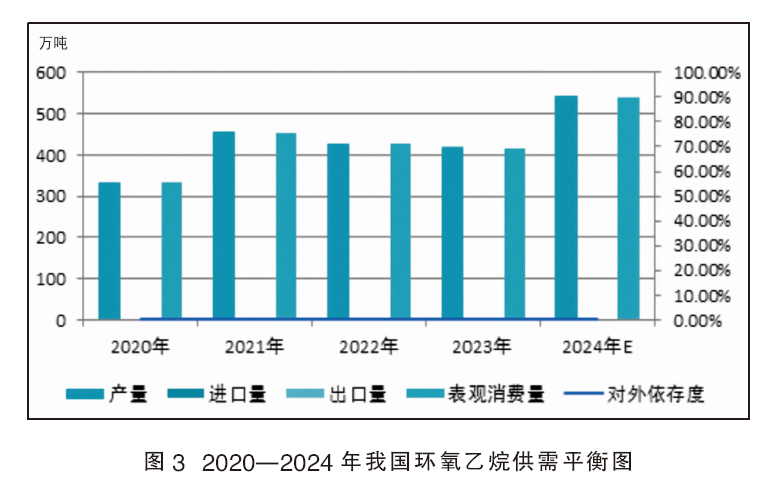

供应预测:2024年我国环氧乙烷产能将继续保持增长,增速或有所放缓。预计2024年将环氧乙烷新增年产能或将在70万~100万吨。计划新增装置多为大型炼化一体化项目配套装置,成本及产业链将保持明显优势。后期小产能装置或将加速淘汰。图3为2020—2024年我国环氧乙烷供需平衡图。

需求预测:2024年我国环氧乙烷下游格局或将继续转变。聚羧酸减水剂单体仍是下游主力,但由于行情走软、盈利能力下滑,部分工厂投产延期。行业竞争力加大,推动工厂转产其他下游产品。目前多家工厂环氧乙烷下游配套的碳酸乙烯酯装置已建成并陆续投产。未来,开发高端、高附加值产品仍将是环氧乙烷产业链发展的主要方向。

价格预测:2024年,国内环氧乙烷市场或以区间震荡为主。环氧乙烷产能仍将保持增长,聚羧酸减水剂单体仍是主力下游。未来除传统下游外,部分企业碳酸乙烯酯产能或将陆续释放。一体化装置将保持成本优势,市场竞争将加剧。预计2024年环氧乙烷价格或将在6000~7500元/吨之间宽幅震荡。

丙烯酸

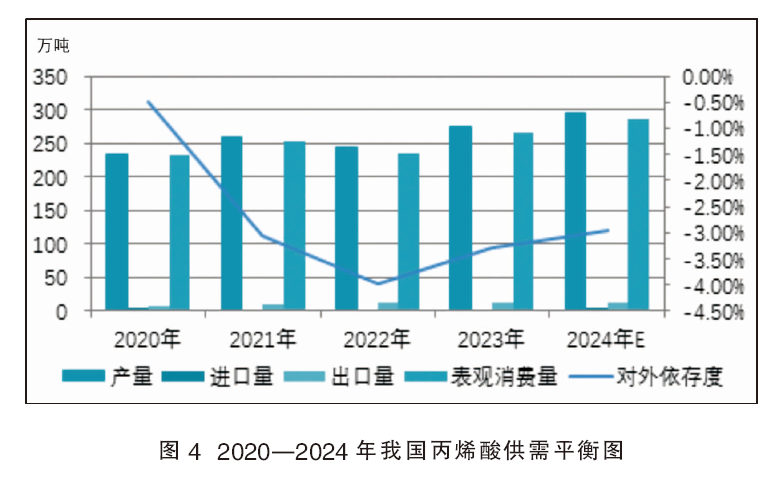

供应预测:国内丙烯酸2024年存建成投产计划的装置产能在32万~61万吨/年附近。随着国内丙烯酸产能过剩情况加重,国内企业及地区供应板块占比出现变化,华东地区在国内产能占比中逐渐增大,2024年供应量增幅或主要集中在华东及华南地区。图4为2020—2024年我国丙烯酸供需平衡图。

需求预测:2024年预计丙烯酸需求维持稳定增长趋势。其中丙烯酸下游需求占比中,丙烯酸酯类占据最大比重,特别是丙烯酸丁酯、丙烯酸甲酯、丙烯酸乙酯及丙烯酸异辛酯。预计丙烯酸丁酯2024年丙烯酸丁酯产能新增40万~74万吨/年,丙烯酸甲酯产能预计新增6万吨/年,丙烯酸乙酯产能预计新增2万吨/年,丙烯酸异辛酯预计新增10.75万吨/年。另外,丙烯酸乳液或在2024—2025年存稳步增长态势,预计2025年我国丙烯酸乳液的市场规模将达到490万吨/年。

价格预测:展望2024年国内丙烯酸市场价格走势,供应面国内企业产能过剩局面维持,企业与下游工厂基本维持月度合约合作,稳定需求消耗情况下辅助现货散单销售。2024年在下游维持稳定需求条件下,价格方面预计呈现阶段化节奏变动,预计全年丙烯酸价格走势区间在5000~9000元/吨附近。

丙烯酸丁酯

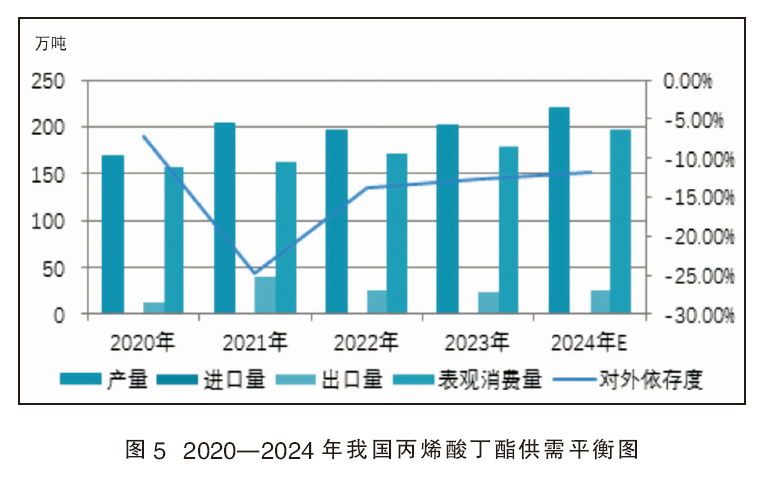

供应预测:国内丙烯酸新增产能投产计划集中在2025—2028年,2024年存建成投产计划的装置产能为40万~74万吨/年。随着国内丙烯酸产能过剩情况加重,国内企业及地区供应板块占比出现变化,华东地区在国内产能占比中逐渐增大,2024年供应量增幅或主要集中在华东及华南地区。图5为2020—2024年我国丙烯酸丁酯供需平衡图。

需求预测:2024年我国丙烯酸丁酯下游产品行业或将维持稳定增长态势。其中下游产品胶带母卷行业供需矛盾仍将延续,开工率或延续五成,市场价格震荡幅度或将减弱。另外,近几年国内丙烯酸酯乳液行业拟建新装置总产能超过250万吨/年,从投产计划来看新增产能主要集中在华东、华中及华南地区。

价格预测:展望2024年国内丙烯酸丁酯市场价格走势,供应面国内企业产能过剩局面维持,企业与下游工厂基本维持月度合约合作,稳定需求消耗情况下辅助以现货散单销售。预计2024年丙烯酸丁酯行情与上游原料丙烯及正丁醇正相关度增加,另外随着下游房地产行业被国家政策持续提振,下游需求回应反馈速度或较2023年提升。价格方面预计呈现阶段化节奏变动,2024年丙烯酸丁酯价格或在8000~15000元/吨区间范围波动运行。