核心摘要

●春节期间生产减弱 景气指数有所回落

石油和化工行业景气指数在经历1月的反弹后,2024年2月回落至98.30。春节长假期间,部分中下游生产企业停工放假,1~2月全国范围内遭遇多次寒潮天气,货物运输受到一定的阻滞,生产热度、存货周转率均出现一定程度的回落,同时1月和2月国内资本市场的下行也给市场信心带来了较大的冲击,由于上述原因,2月石油和天然气开采业、化学原料和化学制品制造业以及橡胶、塑料及其他聚合物制品制造业景气指数环比分别下降6.07个百分点、4.02个百分点和17.50个百分点。春节期间,因出行需求增加,燃料加工业景气指数环比上升3.42个百分点,进入偏热区间。从整体来看,需求复苏是一个长期过程,波动在所难免。

热点聚焦

●美国原油超预期累库,对原油价格形成压制

2月,美国炼厂开工率为81.5%,处于历史同期偏低水平,对原油需求有所减少。同时,今年以来美国原油日均产量为1312.1万桶,比去年同期约高7.1%,美国原油库存出现超预期累库现象。随着美国原油库存的不断增加,对原油价格将产生压制,对石油和天然气开采业景气指数也将产生影响。

建议及提示

●市场预期

贷款市场报价利率(lpr)超预期下调,购房成本进一步下降,有助于房地产市场的稳定。

●风险提示

美国经济仍有韧性,短期内降息概率不高,预计6月可能进行首次降息。阿尔及利亚代表阿拉伯国家提出的人道停火决议草案未能通过,地缘政治对全球商品供应的冲击仍将持续。

石油和化工行业景气概况

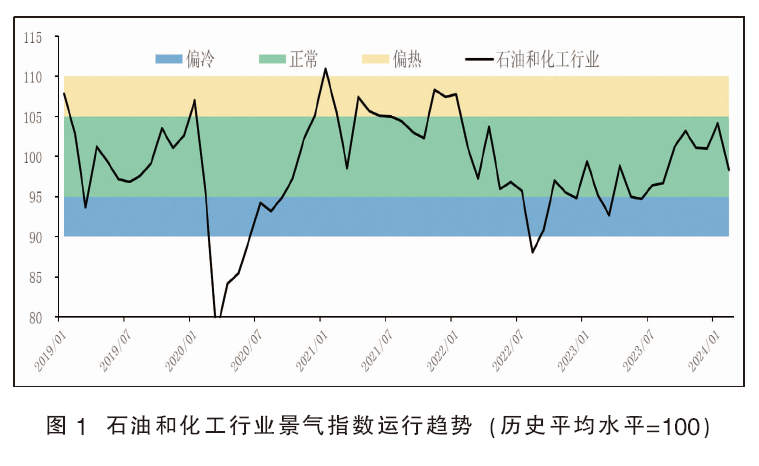

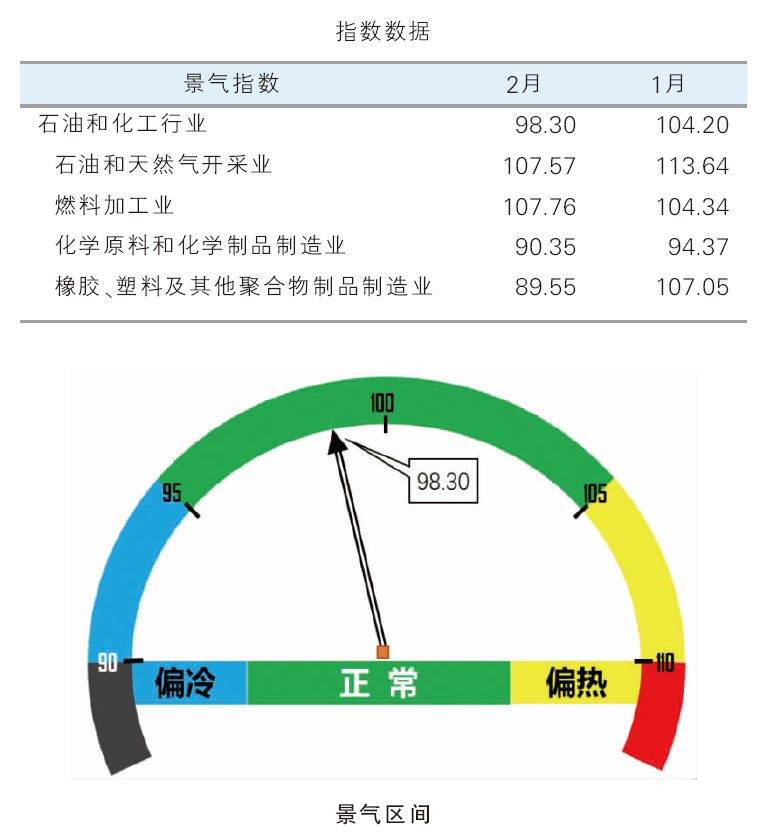

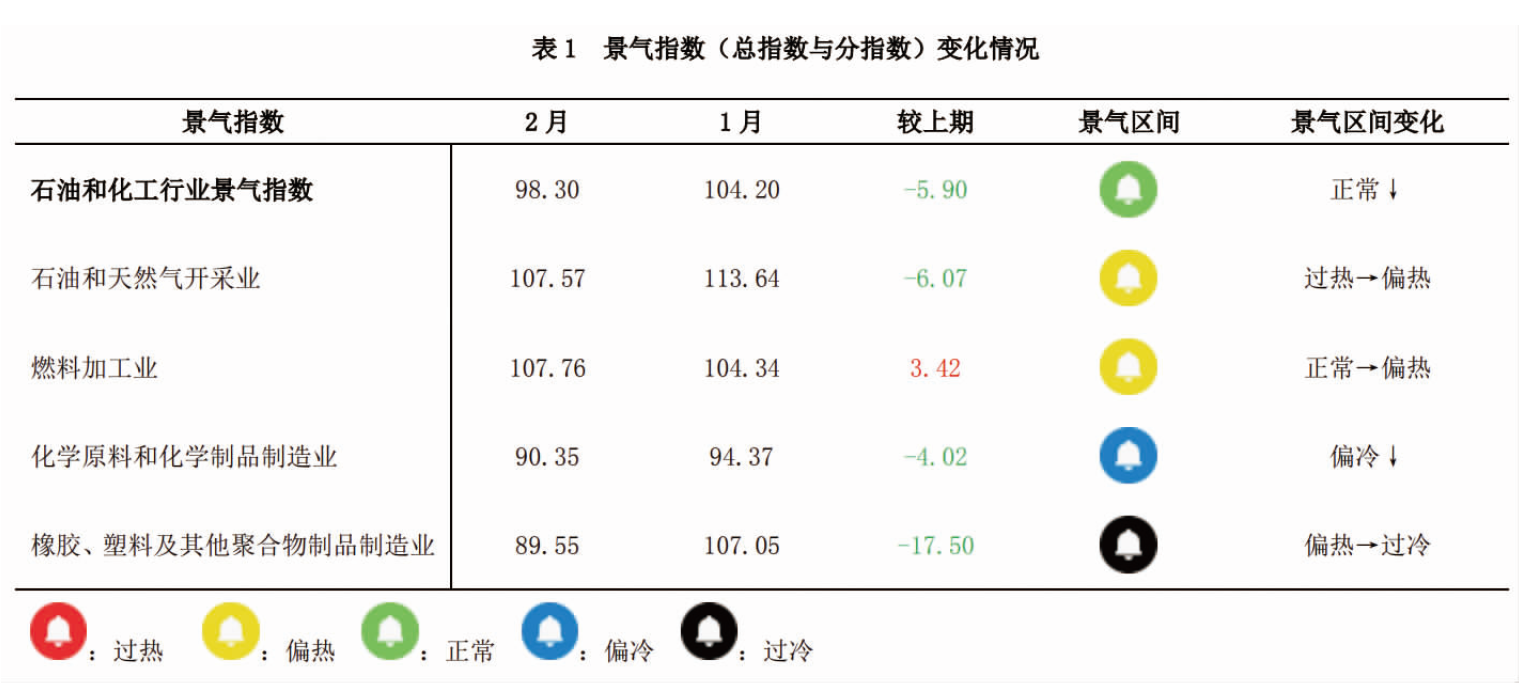

2024年2月,石油和化工行业景气指数有所回调,降至98.30,较2024年1月下降5.90个百分点,回归正常区间中间点附近;较2023年2月上涨3.19个百分点,同比增速较2024年1月回落1.63个百分点(见图1)。剔除季节性因素影响,石油和天然气开采业与橡胶、塑料及其他聚合物制品制造业景气指数同比分别下降0.98个百分点和2.38个百分点;燃料加工业、化学原料和化学制品制造业景气指数同比分别增长12.66个百分点和3.13个百分点。

2024年2月,受春节假期影响,部分企业停工放假,生产经营活动有所减慢。国家统计局数据显示,2月,制造业采购经理指数(pmi)为49.1%,比1月虽略降0.1个百分点,但其中生产指数和供应商配送时间指数均出现了明显下降。2024年1月新增社融规模6.5万亿元,同比多增5061亿元;货币m2同比增长8.7%,m1同比增长5.9%,增速较2023年12月大幅提升,m2与m1剪刀差收窄,虽然这一变化更多的是受到春节假期的影响,但是也反映出资金的活化程度有所提高,后续仍需关注资金活化程度的持续时间。国际方面,2024年2月,巴以双方分歧仍然较大,难以在短期内达成停火协议,全球海运贸易在相当长的时间内仍会受到影响。美国炼厂季节性检修增多,开工率下降,而与此同时原油产量持续走高,原油库存超预期累库。此外,市场预期美联储将在6月降息,对原油需求预期有一定的抑制。

2024年2月,石油和化工行业景气指数环比出现回落(见表1)。分行业来看,石油和天然气开采业因季节原因,库存上升,存货周转速度减慢,景气指数环比下降6.07个百分点;今年春节期间国内出游人数和跨区域人员流动量均创历史新高,带动燃料加工业景气指数环比上升3.42个百分点,进入偏热区间;自1月底开始,随着春节假期的临近,部分生产企业停产放假,生产热度有所回落,化学原料和化学制品制造业以及橡胶、塑料及其他聚合物制品制造业景气指数环比分别下降4.02个百分点和17.50个百分点。

橡胶、塑料及其他聚合物制品制造业景气指数的下降受多种因素影响。首先,自2023年12月开始,部分企业的新接订单有所减少,叠加春节假期的临近,放假停产的企业有所增加,并存在假期较往年提前及复工延后的现象,种种原因导致开工率下滑。同时,塑料行业近年来产能扩张幅度较大,行业整体产能利用率处于偏低状态。其次,1月和2月全国遭遇多次寒潮和降雪天气,交通运输受到一定阻碍和限制,企业存货周转率也有所下降。再次,1月资本市场出现了较大波动,资本市场的走弱对市场从业者的信心也造成了一定的影响。3月随着气温的回升,地产、基建等项目的施工将逐渐增多,企业订单也会有所恢复,叠加节后企业复工复产的持续推进,生产状况、成本利润情况以及存货周转情况均会有所改善,同时随着资本市场信心的逐步重塑,生产企业的信心也会有所增强。预计3月橡胶、塑料及其他聚合物制品制造业景气指数会回到正常区间。

热点分析及未来展望

1.原油供需矛盾仍在,油价难以持续上涨

从供应端看,一方面,虽然3月初沙特阿拉伯和俄罗斯等多个关键“opec ”产油国决定将自愿减产原油的措施延长至今年第二季度末,但是今年以来美国原油日均产量为1312.1万桶,比去年同期高约7.1%;另一方面,2月20日巴以停火草案再度“流产”,红海地区紧张局势延续,原油运输成本维持在高位,市场对紧张局势加剧引发原油供应危机的担忧仍在。从需求端看,截至2月23日,美国炼厂周度开工率为81.5%,处于历史同期偏低水平,中短期内欧美经济仍将在高利率环境下承压,对原油消费的增速难有大幅度修复。在这一背景下,美国2月原油库存较1月上涨2525万桶,出现超预期累库的情况,对原油价格形成压制。综上所述,原油价格可能在供需矛盾下持续承压,甚至下行。

2.春节消费向好,市场信心增强

2024年2月春节长假期间,部分中下游企业停工放假,使得中下游相关企业的生产热度有所回落。与此同时,长假期间的人员流动量创历史新高。交通运输部的有关数据显示,春节期间全社会跨区域人员流动量为22.93亿人次,其中21.66亿人次选择通过公路方式出行,带动了对汽油的消费,促进燃料加工业景气指数进一步提升。

2月20日,中国人民银行授权全国银行间同业拆借中心公布最新的贷款市场报价利率(lpr),其中5年期以上lpr单独下降了25个基点,下一阶段的货币政策主基调仍是宽松。对于购房者来说,lpr的下调将进一步降低购房成本,助力房地产市场回升向好,同时也有助于稳定市场信心,提高市场预期。

3.石油和化工行业景气展望

2024年2月,石油和化工行业在春节假期部分企业停产放假的影响下,景气指数出现了一定幅度的回调。从景气指标来看,由于1~2月全国遭遇多次寒潮天气,交通运输受阻,同时中下游企业新接订单较少、放假停产增多,行业的生产热度、成本利润率以及存货周转率均出现了不同程度的下降,但是行业稳中向好的趋势没有改变。进入3月后,随着气温的回升,房地产项目的室外施工将重启,基建项目开工也会增加,将带动相关大宗商品板块的回升。预计2024年3月石油和化工行业景气指数有望回升。从全球看,美国通胀有望缓慢回归到2%的目标水平,但目前美国经济韧性仍存,预期美联储或在6月进行首次降息,但如果通胀停滞或就业市场和薪资水平持续好于预期,降息时间或将延后。同时,目前地缘政治带来的不确定性仍然较高,对石油和化工行业的冲击仍需持续关注。