新能源汽车是全球汽车产业转型升级、绿色发展的主要方向,也是我国汽车产业高质量发展的战略选择。因此,发展动力电池材料是我国应对电动革命的必然选择。本文聚焦动力电池关键石化材料,分析其发展现状和材料市场情况,并对未来发展方向及对相关石化材料的影响进行判断。

动力电池关键材料发展现状

我国新能源汽车在产业化、市场化的基础上,已迈入了规模化、全球化的高质量发展阶段。2022年我国新能源汽车销量为688.7万辆,同比增长93.4%,占世界新能源汽车市场份额的63%。在新能源汽车的高速发展下,我国动力电池产业发展迅猛,市场空间巨大,动力电池材料大有可为。

我国电池产业链共涉及30余种关键材料,与石化产业关联度高,2022年消费规模约为400万吨,石化材料消费约为215万吨(不含正极材料),其中,动力电池消费占比约72%。到2030年,电池产业材料消费将在2750万吨左右,石化材料消费将近1680万吨,受新型储能快速发展影响,动力电池消费占比将下降至55%。

整体来看,无论从市场规模增量还是产值增量角度考量,正极材料、负极碳材料、正负极助剂材料(胶粘剂、溶剂)、电解质材料和软包膜材料都是近年来值得关注的石化材料领域。

动力电池关键材料

1.正极材料

正极材料直接决定着电池的能量密度、安全性能和成本。目前,我国动力电池用正极材料主要以磷酸铁锂和三元材料为主,2022年我国磷酸铁锂(lfp)产量为119.6万吨,三元材料产量为65.6万吨。

lfp兼具能量密度高、成本低与安全性能好三大优势,在保持低成本的优势下,可满足新能源汽车长续航里程需求。近年来,随着新能源汽车回归市场化,加之新型储能技术兴起,lfp优势逐渐扩大,2022年约占正极材料市场份额的60%。当前,三元电池因安全性问题被禁用于国内电化学储能电站,储能“新秀”钠离子电池仍在小批量示范应用中,受益于新型储能的高速发展,未来lfp市场需求将迅猛增长。但需意识到,随着入局企业增多,lfp将于2024年形成结构性产能过剩,现有市场高端产能不足,中低端产能过剩,行业或将迎来洗牌。

而三元材料具有突出的高能量密度和长循环优势,在能量密度上及lfp所不能及,仅部分金属成本较高,成为正极材料发展的热门。三元材料的高镍化可大幅提高电池的能量密度,目前,我国高镍8系已较为成熟,渗透率不断提高,2022年我国高镍8系渗透率已达43%。整体上,我国三元材料正由3系、5系逐渐向6系、8系迭代。此外,相较多晶,单晶结构以其结构稳定的优势可负载更高的电压,从而通过提高电压平台来提升能量密度。近年来,我国单晶三元渗透率逐年上升,2022年单晶6系的发展带动单晶市场份额上升至43%。但受制于锂、钴等原材料价格疯涨的影响,当前在正极材料市场化竞争中相较lfp处于劣势。

2.负极材料

负极材料决定着电池的安全性和循环性,主要分为石墨负极、硅基负极和钛酸锂。从能量密度、成本和安全性综合考虑,人造石墨负极占据市场领先地位,其原料主要为针状焦和石油焦。2022年我国负极材料消费约180万吨,其中,石油焦消费112万吨,针状焦56万吨。但随着对能量密度要求的不断提高,硅基负极材料是高比能时代最佳选择,主要以氧化亚硅负极和氧化亚硅/硅碳负极为主,其理论比容量可达4200 mah/g,近乎为石墨负极理论比容量的10倍。但由于目前仍未有效解决氧化亚硅负极首次库伦效率低、导电性差的问题和氧化亚硅/硅碳负极体积膨胀率高、循环性能差的问题,整体硅基负极材料的市场占有率不足1%,商业化应用以硅氧负极为主,未来石墨负极和硅基负极将在较长时期内共同引领市场。

3.电解质

电解质对电池的安全性起到决定性作用,依据其性质可分为有机液体电解质、室温离子液体电解质、凝胶聚合物电解质、固体聚合物电解质和无机固体电解质。目前,有机液体电解质是锂离子电池电解质体系的主流选择,由有机溶剂、锂盐和添加剂组成,其中,有机溶剂中涉及多种关键化工材料,如电子级碳酸二甲酯(dmc)、电子级碳酸甲乙酯(emc)、电子级碳酸乙烯酯(ec)和电子级碳酸丙烯酯(pc)等。2022年我国电解质总消费达44万吨,其中以电子级ec、电子级dmc和电子级emc为主,三者约占总消费量的78%。但有机液体电解质在电池使用中的安全隐患难以攻克,具备“零自燃”特性的固态电解质将成为未来发展的方向,技术路线将从半固态、准固态到全固态进行升级换代。

4.隔膜

隔膜在电池中用于分隔正、负极,防止两极接触而短路,同时允许电解质离子通过,形成基膜的主要材料是聚乙烯(pe)和聚丙烯(pp)。当前,动力电池隔膜技术壁垒高、开发难度大,面临核心设备和关键原料的双重挑战。在关键原料上,常规pp树脂灰分为200×10-6~300×10-6,等规度低,难以达到锂电池隔膜专用树脂的要求;超高分子量pe催化剂依赖进口,长期被德国巴塞尔、日本三井化学等国外企业垄断。2022年我国动力电池用隔膜材料消费量约为10万吨,以pe为主。未来动力电池用隔膜材料将重点发展“湿法基膜 涂覆改性”工艺,其中,湿法基膜采用pe,并使用陶瓷、聚偏氟乙烯(pvdf)、芳纶、陶瓷/pvdf混合物等对聚烯烃隔膜进行涂覆改性,以提升性能。

5.软包材料

铝塑复合膜(简称“铝塑膜”)是软包锂电池的重要封装材料,对软包电池的质量至关重要,是锂电池产业链中壁垒最高的关键材料。铝塑膜呈“尼龙-粘合剂-铝合金-粘合剂-流延聚丙烯薄膜(cpp)”五层结构,其主要技术壁垒在于软包用cpp的生产技术和所用原材料产业链长,难以形成有机的整体,且cpp与铝箔界面粘结性差,易脱落。目前,cpp是铝塑膜各层材料中国产化程度最低的,其专用料开发难度大,原料体系配方复杂。cpp专用料的缺乏和薄膜生产技术的落后,限制了软包用cpp乃至后续软包产业的发展。2022年我国铝塑膜消费8.5万吨,未来,随着电池向(半)固态发展,最佳匹配的软包工艺将大幅提升软包电池渗透率,加上3c应用需求增加,铝塑膜的市场空间巨大,亟待突破其关键工艺,提升国产化率。

6.胶粘剂

在锂离子电池生产过程中,正负极片和隔膜需要通过胶粘剂来固定在一起,根据胶粘对象分为正极胶粘剂和负极胶粘剂。正极胶粘剂主要采用油溶性pvdf,基本被索尔维、吴羽、阿科玛、苏威等国外企业垄断,国内三爱富、东岳化工的pvdf产品主要应用于低端领域;负极胶粘剂主要采用水溶性丁苯橡胶(sbr),还有少量的羧甲基纤维素(cmc)、聚丙烯酸(paa)和聚丙烯腈(pan),国外企业以日本瑞翁、a&l及jsr为主,国内企业以晶瑞股份为主,市场占有率超四成。2022年我国锂电用电子级pvdf、sbr消费分别为2.4万吨、2.6万吨。目前,我国正负极胶粘剂发展进程差异较大,未来将以水溶性胶粘剂为主要发展方向。

7.补锂剂

锂离子电池首次充放电过程中在负极表面生成固态电解质界面(sei)膜消耗活性锂,导致电池能量不可逆损失,通过补锂技术可补偿活性锂,提升锂离子电池能量密度,延长循环寿命。根据补锂方式,补锂剂可分为正极补锂材料和负极补锂材料。正极补锂材料即一类富锂二元、三元化合物和基于相转化的复合材料,比容量高,操作简单,可直接在正极合浆过程中添加;负极补锂材料可为金属锂粉、电解锂盐、锂箔等,由于金属锂活性高使用难度大、锂粉难溶于粘结剂,量产困难,成本高,正极补锂剂率先实现量产,2022年我国正极补锂剂总产能规划超8万吨,出货量为2500吨,提高稳定性是其未来的主要发展方向。

8.集流体

集流体用于承载活性物质,将电流汇集并输出,降低锂电池内阻,提高电池库伦效率、循环稳定性和倍率性,传统集流体采用“正极铝箔、负极铜箔”的结构。随着对电池安全性与能量密度要求的提高,逐渐向复合集流体发展,即在金属外包覆聚对苯二甲酸乙二醇酯(pet)、pp、pi基体,其中,复合铝箔以提高高镍三元电池安全性为主,复合铜箔以提高磷酸铁锂能量密度为主。2022年我国锂电铜箔出货量达42万吨,同比增长50%,其中,动力电池用锂电铜箔出货量为27.6万吨,是锂电铜箔应用最大的细分市场,生产企业包括重庆金美、厦门海辰、万顺新材、宝明科技等,宁德时代等下游企业也已开始布局,市场竞争激烈;2022年我国电池铝箔出货量近24万吨,同比增长70%,生产企业包括鼎胜新材、华北铝和安徽中基等,cr3产量占比超六成,行业集中度进一步提升。未来,集流体将向极薄、超纯、高抗拉强度和高延伸率方向发展。

9.组装和集成用材料

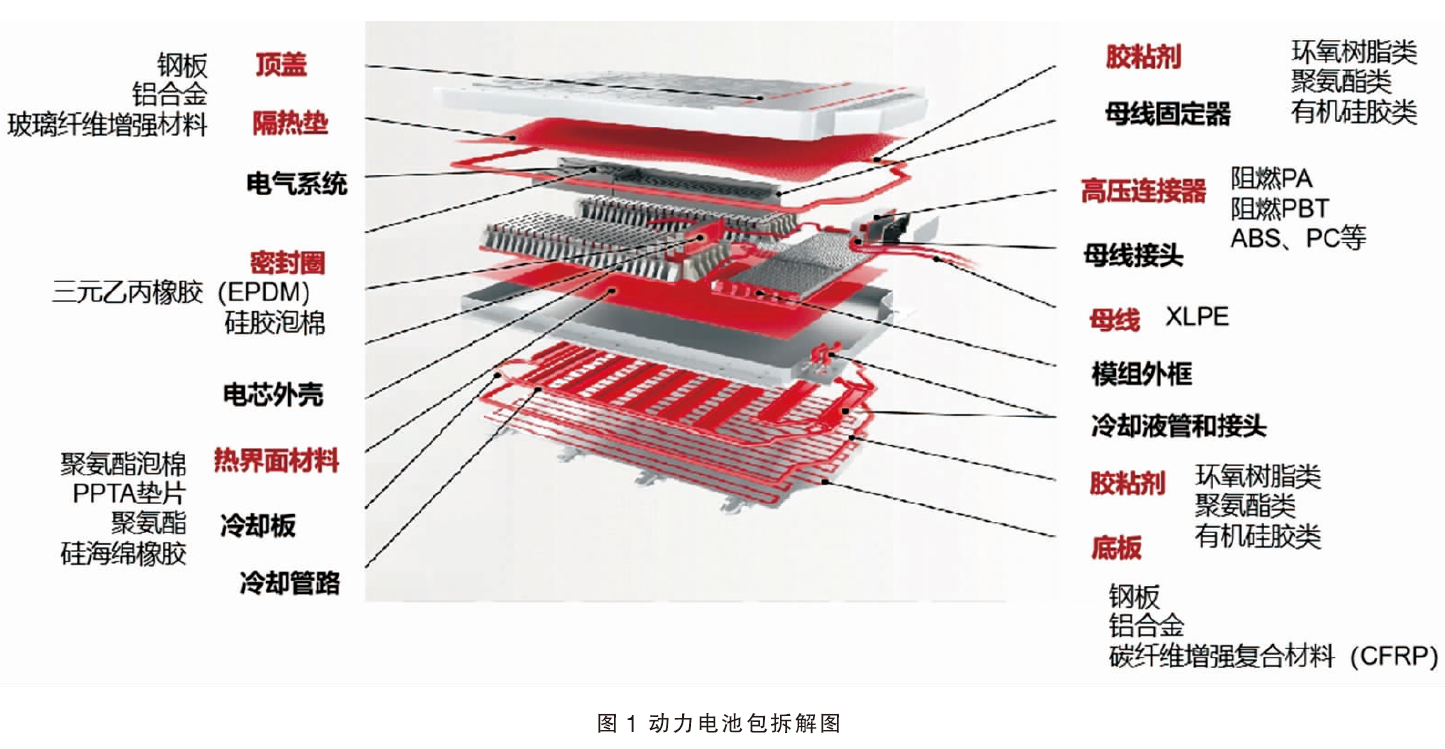

上述八类材料均为动力电池电芯生产用材料,除此以外,在电池的模组组装和pack集成环节也将用到少量石化材料。动力电池包组成基本一致,以奥迪e-tron电池包为例,其主要部件包括电气系统、电池模组、电池管理系统、冷却系统、外壳、电池骨架等,主要包括上下壳体胶粘剂(环氧树脂类、聚氨酯类和有机硅胶类)、隔热垫(玻璃纤维增强材料)以及模组下部的热界面材料(聚氨酯泡棉、聚氨酯和硅海绵橡胶)。2022年动力电池模组及pack周边材料消费约为4万吨,占比不足动力电池关键石化材料消费的2%。

动力电池包构成详见图1。

结语

尽管固态电池当前处于起步阶段,但直至2030年前,半固态电池将成为向全固态电池过渡的重要技术形态,预计到2030年,国内半固态电池渗透率将达5%~10%,固态电池渗透率将达1%左右,这将减少对动力电池电解质材料的消费,增加对导电剂和软包膜的消费。

此外,因复合铜箔/铝箔高能量密度、低成本、高安全性等优点,近年复合铜箔作为集流体逐渐被业内采用,以取代传统的铜箔和铝箔集流体。目前复合铜箔的渗透率还比较低,如到2030年渗透率达到20%以上,将大幅拉动对pet或pp膜的消费。

随着近年资本的快速投入,动力电池材料行业结构性过剩苗头已现,几个热门产品如隔膜专用料、正极材料等均已出现结构性过剩,电解质等材料处于濒临结构性过剩状态。未来,应致力于推动隔膜专用料等成熟产品迭代升级,加快高性能正极材料的开发与产业化落地,前瞻性布局固态电池等下一代技术所需材料体系,合理布局材料的研发与生产,提高技术水平和材料附加值,推动我国动力电池材料领域的核心竞争力。