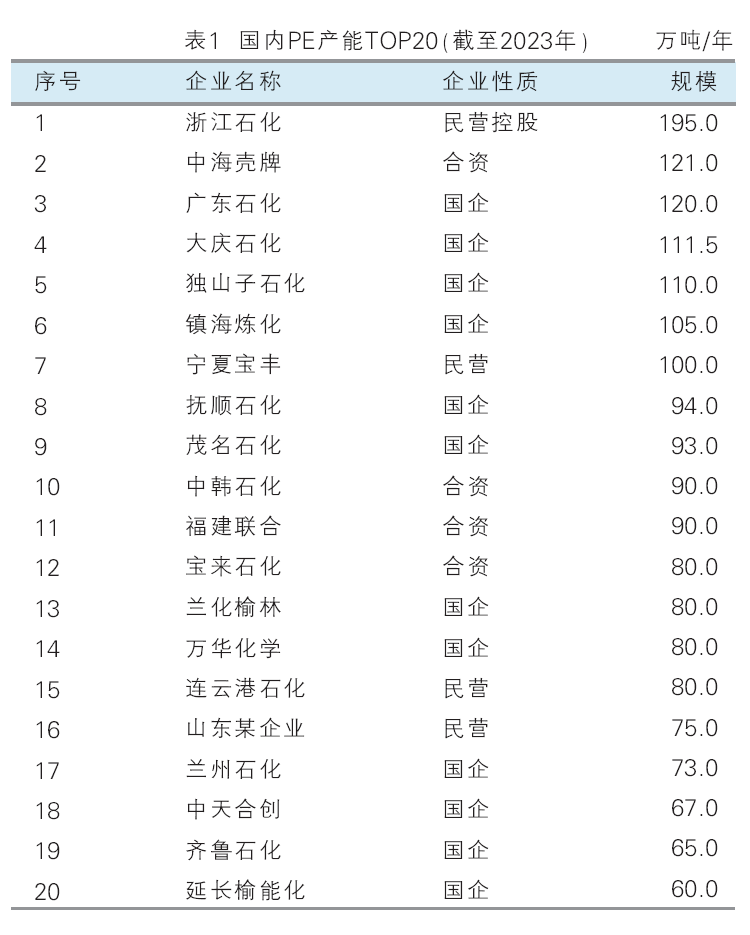

近年来,我国聚乙烯(pe)产能高速释放,市场供应端竞争日趋激烈。在供应格局的不断演变之下,虽然pe进口方面仍有一定占比,但pe国产化率依托产能不断增量呈现逐年提升的趋势。截至2023年底,我国pe产能已经达到3091万吨/年,产量约为2730万吨;2024年预计仍有345万吨/年新装置预期投产,且多集中在下半年。预计2024年我国pe总产能为3436万吨/年,产量约为2900万吨,产能与产量同比增速分别在11.16%和6.21%(见图1)。

近十年企业扩能分两个阶段

2013—2024年pe生产企业扩能主要分为两个阶段:

第一阶段(2013—2019年),主要为煤制烯烃企业集中投放阶段。由于煤制烯烃成本端拥有一定价格优势,阶段内中煤、延长、蒲洁能化、神华新疆/榆林、宁煤、中天合创等项目集中投产,年均生产规模增加在95万吨/年左右。

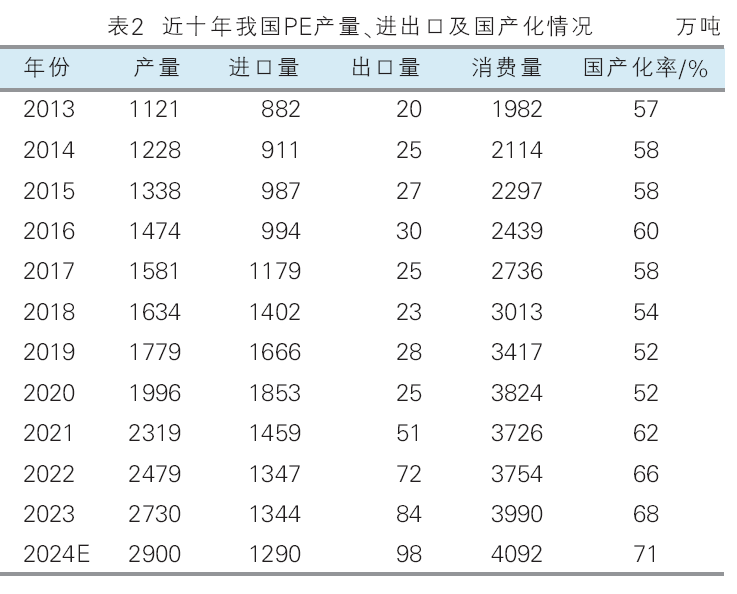

第二阶段(2020—2023年),在国内产能持续扩张现状之下,产品价格不断透明化,从而导致溢价有限,而更长的产业链、装置规模大型化可以从成本端的角度实现均摊一定利润弱势的产品。此阶段为炼化一体化项目的集中投产阶段,轻烃装置开始集中投放,华东、华南等前沿大区产能集中增加,阶段内年均生产规模增加明显,为268万吨/年。2024年,预计仍有345万吨/年产能投放,同比增加11.16%。表1为截至2023年底国内pe产能top20。

在我国炼化一体化装置集中扩能的浪潮之中,民营炼化企业近年来也呈现出稳健的发展势态。2014年国务院印发的《创新重点领域投融资机制鼓励社会投资的指导意见》,明确提出“国家规划确定的石化基地炼化一体化项目向社会资本开放”。此后,原本国有的石化领域向全社会打开了大门。

2019年浙江石化、恒力石化等民营炼化项目投产以后,展现出较好的盈利性,高能效的优势使得民营炼化企业在新项目上展现出一定的竞争力。截至2023年,我国pe产能排名前20的企业之中,浙江石化、宁夏宝丰、连云港石化等民营企业崭露头角,行业的参与度与话语权不断增强。至此,pe市场多元化竞争格局全面形成。

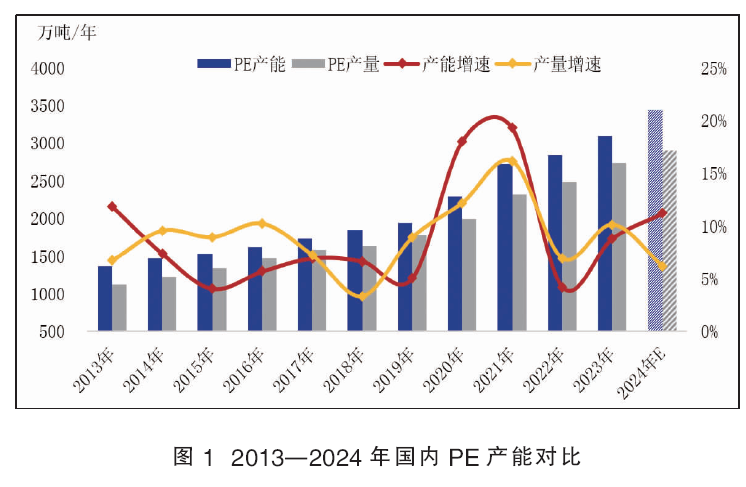

国产化率不断增长

伴随着近年我国pe产能的继续扩张,国内产量也呈现出递增趋势,产品国产化率不断增长。截至2023年底,我国pe国产化率已经达到68%。并且随着未来装置的不断投产,仍有持续增加趋势,预计2024年我国pe国产化率将达到71%左右,较2023年增加3个百分点(见表2)。

由于国内pe新装置投放后多数以生产通用料为主,产品同质化明显,从而导致了国内生产结构性矛盾突出。并且新产品在投放初期多数以低价投放市场为主,而现有生产企业为保证自己产品的市场占有率多数也采取一定的竞价策略。因此近几年因为pe市场竞争环境明显转变,逐步由卖方市场向买方市场过渡。

进口量或将维持逐年递减趋势

进口方面,新增的国产供应同样挤占了部分低端进口料产品的市场,相对于增速缓慢的下游消费需求而言,供应的增多导致近年国产料与进口料产品的竞价现象愈发激烈。

由图2近年我国pe进口趋势可以明显看出,我国pe仍有大量进口产品供应,但近年来进口量呈现逐年递减趋势。

进口量出现转折的分水岭在2020年前后。随着炼化一体化装置集中扩能,国产供应量增多,同时因为全球公共卫生事件影响,导致国际运力紧张,远洋运费大幅增加,在价格驱动影响下,2021年开始国内pe进口量明显减少。之后2022—2023年,我国pe产能继续扩张,内外盘套利窗口依然难以开启,国际pe进口量较2021年有所减少。此阶段下pe内外盘竞争压力继续放大,供应格局成为制约pe进口量增长的主要因素之一,其次为价格因素。

2024年预计国内pe进口量为1290万吨,基于愈发不稳定的国际地缘政治格局因素,航运成本及我国部分低端产业链向东南亚地区转移,从而导致供需流向格局改变。并且在国内pe产品供应持续增量的现状之下,未来我国pe进口量或将维持逐年递减趋势。

寻求出口导向趋势不可改变

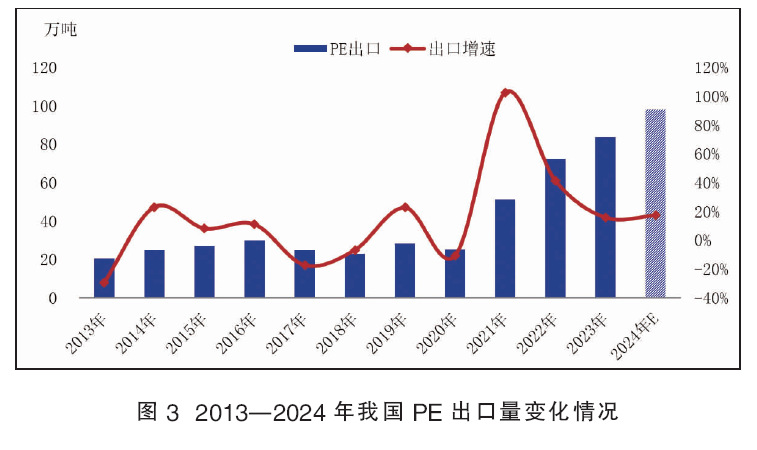

出口方面,2013—2020年我国pe出口量窄幅震荡,维持在20万~30万吨(见图3)。尽管国内pe产能不断增长,但供应尚有较大缺口,出口方面基于成本、质量需求及运输条件制约,期间出口量变化幅度有限。

2021年后,大炼化及轻烃装置集中投产导致国内pe产能、产量快速增长。新装置低端通用料排产较多,产品附加值较低导致销售压力增加;供应端不断内卷的现状导致产品竞争仍然局限于以价格争夺客户群体为主。因此在低端产品领域,内外盘价差出现倒挂现象;同样由于近年来下游需求增速的放缓,供需矛盾激化导致终端消费短时间难以消化如此规模的供应增量。供需格局影响下,导致我国pe出口量呈现逐年增加的趋势。

多元化改变竞争格局,国内产能、产量快速增长,产能增加带来的是我国定价话语权越来越强,为国内引导外盘定价争取到了一定可行性。

同样在竞争格局的不断变迁下,未来pe寻求出口导向的趋势不可改变。进口方面,目前中东、北美等地区仍有大量低成本资源,持续将我国作为最大的出口目标市场。随着国内产能持续增加,我国pe对外依存度逐年缩减,2023年环比下降2个百分点至34%,但高端pe产品依然有60%左右份额依赖进口。尽管随着国内产能投放,对外依存度仍有下降预期,但目前高端产品的需求空间短期内无法填补。

随着近年来国内炼化企业进入快速转型发展期,生产企业对高端产品、高附加值产品增加研发及排产。不断培育自主品牌,未来pe国产料与进口产品之间的差距将会不断缩小。

出口方面,随着国内竞争的逐渐白热化,加之部分国内低端制造业向东南亚地区转移,需求外向成为近年来生产企业及部分贸易商的销售探寻方向之一,未来也将催生出更多的出口导向,以及向东南亚、非洲、南美地区的出口增量。而内陆方面,“一带一路”倡议继续落实,以及中俄贸易口岸开放,催生了西北地区-中亚、东北地区-俄罗斯远东地区pe需求增长的可能性。