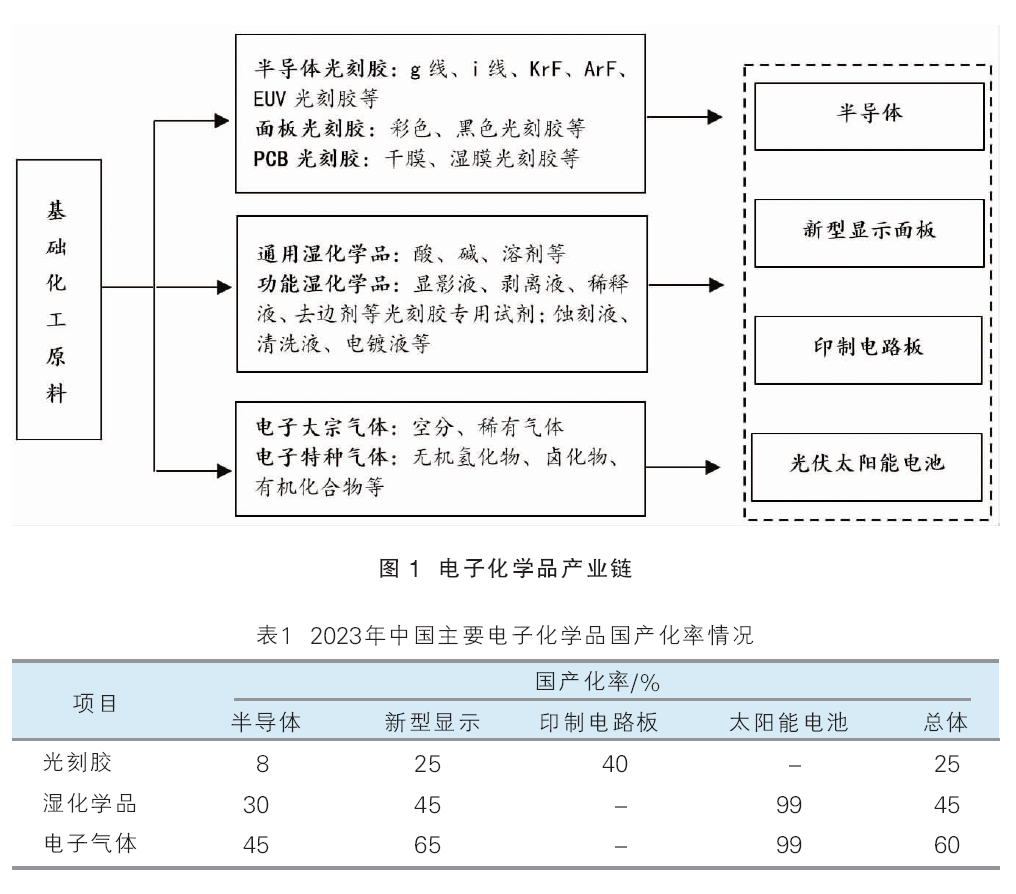

电子化学品又称电子化工材料,是专为半导体、新型显示面板、光伏太阳能电池、印制电路板(pcb)等电子信息产品制造配套的专用(精细)化工材料。电子化学品属于化学化工、材料科学、电子工程等多学科结合的综合学科领域。电子化学品的终端应用包括消费电子、汽车电子、信息通信、航空航天等领域,其产业链见图1。

高端电子化学品逐步取得突破,国产化率进一步提高

中国电子化学品总体竞争力不强,光刻胶、湿化学品、电子气体三大类电子化学品均存在结构性短缺,高端产品国产供应不足,低端产品供应过剩。

电子气体和湿化学品的国产化率相对较高,光刻胶国产化率较低,特别是新型显示和半导体配套光刻胶的国产化率非常低。2023年,电子气体总体国产化率约60%,其中半导体用高端电子气体的国产化率进一步提高到45%;湿化学品总体国产化率在45%左右,氢氟酸、硫酸、磷酸等通用湿化学品供应量大幅增加;光刻胶生产主要集中在pcb光刻胶,其国产化率约40%,光刻胶总体国产化率提高到约25%。详见表1。

1.半导体光刻胶取得一定进展,显示面板和pcb光刻胶国产化率提高

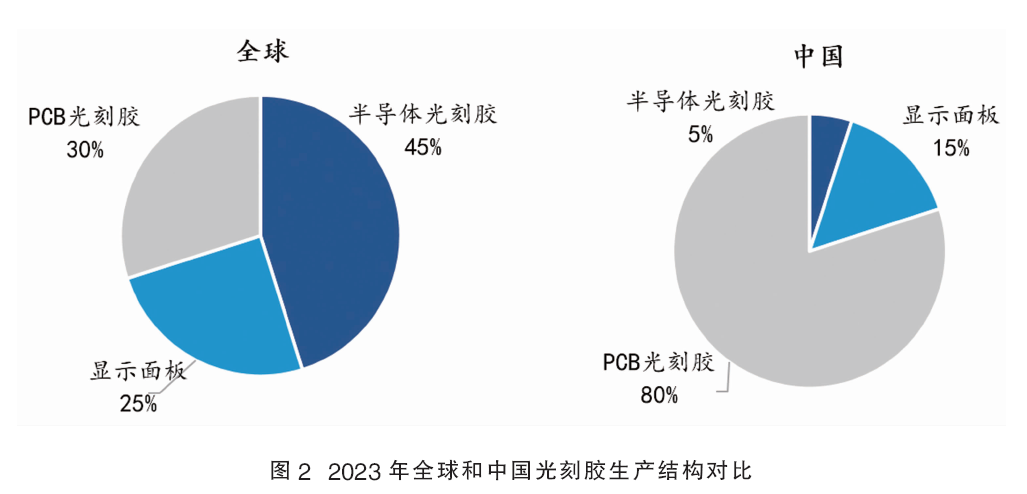

全球光刻胶生产结构中,半导体光刻胶、显示面板光刻胶、pcb光刻胶产值占比分别为45%、25%、30%。而我国光刻胶生产结构,pcb光刻胶产值占比达80%,半导体光刻胶仅占5%。详见图2。

2023年,中国显示面板用彩色光刻胶、黑色光刻胶等发展迅速,特别是黑色光刻胶的国产化率达30%。pcb干膜光刻胶国产化率提升至10%。

(1)半导体光刻胶取得一定进展,整体国产化率提升不大

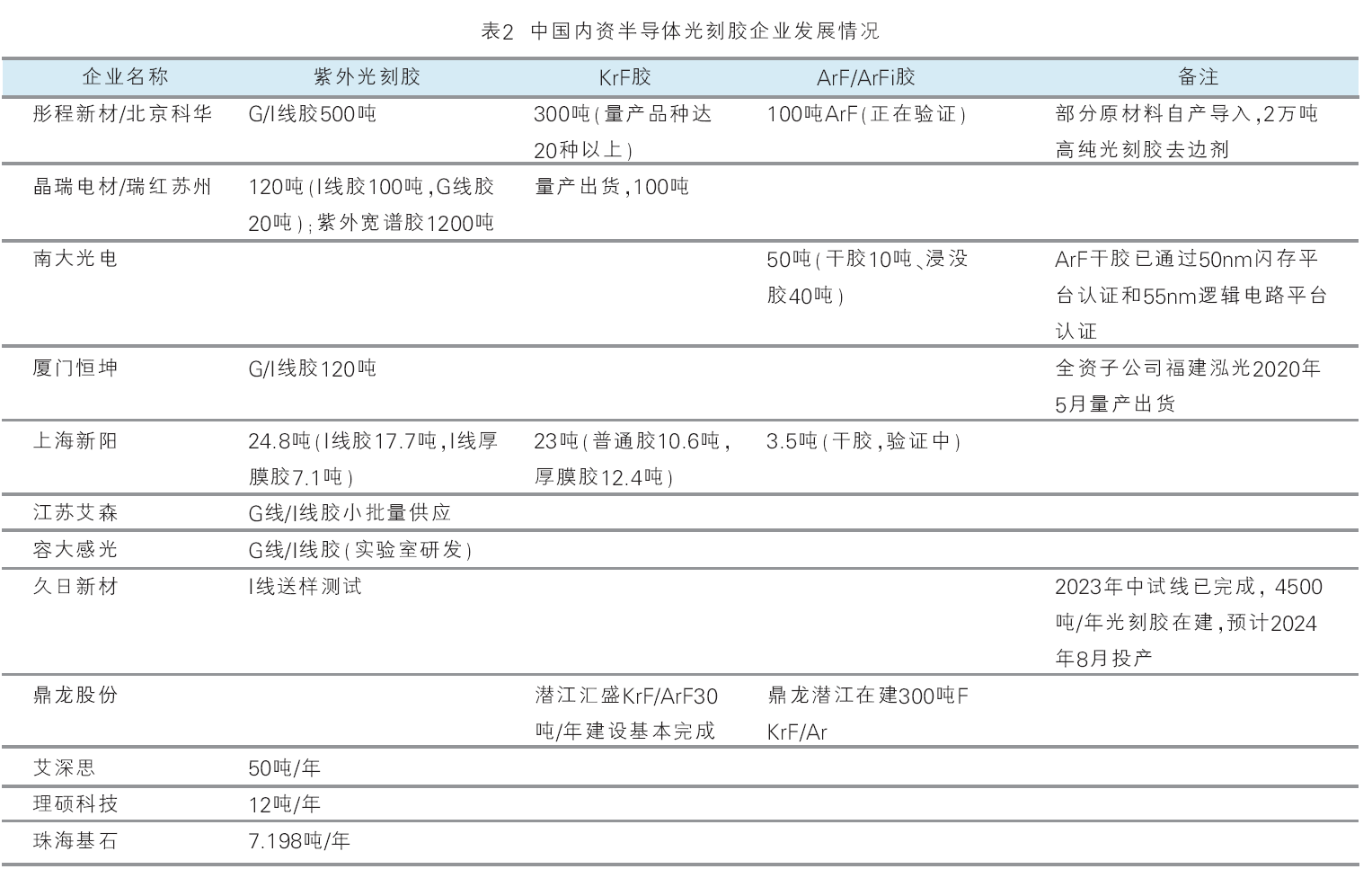

2023年,半导体光刻胶的国产化率提高不大,但是南大光电、彤程新材在arf光刻胶实现量产,预计2024年产能释放后,国产化率会有一定提高。

3月,南大光电开始实施“arf光刻胶产品的开发和产业化”,建设形成25吨arf(干式和浸没式)光刻胶产品的生产能力。12月,彤程新材年产1.1万吨光刻胶投产,其中包括300吨krf光刻胶、100吨arf光刻胶。

此外,未来鼎龙股份、上海新阳、苏州瑞红均有进一步的扩产计划,新进入的企业有润邦半导体、华懋科技、长进微电子,以及外资企业湃邦(浙江)新材料。详见表2。

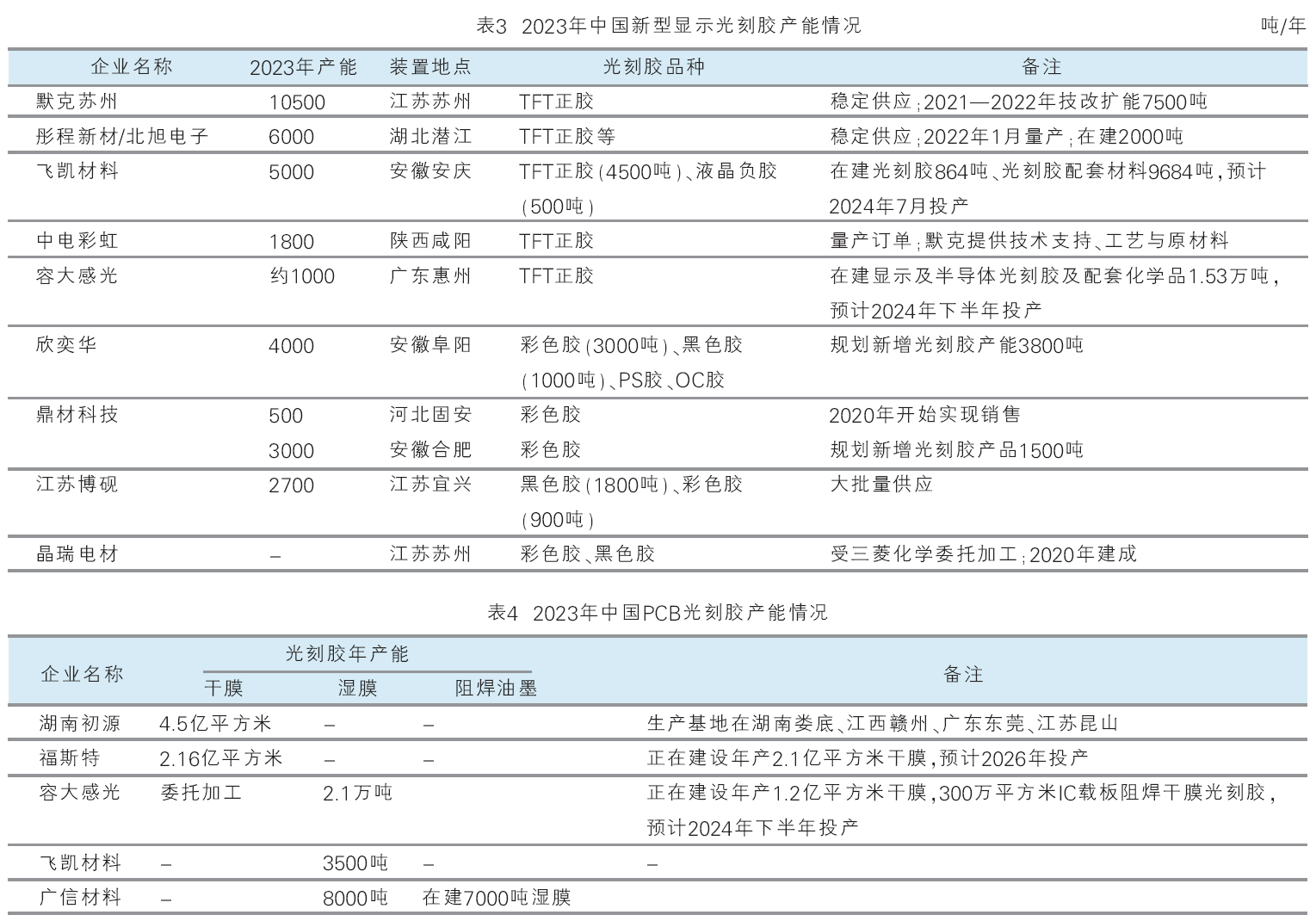

(2)新型显示光刻胶稳步替代,龙头企业均有扩产计划

目前,中国实现稳定供应新型显示光刻胶的企业主要有:雅克科技、北旭电子(彤程新材子公司)、欣奕华、鼎材科技、中电彩虹、飞凯材料、博砚电子等,集中在薄膜晶体管液晶显示(tft-lcd)用光刻胶的国产供应,而有机发光二极管(oled)用光刻胶只有极小量供应。

2023年,tft-lcd用光刻胶的总体国产化率提高至20%。其中,tft正胶生产企业主要有:彤程新材(北旭电子)、晶瑞电材(瑞红苏州)、鼎龙股份、容大感光、飞凯材料、中电彩虹、雅克科技等。容大感光的tft正胶开始供货华星光电。彩色光刻胶和黑色光刻胶国产化率相对较高,代表企业为欣奕华、鼎材科技、江苏博砚等。欣奕华多款自研彩色光刻胶产品得到京东方、tcl华星等客户认可,实现稳定量产,销售额处于国内领先水平。2023年,北旭电子在国内率先实现oled面板用高分辨率光刻胶及低温光刻胶的市场化应用。

此外,显示光刻胶龙头企业飞凯材料、容大感光、久日新材、阜阳欣奕华、鼎材科技未来均有扩产计划,新进入的企业主要有陕西极光旭能、宜城卓易新材、大荔海泰新材、茂名清荷科技等。详见表3。

(3)pcb光刻胶发展较快,龙头企业纷纷扩大规模

近年来,中国pcb光刻胶生产企业发展迅速,湿膜光刻胶和光成像阻焊油墨的国产化率约55%,主要生产企业有容大感光、广信材料、飞凯材料等。但在干膜光刻胶方面,中国仍高度依赖进口,主要生产企业有湖南初源(原五江高科)、福斯特、容大感光等。

湖南初源目前年产能4.5亿平方米,为全球最大的感光干膜智能化单体制造工厂,能够为八成多的中国pcb上市企业以及多家全球pcb前十强企业提供产品,并在2023年1月获a 轮融资。福斯特公司年产2.16亿平方米干膜光刻胶项目于2021年建成,2023年销售量达1.51亿平方米。瑞红苏州、北京科华的产销量较少。容大感光具备干膜光刻胶产品配方及生产技术,采取委托加工形式进行生产,2023年产量约1070万平方米。

pcb光刻胶龙头企业福斯特、容大感光、广信材料均有扩产计划,也有部分新进入者,行业相对较为稳定。详见表4。

2.湿化学品龙头企业扩建投产巩固行业地位

对于半导体集成电路行业,整体湿化学品国产化率在45%左右。氢氟酸、硫酸、磷酸等通用湿化学品供应量大幅增加;中国湿化学品供应集中在8英寸及以下集成电路生产线,基本实现国产化;对于12英寸集成电路生产线,28nm以上成熟制程用湿化学品的国产化率约25%,28nm以下先进制程用湿化学品依赖进口有所改善。

对于新型显示面板行业,整体湿化学品国产化率约45%。其中,高世代液晶面板用铜蚀刻液、铜剥离液方面,中国企业实现了小批量供应,但与需求相比仍有较大差距;oled面板用银蚀刻液仍全部依赖进口。国内面板厂商对国产湿化学品的采购量增加。

对于太阳能电池行业,因为所用湿化学品纯度要求较低,几乎全部由中国企业供应。

(1)竞争格局总体稳定,部分高端产品供应能力实现突破

中国湿化学品生产企业主要有江化微、晶瑞电材、格林达、湖北兴福、中巨芯、多氟多、江阴润玛、江苏德纳、上海新阳、江苏艾森等,技术实力不断增强,具备了大部分湿化学品的g4及以上级别生产技术。但是,中国湿化学品的基础研究和生产工艺较落后,在较长一段时期内还无法完全实现高端产品的产业化生产供应。

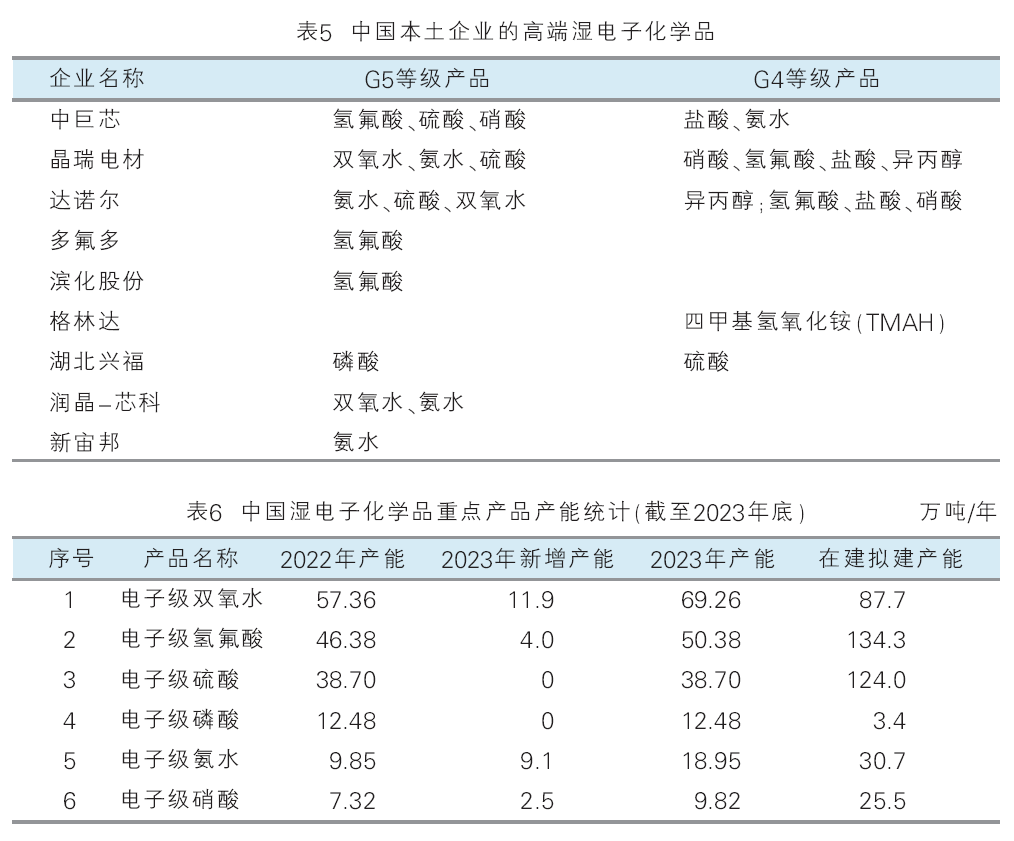

中国部分高端产品供应能力不断实现突破。近年来,中巨芯、晶瑞电材、达诺尔、多氟多、镇江润晶、新宙邦等中国本土企业持续技术创新,部分产品已达到或可达到g4和g5等级,高端湿化学品产能逐步建成并实现批量供货。详见表5。

(2)重点产品产能过剩,开工率不足

2023年,电子级双氧水、氨水、氢氟酸、硝酸新增产能较多,全年分别新增11.9万吨/年、9.1万吨/年、4万吨/年、2.5万吨/年产能。未来湿电子化学品在建拟建产能仍较大,2023—2028年产能复合增速仍然大于20%。详见表6。

3.电子气体供应能力发展迅速,优势产品不断涌现

(1)国内生产商快速成长,部分新产品完成客户认证,国产化率持续提升

我国半导体集成电路行业用电子气体整体国产化率持续提升,目前约为45%。其中,8英寸及以下晶圆用电子气体已基本实现自主供应,12英寸晶圆用电子气体仍有一定差距,中国技术总体与国外先进水平相差1~2代。新型显示面板行业用电子气体国产化率大幅提高到了60%左右。其中,tft-lcd用三氟化氮、硅烷、氯气、氦气等主流电子气体实现了国产大批量供应,部分产品达到100%国产供应;oled显示用氧化亚氮、四氟化碳等主流电子气体已实现国产大批量供应,但个别产品如离子注入用的三氟化硼(bf3)仍依赖进口。

近10年来,中国一批专业化的电子气体生产企业不断实现高端品种的技术突破,与国外的技术代差逐渐缩小,国产电子气体越来越多地进入下游大客户的供应链。中船特气的三氟化氮、六氟化钨产品已成功应用于集成电路5nm先进制程,氯化氢实现量产并完成客户认证,2023年4月于科创板上市。金宏气体自主研发的超纯氨、高纯氧化亚氮等产品,供应中芯国际、海力士、镁光、联芯集成、积塔等一批知名半导体客户。华特气体自主研发生产的4款光刻气体获得荷兰asml和日本gigaphoton公司认证,分别是ar/ne/xe、kr/ne、f2/kr/ne、f2/ar/ne,实现了光刻气产品对于下游半导体光刻用准分子激光设备厂商的全覆盖。广州广钢气体近年来成长为新型显示、集成电路制造领域超高纯电子大宗气体大规模供应的内资企业,陆续中标成为方正微、长鑫集电、粤芯半导体、青岛芯恩新建产线的电子大宗气体供应商,大力推动了电子大宗气体在集成电路制造领域的国产替代。

(2)三氟化氮、氯气、氦气等重点产品产能快速提高

①三氟化氮

2023年,全球三氟化氮产能4.7万吨/年,产量4.4万吨,开工率为93%;中国三氟化氮生产商主要有中船特气、南大光电等,总产能2.5万吨/年,产量约2.4万吨;出口2545吨,同比减少20.8%;进口344吨,同比增加122.1%。随着客户认证的增多,三氟化氮成为净出口产品。

预计2024年产能将大幅增长。中船特气、南大光电、康盟特气、湖北和远新材料、南通艾佩科、安徽汇氟等均有扩能项目。中船特气年产3250吨三氟化氮于2023年12月达到预期可使用状态;乌兰察布南大微电子材料有限公司年产7200吨电子级三氟化氮项目,4500吨产能在建,计划2024年投产。预计到2028年,中国三氟化氮产能将提高到4.4万吨/年。

②高纯氯气

2023年,中国高纯氯气产能2700吨/年,开工率约70%,自给率83%。中国高纯氯气生产厂商仅中巨芯、太和气体等几家,基本满足国内需求,仍有一小部分需要进口。此外,和远潜江电子材料500吨/年高纯氯气项目于2023年内建成并试生产。在建拟建项目方面,中巨芯、太和气体等均有扩产计划,预计到2028年中国高纯氯气产能将达3700吨/年。

③氦气

中国氦气资源贫乏,产量极低,每年进口量维持在2000万立方米以上,进口依赖度超过85%。随着中国提氦技术的突破,国产量快速增加,进口依赖度略有改善,但预计到2028年仍在60%左右。氦气具有良好的导热性能,在半导体领域用作冷却气体,所需氦气纯度要求高,运输纯度为5n或者6n,在使用前需进一步提纯。2023年,中国半导体领域对氦气的消费量约为810万立方米,预计到2028年中国半导体领域对高纯氦的需求量将达到1310万立方米。

2020—2023年间,中国提氦技术取得突破性进展,氦气产能扩张明显,2023年氦气总产能达到2043万立方米/年,产量约388万立方米。生产企业超过20家,主要集中在内蒙古、新疆、陕西、宁夏、甘肃等地,该类企业主要依托当地液化天然气项目,针对闪蒸气进行提氦,氦气产能较大。另一类生产企业是特种气体公司,主要以普通氦气为原料进行提纯,代表企业有广钢气体、河钢邯钢气体、上海启元、宝钢气体、杭氧特气等。

④其他产品

2023年,国内六氟丁二烯、三氯化硼、三氯氢硅新投产产能分别为400吨/年、200吨/年、8.2万吨/年。其他新增投产产品还有三氟甲烷、三氟碘甲烷、八氟环丁烷、四氟丙烯、锗烷、乙锗烷、硅烷等。

硅烷方面,金宏气体、河南硅烷科技、兴洋科技、三孚股份、浙江中宁、华宇特气纷纷扩产。超纯氨方面,主要在建拟建企业有:全椒科利德、浙江建业、眉山金宏电子、唐山三友、泸州中汀、久策气体、安瑞森等,合计新增产能达10.5万吨/年。

光伏和面板行业带动电子化学品需求增长

1.光伏行业继续高增长,面板行业低迷

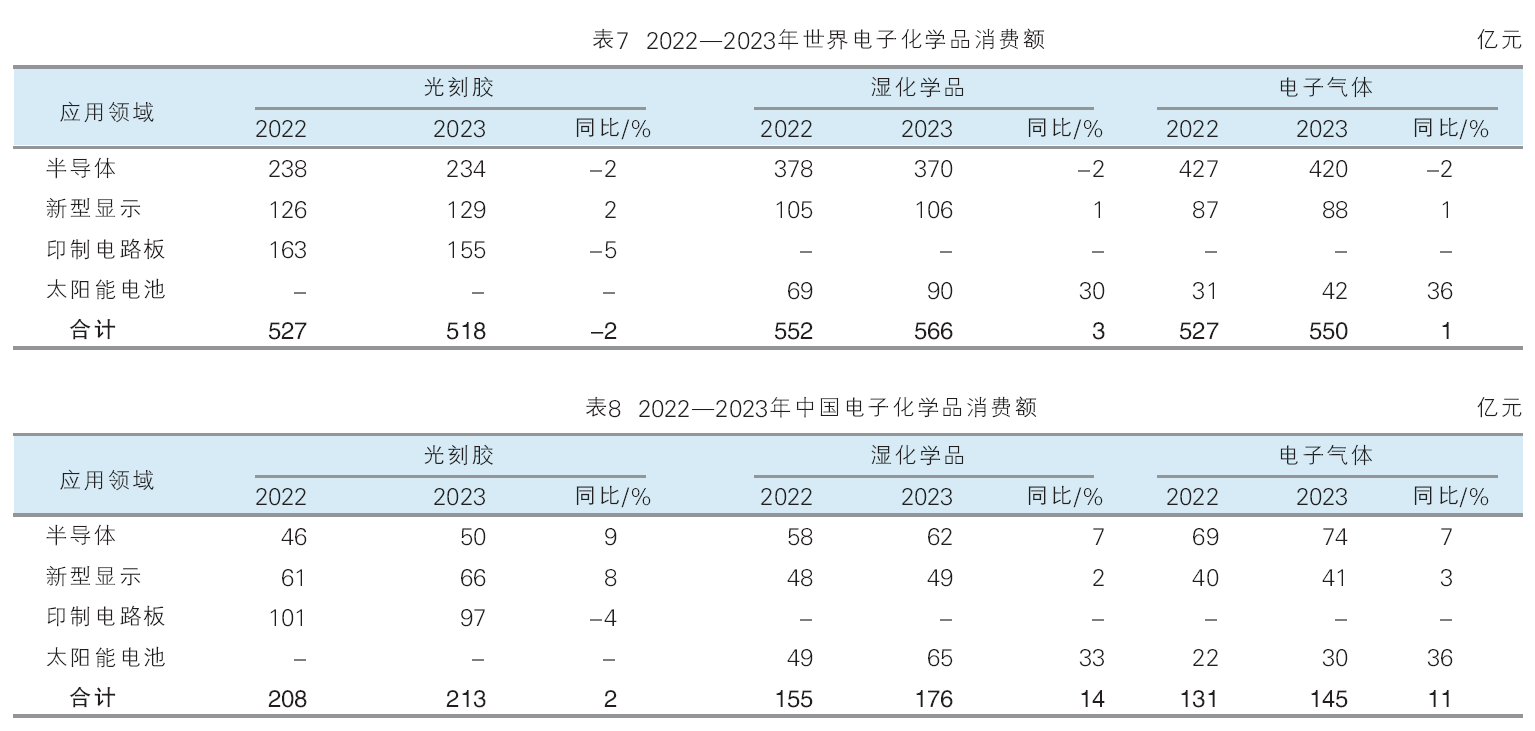

2023年,全球光伏产业继续高增长,面板行业弱增长,半导体行业和印制电路板行业低迷,世界电子化学品整体市场规模小幅增长0.6%。详见表7。

中国半导体和面板基本面向好,且有光伏需求支撑,电子化学品整体稳中偏强。2023年,中国电子化学品消费额总计534亿元,同比增长8.1%。详见表8。

(1)中国集成电路受打压下仍实现大幅增长,保持对电子化学品的需求增长

晶圆制造方面,据semi的《世界晶圆厂预测报告》显示,2023年全球半导体ic晶圆等效8英寸产能合计2960万片/月,同比增长5.5%。主要由于半导体市场需求疲软以及由此产生的库存调整,产能扩张放缓。中国大陆引领半导体扩张,2023年总产能全球第一,达760万片/月,同比增加12%。中国台湾产能540万片/月,同比增长5.6%。中国大陆、中国台湾、韩国、日本、美洲、欧洲、东南亚等国家和地区产能份额分别占比26%、18%、17%、16%、10%、9%、6%。据统计,2023年中国8英寸晶圆代工的产能利用率持续下降,全年平均开工率约65%;12英寸晶圆代工产能利用率先下降后缓慢提高,全年平均开工率约70%。

2023年,全球应用于集成电路领域的电子化学品的市场规模1024亿元,同比下降1.8%。主要由于全球半导体市场先抑后扬,先经历库存自高点回落,后迎接需求向上拐点。上半年,终端需求较疲软,芯片整体库存仍处高位;下半年,全球半导体销售额有明显改善迹象,需求回暖预期逐步加强。据gartner发布的数据,2023年全球半导体市场规模达5330亿美元,同比减少11.1%。

2023年,中国集成电路领域用电子化学品市场规模达186亿元,同比增长7.5%。中国终端需求市场反弹,叠加美国对中国半导体产业打压驱动自主造芯动力增强。2023年,中国集成电路累计产量3514亿块,同比增长8.4%;进口4796亿块,同比下降10.9%;出口2678亿块,同比下降2.0%;贸易逆差2118亿块,同比下降20.1%。

(2)光伏产业需求旺盛,对电子化学品需求保持强劲

2023年,全球光伏装机保持旺盛态势,但是量增价减,市场跌宕起伏。据中国光伏行业协会数据,2023年全球光伏新增装机容量达390gw,同比增长69.6%。据国家统计局数据,2023年中国光伏新增装机容量为163.9gw,同比增加90.4%;中国光伏电池产量541.1gw,同比增加57.5%。

光伏产业需求旺盛,支撑电子化学品的需求增长。2023年,中国光伏行业对电子化学品的需求规模约95亿元,同比增加33.8%。

(3)全球面板行业走出低谷,保持对电子化学品的需求

2023年,面板终端市场表现疲软,面板厂商通过控产调整实现全年出货面积持平。据cinno research的统计,2023年全球显示面板产能约3.9亿平方米,同比增长近2%,尽管韩国企业陆续关闭液晶面板产线,但中国大陆仍有液晶面板新产线,oled面板产能也有小幅增长。2023年全球显示面板出货面积约2.5亿平方米,同比增长约1%,主要增长贡献来自于液晶电视面板的大尺寸化、智能手机面板及车载显示面板出货量的增加,而中尺寸it显示面板及商显产品均呈现出货数量及面积双双减少的态势。

2023年,中国大陆显示面板产量同比增加约8%;面板行业用电子化学品市场规模约156亿元,同比增长4.7%。

(4)印制电路板行业低迷,对pcb光刻胶的需求量有所降低

全球需求疲软、库存过剩和价格急剧下降对pcb行业构成重大挑战,特别是在封装基板领域。据2024年1月prismark报告,2023年全球pcb产值约下降15.0%,中国下降约3.8%。进出口方面,2023年中国pcb板出口量同比下降6%,进口量同比下降25%。2023年,估计中国pcb光刻胶的市场规模为97亿元,同比减少4%。

2.从全球看,光伏和半导体行业支撑电子化学品需求增长,面板和pcb需求转好,带动电子化学品需求维持增长趋势

(1)光伏和半导体产业发展势头强劲,面板和pcb需求回暖,2024年中国电子化学品需求预计同比增长8.2%

全球光伏产业在能源结构转型的大背景下乘风而起,产业规模和装机增速屡创新高。中国光伏行业协会预计,2024年全球光伏新增装机量同比增长约13%;中国光伏新增装机容量增速约19%。但是中国出口面临一定贸易壁垒风险,中国光伏行业发展速度将有所放缓。预计2024年全球光伏用电子化学品市场规模为144亿元,同比增长9%;中国该领域用电子化学品市场规模为107亿元,同比增长13%。

人工智能和高性能计算(hpc)等领域的高速发展,带动芯片需求复苏。2024年,据semi《世界晶圆厂预测报告》预测,全球半导体晶圆将突破每月3000万片(8英寸当量),同比增长6%;中国大陆晶圆产能将达到860万片/月,同比增长13%。预计2024年,全球半导体领域电子化学品市场规模达1095亿元,同比增长6.9%;中国该领域电子化学品市场规模约210亿元,同比增长12.9%。

面板行业走出低谷迎来复苏。2024年,面板厂商生产意愿提高,据集邦咨询预测,全球lcd面板出货量将同比增长3.4%;因产品尺寸放大,出货面积将增长8.6%。预计中国大陆面板市场有望延续2023年的上行趋势,尤其是oled显示面板领域,有望继续保持产销两旺的局面,进而带动整个产业链健康发展。2024年,预计全球新型显示领域用电子化学品市场规模约332亿元,同比增长2.8%;中国约165亿元,同比增长5.8%。

2024年,鉴于全球经济增长疲软,pcb行业仍不会有明显复苏。中国仍将是主要的pcb生产基地,但产品方面将更侧重于高附加值;日本、中国台湾地区和韩国企业的产品仍以封装基板为主;工业和医疗pcb方面,美洲和欧洲市场将会受益。预计2024年,中国pcb光刻胶市场规模的下降幅度有所减小,降幅约1%。详见图9、图10。

(2)未来5年中国半导体行业保持高速发展,带动中国电子化学品的需求增长保持7%

预计到2028年,中国半导体用电子化学品的市场规模达约300亿元,2023—2028年年均增长10%。据集邦咨询统计,2023—2027年全球晶圆代工成熟制程(28nm及以上)及先进制程(16nm及以下)产能比重大约维持在7∶3;预估中国成熟制程全球产能占比将从2023年的29%,增长至2027年的33%。据统计,未来5年中国晶圆新增产能约502万片/月(8英寸当量),年均复合增长率10.6%。由于先进制程对电子化学品的需求量更大、纯度要求更高,因此这将带动高端电子化学品的需求增长。

预计到2028年,中国太阳能电池领域用电子化学品的市场规模约153亿元,2023—2028年年均增长10%。全球能源结构转型,太阳能电池将保持15%以上的高速增长,但是薄膜电池和新兴电池的兴起,将导致对电子化学品的使用量增幅下降。

预计到2028年,中国新型显示面板用电子化学品的市场规模达190亿元,2023—2028年年均增长4%。未来5年,全球及中国面板出货量将保持低速增长,但是由于平均尺寸的增长,出货面积将维持在3%~4%的年均复合增长率。

预计到2028年,中国pcb光刻胶的市场规模约108亿元,2023—2028年年均增长2%。随着新科技应用如ai、5g网络通信、新能源车等终端带动,2024年底左右pcb行业将复苏,随后全球及中国的pcb行业保持约3%的低速增长。详见表11。

总结

近年中国电子气体、湿化学品、光刻胶三大电子化学品呈现稳中偏强的发展态势,整体得益于光伏、半导体和面板行业的需求支撑。2023年,中国电子化学品市场规模总计约534亿元,同比增长8.1%。在国产供应方面,国产化率有所提高但部分领域还有很大提升空间。其中,湿化学品和电子气体的国产化率分别达45%和60%,光刻胶国产化率只有25%,特别是半导体光刻胶国产化率仅8%。

从全球看,光伏和半导体行业支撑电子化学品需求增长,面板和pcb需求转好,带动电子化学品需求持续增长。2024年,光伏和半导体产业发展势头强劲,面板和pcb领域需求回暖,中国电子化学品总需求预计同比增长8.2%。未来5年半导体和光伏行业保持快速发展,带动中国电子化学品的需求增速达到7%。

持续关注外部环境和政策。美国联合盟国对中国半导体产业的制裁加码,中国政府持续的政策支持,正促进中国电子化学品行业加快国产替代的步伐,助力半导体产业链供应链的高质量发展。