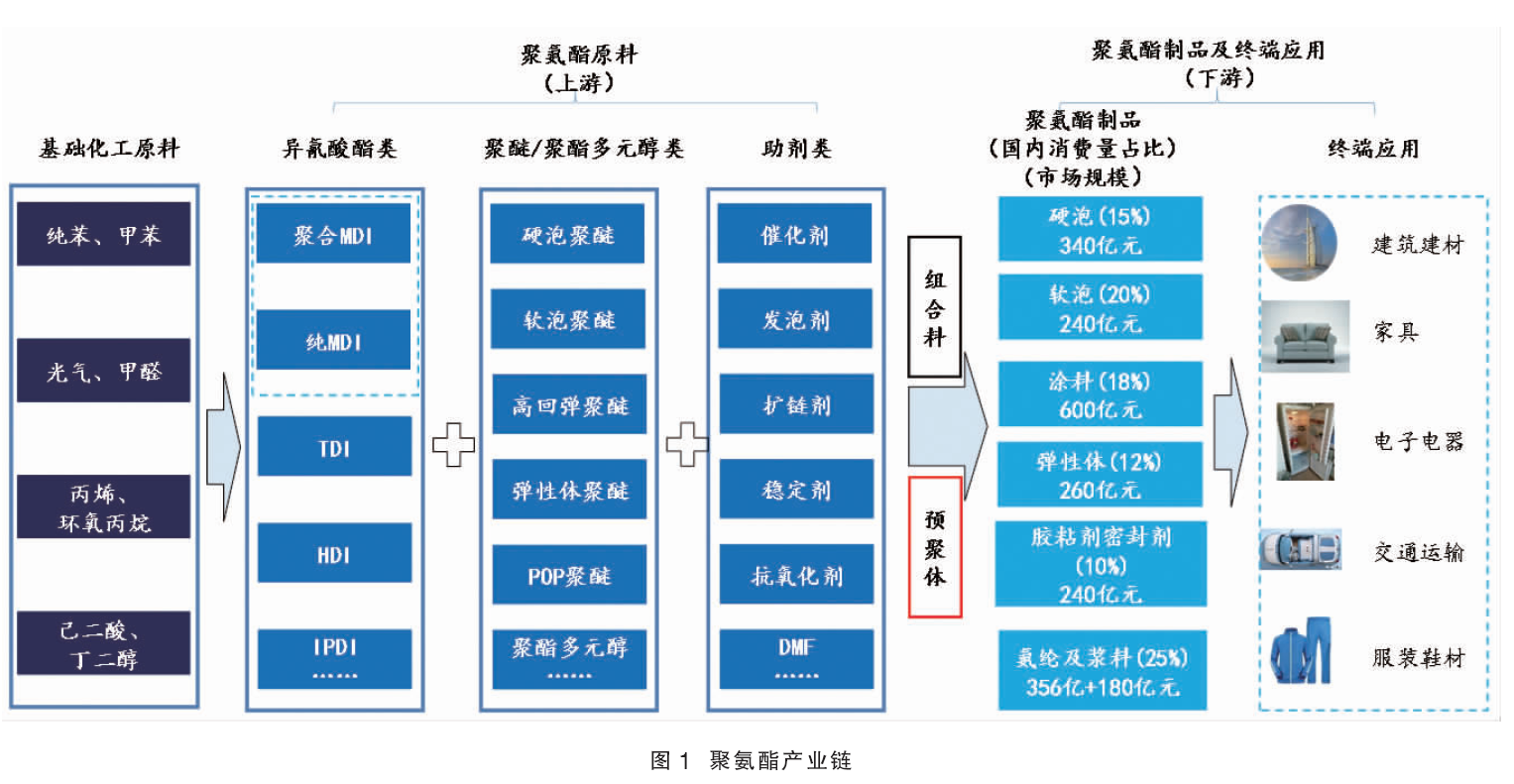

多异氰酸酯化合物是生产聚氨酯(pu)制品的关键原材料,其分子中含有两个或多个异氰酸酯官能团(—n==c==o)。以化学结构分类,异氰酸酯可分为三类:芳香族异氰酸酯,包括4,4’-二苯基甲烷二异氰酸酯(mdi)、甲苯二异氰酸酯(tdi)等;脂肪族异氰酸酯(adi),包括六亚甲基二异氰酸酯(hdi)等;脂环族异氰酸酯,包括异佛尔酮二异氰酸酯(ipdi)、二环己基甲烷二异氰酸酯(hmdi)等。聚氨酯产业链如图1所示。

最常用的二异氰酸酯是芳香族的mdi和tdi以及脂肪族的hdi,它们占全球异氰酸酯总需求量的99%;而ipdi、hmdi、间苯二甲基异氰酸酯(xdi)、萘二异氰酸酯(ndi)、五亚甲基二异氰酸酯(pdi)等小众产品的需求量仅占约1%。

通常以多异氰酸酯和大分子多元醇(包括聚醚多元醇和聚酯多元醇)及小分子扩链剂等制成主链上含有重复氨基甲酸酯基团(—nhcoo—)的聚氨酯初级制品。

聚氨酯初级制品有泡沫制品和非泡沫制品两大类。其中,泡沫类产品可细分为软质聚氨酯泡沫塑料(简称“聚氨酯软泡”)和硬质聚氨酯泡沫塑料(简称“聚氨酯硬泡”),主要应用于建筑板材、家电(冰箱冷柜)、家具(如座椅、沙发、床垫等的垫材)、汽车等领域,产品运输半径小,主要以量取胜。

非泡沫类又称case类,细分产品包括涂料、胶粘剂和密封胶、弹性体(包括热塑性聚氨酯弹性体tpu、浇筑型聚氨酯弹性体cpu等),以及氨纶及合成革浆料等,广泛应用于建筑、家具、电子电器、交通运输、制鞋、纺织服装等终端市场。

mdi市场分析

1.供应现状及预测

全球mdi生产主要集中在亚洲、欧洲和北美;2023年中国mdi产能维持不变,产量同比增长8.6%;新增产能向中国集聚趋势明显。

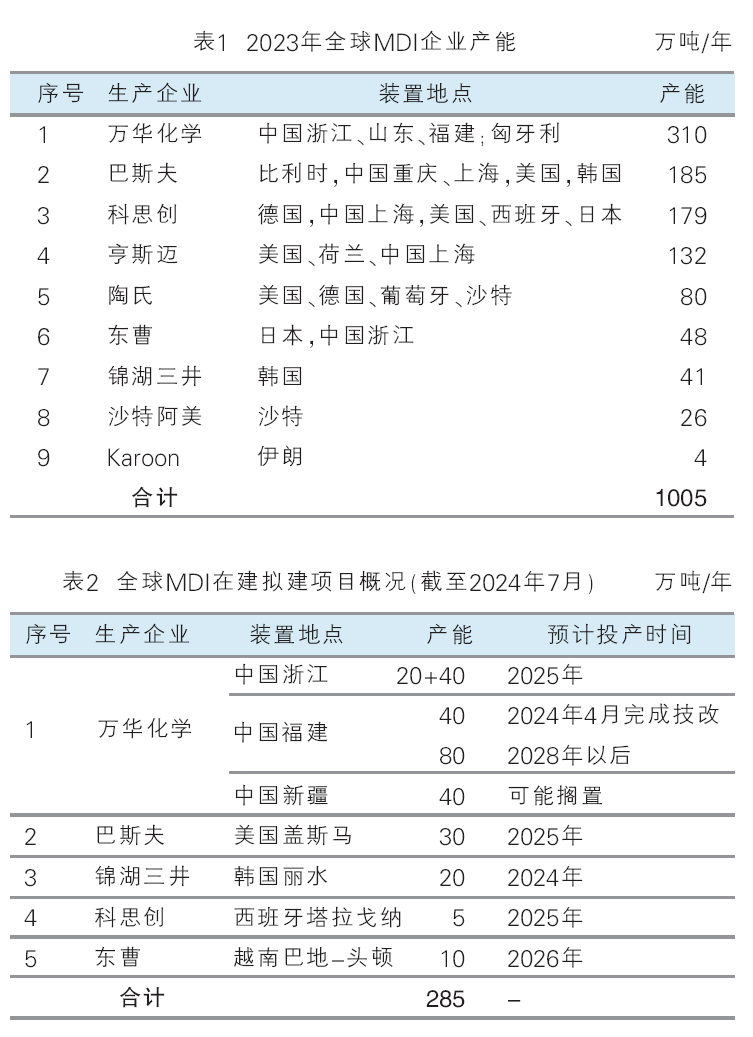

2023年,全球mdi产能约为1005万吨/年,主要分布在亚洲(55%)、欧洲(27%)和北美(14%),区域集中度非常高(见表1)。亚洲作为全球mdi产能最为集中的地区,除可满足本地区需求外,还大量出口到全球其他区域。全球mdi呈现寡头垄断格局,生产企业不足10家,主要集中在万华化学、巴斯夫、科思创、亨斯迈、陶氏五家公司,产能合计约占总产能的89%。

2023年,中国mdi产能维持437万吨/年不变,其中纯mdi约175万吨/年,聚合mdi约262万吨/年;mdi产量约316.6万吨,同比增长8.6%,其中纯mdi产量126.6万吨,聚合mdi产量190.0万吨。2023年7月,巴斯夫和亨斯迈及其中国凯发在线的合作伙伴宣布拆分上海联恒异氰酸酯有限公司的合资mdi装置,拆分后巴斯夫运营产能25万吨/年,亨斯迈运营产能35万吨/年。

截至2024年7月,全球在建拟建mdi产能计划超过280万吨/年(见表2)。预计到2028年,全球mdi产能将提高到1200万吨/年。中国在建、拟建mdi项目产能合计约220万吨/年,主要来自万华化学。万华福建工业园mdi装置于2024年4月已完成技改扩能项目,产能从40万吨/年扩至80万吨/年;万华宁波mdi产能预计2025年将从120万吨/年扩至180万吨/年;新疆巨力规划40万吨/年mdi产能,被万华收购后,该项目存搁置可能。预计到2028年中国mdi产能将达537万吨/年。

2.需求现状及预测

2023年,全球mdi消费量同比增长5.7%;中国mdi消费量同比增加11.0,其中聚合mdi消费量同比增长12.1%,纯mdi消费量同比增长10.0%。预计2023—2028年全球mdi消费年均增速3.0%,中国消费增速约4.1%,主要驱动力来自无醛板、无醛模压托盘等领域的快速发展。

2023年,全球mdi消费量754万吨,同比增长5.7%;其中亚洲、欧洲、北美和其他区域消费占比分别为46%、25%、22%和7%。2023年中国mdi消费量240万吨,在低基数效应下同比增长11.0%,主要是家电业在经过2022年的周期底部后开始逐步修复,汽车业在疫情后逐步恢复,地产竣工端在“保交楼”等政策下短期出现反弹,而无醛板等新应用增长迅速。2023年,国内聚合mdi消费量为117.5万吨,同比增长12.1%,主要由冰箱冷柜行业带动。聚合mdi主要用于硬泡、半硬泡,少量用于软泡、胶粘剂中。硬泡/半硬泡的具体终端应用包括冰箱冷柜(占比49%)、粘合剂及密封剂(13%)、汽车(10%)、建筑板材(6%)、外墙喷涂(5%)、管道(4%)等,占比分别为49%、10%、5%、5%、4%。2023年,国内纯mdi消费量为123.0万吨,纯mdi主要用于制备非泡沫类聚氨酯产品,具体应用于鞋底原液(28%)、浆料(24%)、热塑性聚氨酯弹性体(tpu,23%)、氨纶(19%)及其他领域。

2023—2028年,预计全球mdi消费增速3.0%,海外市场主要由北美、非洲地区驱动。北美是聚氨酯硬泡的主要使用区域,随着政府对能源使用效率的政策趋严,预计未来北美的mdi需求增速约4.5%;非洲地区未来对保温隔热材料需求将跟随着其gdp的增速而增长,预计未来非洲地区mdi需求增速为3.5%。

预计中国mdi消费量年均增长4.1%。其中聚合mdi和纯mdi增速分别为4.4%和3.9%。聚合mdi需求主要由胶粘剂(受无醛板、无醛模压托盘等驱动)和硬泡保温下游需求带动。此外,聚氨酯材料制成的复合材料基体在光伏边框等领域具有一定应用进展。聚氨酯复材边框以聚氨酯预混料和玻璃纤维等为原材料制成,它兼具轻量化及耐腐蚀性的优点,目前处于前期导入阶段,未来有望逐步替代铝合金材质边框,成为光伏边框的主流应用方式。纯mdi需求主要由tpu、聚氨酯原液等带动。tpu的应用从鞋类等低端市场逐步拓展到医药、航空、环保等众多高端市场,国内正处于快速增长阶段,陆续有新产能投放,成为拉动纯mdi消费增长的最大动力。聚氨酯原液产品在汽车及高铁缓冲垫、轮胎、3d打印等聚氨酯制品新兴领域的应用还刚刚起步,为聚氨酯原液下游行业创造了巨大发展机遇与拓展空间。

3.贸易现状及预测

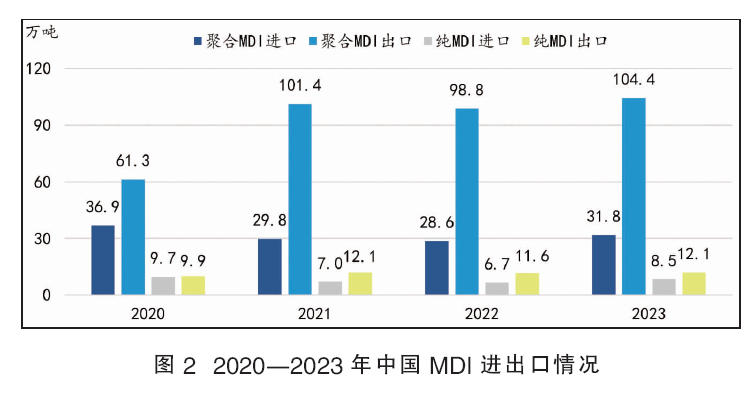

亚洲是mdi的净出口区域,北美则是mdi的净进口区域。2023年,亚洲mdi净出口量保持在70万吨;欧洲地区mdi产能基本能够满足本区域需求;北美地区的mdi产能不足,是全球主要的mdi净进口地区,2023年进口量保持在52万吨。2023年,受欧洲装置间歇性停产影响,海外mdi供应不稳定,中国mdi出口116.5万吨,同比增长5.5%。2020—2023年,中国mdi出口量总体呈增长态势,年均增长17.8%。2023年,净出口76.2万吨,同比增长11.0%(见图2)。

预计到2028年,中国mdi出口量将会增加到约130万吨,进口量减少到30万吨以下,净出口量将会增加到100万吨。

4.供需平衡及预测

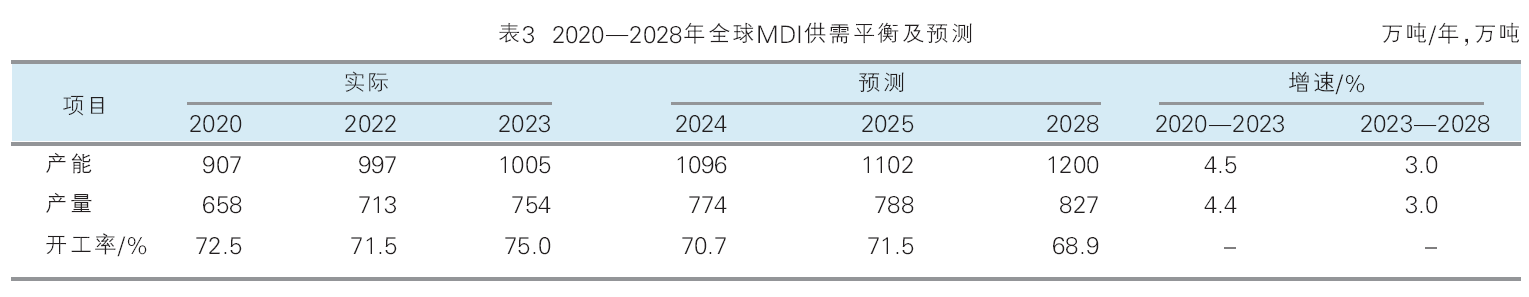

全球mdi供需平衡有余;中国mdi供需保持竞争态势,净出口量持续增加。

全球mdi生产端向中国市场集中,亚洲其他地区供应能力稳定。在经济区域性回暖的背景下,全球mdi需求仍保持稳定增长。无醛板、无醛模压托盘等领域的发展将持续推动mdi需求的增长,预计2023—2028年全球mdi需求量年均增长3%(见表3)。区域来看,主要由中国、印度和东南亚带动。

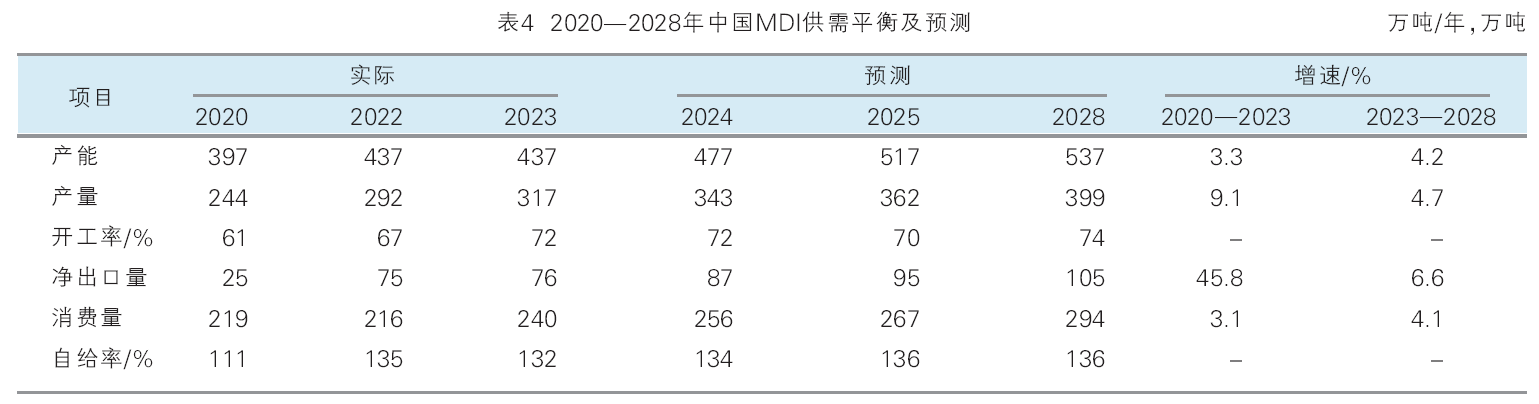

2020—2023年,中国mdi供应量稳步提升,产能和产量的复合增长率分别为3.3%和9.1%,开工率稳步提升到70%以上(见表4)。2020—2023年受疫情影响,中国mdi消费增速趋缓至约3.1%,特别是下游鞋底原液、pu浆料、氨纶等领域增长缓慢。中国mdi产能增速大于消费增速,净出口量逐年增加。预计2023—2028年,中国mdi消费增速约为4.1%;其中,聚合mdi年均增长4.4%,主要由胶粘剂和硬泡保温下游需求带动;纯mdi年均增长3.9%,主要由tpu、聚氨酯原液等带动。预计2023—2028年,中国mdi产能增速4.2%,产量增速4.7%,开工率将总体稳定;产能产量增速大于消费增速,净出口量将持续增加,年均增长6.6%。

tdi市场分析

1.供应现状及预测

海外tdi装置纷纷关停,全球产能向中国集中;中国是全球tdi主要供应地,产能占全球总产能的近40%;预计未来几年日本tdi供应萎缩,中国仍有扩产计划。

2023年,全球tdi产能313万吨/年,同比下降3.8%(见表5)。其中亚洲、欧洲、北美和中东地区分别占64%、17%、12%和6%。2月,巴斯夫德国30万吨/年tdi装置关停;4月,东曹2.5万吨/年tdi装置关停;5月,万华福建新增15万吨/年、甘肃银光装置重启。全球tdi生产厂商12家,主要生产商万华化学、科思创、巴斯夫等,前五大生产商产能合计占83%。

截至2023年底,中国tdi产能144万吨/年;产量116万吨,同比增长8.9%。主要供应商包括万华化学、沧州大化、甘肃银光等。龙头厂商万华化学不断并购和扩能,2020年收购东南电化(福建10万吨/年),2023年收购烟台巨力23万吨/年产能(山东烟台8万吨/年和新疆15万吨/年),并将万华福建产能扩至25万吨/年,到2023年底万华化学中国tdi产能达70万吨/年。

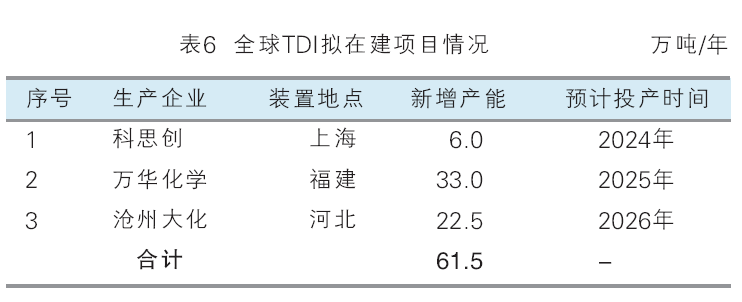

根据公开报道,未来几年全球拟在建项目全部在中国,预计到2028年,全球tdi产能将提高到367.4万吨/年,中国产能占比提高到56%。万华化学、沧州大化和科思创均有明确扩产计划并在建设中,新增产能61.5万吨/年(见表6)。日本三井化学宣布计划2025年7月前将其日本大牟田tdi工厂的产能由12万吨/年减少到5万吨/年。

2.需求现状及预测

2023年全球tdi需求保持低速增长;中国tdi需求反弹。经济活动的复苏和弹性体领域的发展,将持续带动tdi需求增长,预计2023—2028年全球tdi消费量年均增长3.1%,中国年均增长4.7%。

2023年,全球tdi消费量达269.7万吨/年,同比增长1.0%。其中,亚洲、欧洲、北美洲和其他区域消费占比分别为48%、25%、13%、14%。亚洲区域的消费占比远远超过其他地区。2020—2022年,受地缘政治冲突、疫情持续扰动、下游终端消费减少、突发事件等影响,国内tdi需求表现低迷,需求增速不及预期。2023年,国内tdi表观消费量约84.5万吨,同比增加12.5%。tdi的下游主要包括软体家具(67%)、涂料(19%)、弹性体(8%)、粘合剂(4%)及其他领域。

未来几年全球tdi需求增长集中在亚洲和非洲,西欧和美洲的需求持续低迷。2023—2028年,预计全球tdi消费量增速约3.1%,其中亚洲和非洲增速分别为4.3%和3.4%。主要原因是土耳其、中欧和东南亚对床垫和家具的需求不断增长,且出口北美和西欧有成本优势。

国内方面,未来几年,随着多重利好政策刺激,经济活动将逐步复苏,在建项目逐步恢复正常施工,待施工面积转化为竣工面积后,将对配套家装产品的需求形成持续带动;聚氨酯软泡、涂料、密封胶、弹性体等行业的需求增速有望分别维持在3.8%、6.0%、5.1%、9.0%左右,整体上国内tdi需求量年均增速将在4.7%左右。聚氨酯弹性体领域对tdi的消费增速最高。该领域应用场景持续拓展,特别是tpu薄膜的消费增长潜力大。预计tpu薄膜在汽车领域的消费量将持续高速增长。随着tpu薄膜的技术成熟带来价格的下降,tpu车衣膜的贴装率会进一步提升。目前隐形车衣基膜基本使用tpu,未来改色膜的基材也逐渐向tpu方向发展。尽管全球新能源汽车正成为新车销售的驱动力,但是由于mdi的替代,汽车领域对tdi需求带动有限。

3.贸易现状及预测

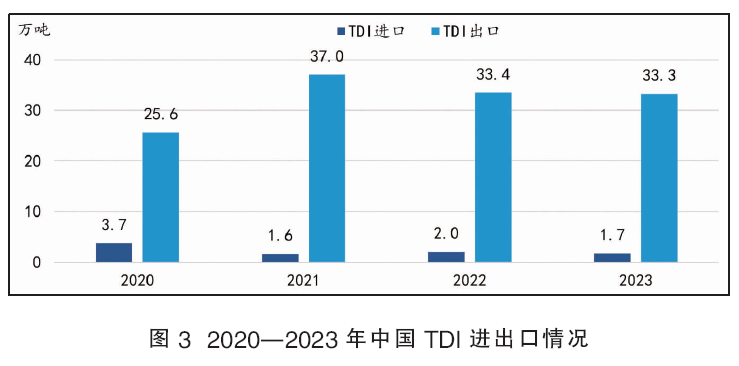

亚洲是全球tdi出口的最主要区域,中国贸易量占比达83%。2023年,全球tdi贸易量为37.8万吨,其中亚洲tdi出口量约为23万吨,是最主要的出口区域;中欧、中东和北美有少量出口;在巴斯夫关闭德国工厂后,西欧已成为tdi的净进口地区。2023年,中国tdi出口33.3万吨,同比小幅下降0.5%;净出口31.5万吨,同比小幅增长0.5%(见图3)。

尽管全球对软泡需求疲软,国外tdi老旧装置面临淘汰,未来几年中国出口仍存一定增量。预计到2028年,中国tdi出口量增加到约45万吨,2023—2028年年均增长6.2%。

4.供需平衡及预测

全球tdi供需基本平衡,中国tdi出口量将逐步增加。

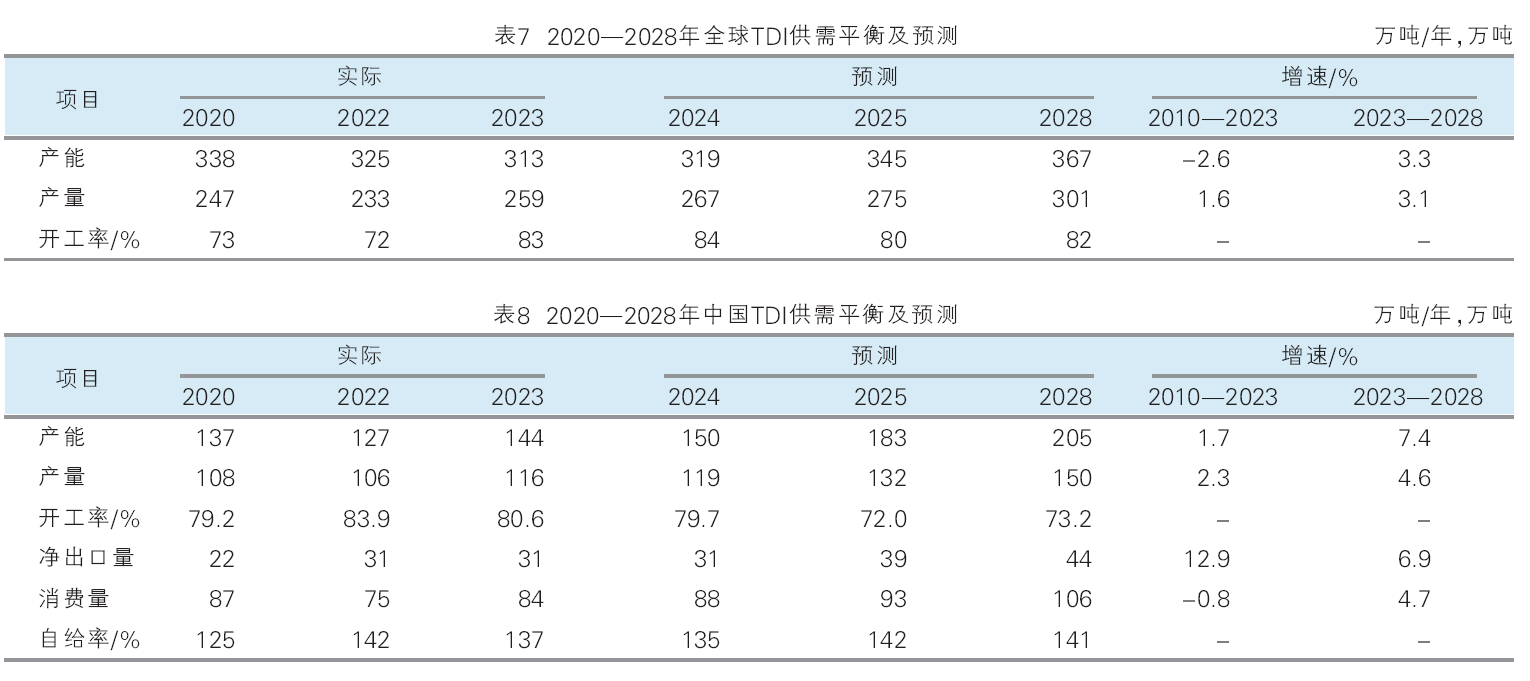

海外tdi装置纷纷关停,全球产能向中国集中。在经济区域性回暖的背景下,全球tdi需求保持低速增长。未来全球tdi需求增长集中在亚洲和非洲,而西欧和美洲的需求持续低迷。预计2023—2028年,全球tdi消费增速在3.1%,产能增速约为3.3%,开工率总体稳定(见表7)。

2020—2023年,中国tdi产能集中度持续提升,产量总体平稳增长,行业开工率保持在约80%;出口量稳定在30万吨以上。受地缘政治冲突、疫情持续扰动、下游终端消费减少、突发事件等影响,2022年国内tdi需求表现低迷,2023年开始有所反弹。预计未来几年,聚氨酯弹性体、涂料、软泡、密封胶等行业将推动对tdi的需求量;同时,国内tdi产能将继续扩张,出口逐步增加。

adi市场分析

adi主要品种包括:hdi、ipdi、hmdi、xdi、tmxdi。其中,hdi的产量约占全球adi产量的2/3,hdi、ipdi和hmdi的产量合计约占85%以上。adi制品具有优良的机械性能、突出的化学稳定性和优秀的耐光耐候性,它们广泛应用于高档涂料、高档合成革、弹性体、胶粘剂、火箭推进剂等领域。全球adi市场容量估计不低于400亿元,主要生产厂家包括科思创、巴斯夫、万华化学、拜耳、日本聚氨酯和旭化成等。

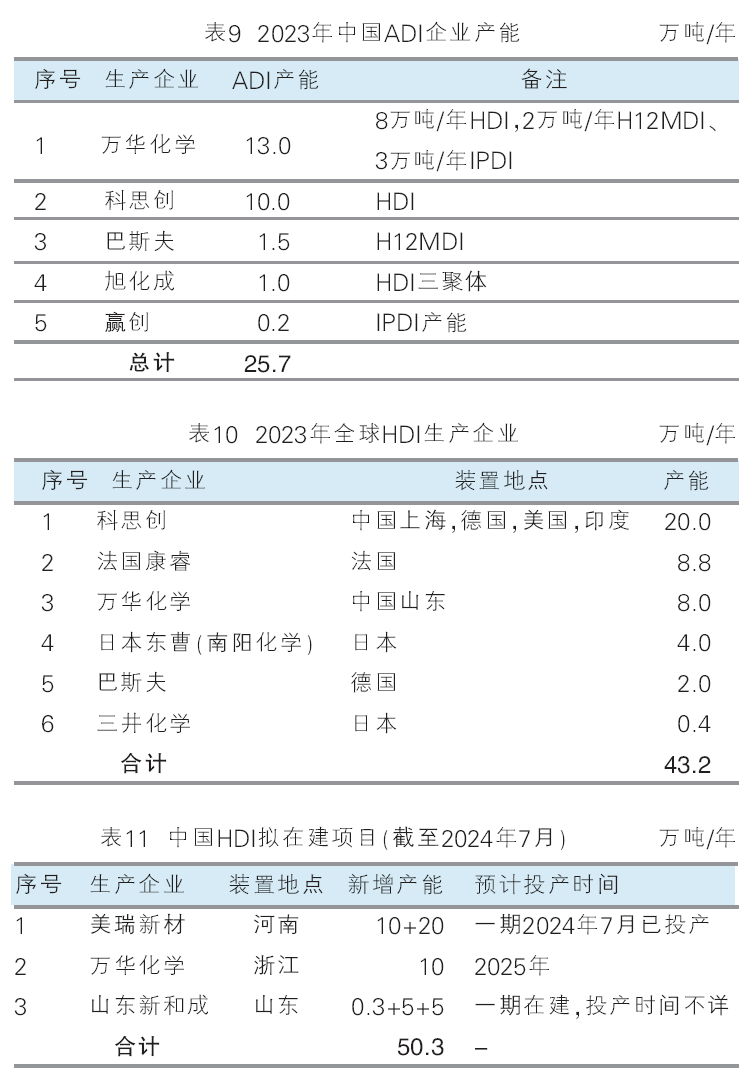

目前全球adi总产能约为54万吨/年,其中,科思创产能最大,超过20万吨/年。中国adi产能26万吨/年,科思创和万华化学产能优势显著(见表9)。

1.hdi

国内hdi产能将快速增长,行业发展步入快车道,进口替代明显;hdi需求快速增长,预计未来5年增速约9%。

2023年,全球hdi产能维持43.2万吨/年不变,仅有德国科思创、法国康睿、中国万华化学、日本东曹、德国巴斯夫和日本三井化学等6家生产企业(见表10),其中,科思创在全球市场占据主导地位。2023年,中国hdi产能18万吨/年,产量12.7万吨,同比增加11.1%。其中,万华化学hdi装置经过多次技改与扩建,产能稳定在8万吨/年,开工负荷也逐步提升。

随着生产技术实现突破,预计未来几年hdi产能将迎来快速扩张。目前,国内hdi拟在建项目新增产能合计50.3万吨/年(见表11)。与此同时,己二胺新投产项目也将持续放量,为hdi行业快速发展提供原料保障。

2023年,中国hdi进口量同比下降79.4%,出口同比下降13.4%;净出口0.6万吨,同比提高202%。国产hdi/hdi加合物生产稳定,基本能够满足国内需求,进口替代明显。

hdi主要用于聚氨酯涂料,提高工业涂料的硬度、耐磨性。2023年,中国hdi消费量12.1万吨,同比增长7.6%,主要由汽车漆驱动。下游汽车漆、木器漆、船舶涂料、工业防护漆及其他领域消费量分别占比43%、25%、10%、8%和14%。由hdi制得的涂料具有优良的耐化学品、耐摩擦及耐黄变性能。由hdi加合物制得的涂料具有良好的粘接性、耐冲击和弹性。在高档车面漆中有hdi和ipdi两种异氰酸酯混用的趋势。随着国内中高端以及新兴工业领域的快速发展,电泳漆、超耐磨地坪漆、风电叶片及塔筒防护涂料、光伏背板结构胶等工业涂料市场需求将快速增长,从而拉动对hdi的需求。

2.xdi

2023年,全球xdi总产能超过1万吨/年,其中中国约4000吨/年。国外生产企业主要包括日本三井化学和韩国韩华集团;国内主要包括万华化学和甘肃银光。开封华瑞、京博控股、湖南海利等企业均处于中试或技术研发阶段,暂无工业化生产,北京宇极科技、鑫鸣泰化学主要从事实验室定制化xdi生产,以满足下游客户公斤级小批量的需求。

近5年,全球xdi年需求量约1000吨,中国年需求量维持在100吨左右,以进口产品为主,主要来自三井化学和韩华集团,售价约200万元/吨。

3.ipdi

ipdi是一种脂环族的二异氰酸酯。ipdi是常用二异氰酸酯类产品中活性最小的品种之一,反应平稳,其相对分子质量大、毒性小、耐候性好、不易泛黄、价格适宜、使用年限较长,在塑料、胶粘剂、医药和香料等行业中应用广泛。

由于技术壁垒较高,目前全球仅有少数企业具备ipdi的生产能力,巴斯夫、赢创、康睿、万华化学4家企业占据了全球大部分的市场份额。其中,赢创是全球最大的ipdi生产企业,产能5万吨/年。2016年,万华化学自主研发的ipdi生产线正式投产并产出合格产品,成为全球少数拥有“ipipn-ipda-ipdi”全产业链核心技术的企业之一。目前,万华化学ipdi产能3万吨/年,并拟对现有装置改造扩能到5万吨/年,且可切换生产pdi。此外,新和成也拟在山东建设2.1万吨/年ipdi项目。

与tdi相比,ipdi作为固化剂的黏结剂体系,能够使药浆保持更长适用期,同时以ipdi为固化剂制得的弹性体的断裂伸长率也更高。另外,ipdi不含苯环结构,其毒性远低于tdi。目前,ipdi正在逐步取代tdi用来制造涂料,不仅可以避免原来涂料容易变黄等致命缺点,也可以有效地提高涂料的快干性、耐候性、硬度、耐油性等。

异氰酸酯价格及利润分析

1.mdi

2023年,国内聚合mdi市场均价15961元/吨,同比下跌8.3%;纯mdi市场均价20056元/吨,同比下跌3.5%;原料纯苯年均价格同比下跌10.5%(见图4)。从全年走势看,1—3月,mdi价格上扬,纯苯价格平稳,mdi盈利良好;4—8月,mdi价格先跌后涨,纯苯价格滞后波动,利润缩窄;8—12月,mdi价格持续下行,纯苯价格随之下行,但利润有所修复。

2024年上半年,中国mdi均价18115元/吨,同比上涨4.1%。其中,聚合mdi价格持续上行;纯mdi价格有所降低,6月开始价格有所反弹;原料纯苯均价8576元/吨,同比上涨24.4%;mdi利润持续收窄。

2.tdi

2023年,国内tdi市场均价17926元/吨,同比下降2.7%,但盈利情况好于2022年。2023年1—5月,tdi价格维持高位,同时保持高盈利状态。6—9月,尽管tdi价格震荡上行,但原料甲苯价格持续抬高,同时另一原料液氯也大幅涨价,导致tdi生产成本不断推高,生产企业盈利压力普遍增大,毛利不断缩水,甚至一度进入理论亏损。10月,甲苯价格下降,tdi价格走高;11—12月,tdi和甲苯价格双双下行;四季度生产企业盈利能力有所恢复。

2024年上半年,中国tdi均价15760元/吨,同比下跌15.0%,1—2月tdi价格小幅走高,3—6月持续下行(见图5)。市场普遍认为tdi生产工厂多数处于成本线附近,部分亏损,少数仅余薄利。

3.hdi

国内hdi价格较高且波动较大。2023年6月,国内华东市场hdi价格约4.8万元/吨,下半年价格小幅上探。2023年初,国内hdi三聚体价格约为3.5万元/吨左右,年底上涨至约3.8万元/吨。2023年,国内原料己二胺全年均价约2.2万元/吨,较年初价格2.8万元/吨左右下降约21%。

2024年上半年,国内hdi价格小幅走低,均价约3.5万元/吨;原料己二胺价格在2.6万元/吨左右波动,hdi-己二胺差价进一步缩小。

总结

目前,mdi仍然属于高度垄断的行业,行业平均毛利率常年保持在30%~40%的水平。mdi是聚氨酯产业链中产值最大且利润率最高的产品,并且是化工产品中为数不多可以穿越经济周期性的高利润基础化工品。预计未来几年,中国mdi市场需求将持续增长。

tdi逐步趋于高度垄断,行业平均毛利率在10%左右。预计未来几年,中国tdi需求尚可,但是在case领域面临被其他异氰酸酯替代的风险。特种异氰酸酯、改性异氰酸酯是生产高端聚氨酯产品的重要原料,对聚氨酯产品结构的升级具有重要作用,对传统产品有一定的替代性,且部分产品在原料路线方面具有优势,在未来发展进程中出现快速增长的可能性较大。