植物保护产品,也称作物保护产品,是指用于控制危害农业生产的病害、虫害和杂草及调节植物生长等的产品。植物保护产品在防治农作物病虫害、保障粮食安全方面发挥着至关重要的作用。在中国,植物保护产品的绝大多数形式以农药代称。

植物保护产品(农药)产业链概述

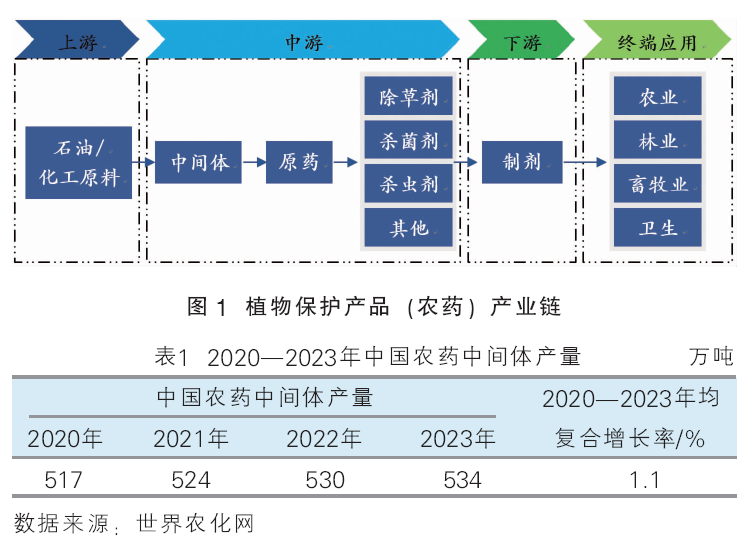

植物保护产品产业链可分为“原材料-中间体-原药-制剂”四个环节(见图1),上游为石油/化工等产业,为植物保护产品提供原材料,主要是黄磷、液氯等无机化工原料和甲醇、“三苯”等基本有机化工原料。

中游产业主要包括中间体和原药。中间体是生产原药的基础,不同的原药在生产过程中需要不同的中间体,可分为含氟中间体、含氰基中间体、含杂环中间体等。原药是农药生产过程中得到有效成分及杂质组成的最终产品。按防治对象,可分为除草剂、杀虫剂、杀菌剂等。

下游产业主要涵盖制剂产品。由于大多数原药难溶于水和有效成分含量过高,绝大多数原药不能直接使用,需加入适当助剂(如溶剂、乳化剂、分散剂等)加工成不同剂型后,应用于农业、林业、畜牧业、卫生等领域。

中国农药中间体市场发展现状

1.农药中间体产量保持低速增长

农药中间体行业处于农药产业链中游,跨国公司把控前端创新农药研发和终端制剂的销售渠道,大部分中间体及原药选择从中国、印度等国家采购,中国和印度已成为全球农药中间体及原药的主要生产地。中国农药中间体产量保持低速增长,从2014年的470万吨增长到2022年的530万吨,估计2023年达534万吨(见表1),2014—2023年均增长1.4%。中国农药中间体企业受政策影响较大,产能利用率整体较低。“十四五”前三年(2021年1月至2023年9月),上市公司农药中间体新增产能38.6万吨/年,非上市公司新增产能74.9万吨/年。中国生产的农药中间体基本上能满足农药工业需求,但仍有部分中间体需进口。一部分是中国有生产,但数量或质量不能满足生产要求;另一部分中国尚不能生产。

2.“零增长”政策下,农药中间体市场规模逐渐回落后保持稳定

2017年开始中国农药中间体需求量显著回落,市场规模降幅小于需求降幅,主要是由于农药和化肥零增长行动的实施,在很大程度上减少了中国农药的施用量与原药产量,也使得农药中间体需求量大幅减少。同时受环保限产影响,大部分农药中间体市场价格在2017年出现了迅猛上涨,使得行业市场规模总体稳定,2018—2019年随着供给逐渐恢复正常,市场价格也逐步回落。据统计,截至2022年,中国农药中间体市场规模约687.8亿元,市场均价约1.75万元/吨。通常而言,生产1吨农药原药约需要2吨农药中间体。2023年中国农药原药(折有效成分100%)产量为267万吨,对应中间体消费量约534万吨。

2023年中国农药原药市场发展现状

1.农药原药产量回升

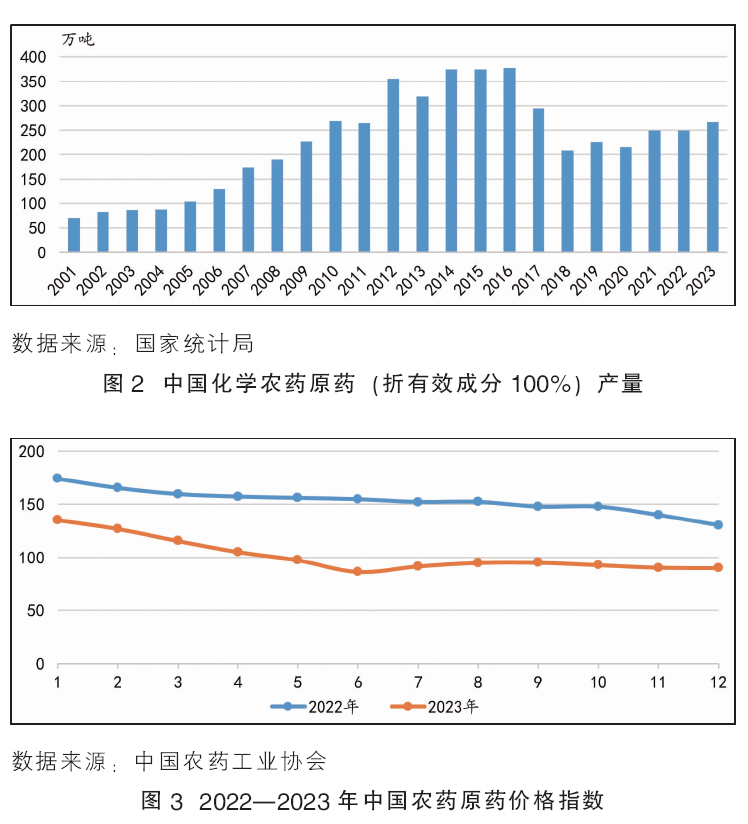

得益于完备的基础化工产业体系、极具竞争力的成本控制水平,中国已成为全球最大的原药生产基地。在安全环保政策趋严、政府监管力度加大、农药使用量零增长目标的共同作用下,2016—2018年中国化学农药原药(折有效成分100%)产量从377.8万吨下降至208.3万吨。随后产量逐渐增加,2023年提高到267.1万吨,同比增长7.0%(见图2)。据统计,“十四五”前三年,投资形成的原药新产能为55.99万吨/年,其中除草剂24.21万吨/年、杀虫剂13.94万吨/年、杀菌剂17.84万吨/年。

2.海外库存高企,原药出口回落

中国是全球最大的农药原药生产基地,拥有全球近70%的农药原药产能,绝大多数原药通过出口后被跨国公司进一步加工成农药制剂。多年来,中国形成了原药为主、制剂为辅的出口格局。2011—2017年,中国农药原药出口额占比从63.2%下降到56.3%;2018—2022年,原药出口额占比逐步增加,超过60%,制剂出口额占比则呈现缩小态势;2023年农药原药出口额占农药出口总额的56.4%。据估计,2023年中国农药原药出口折百量约为82.8万吨,同比下降1.41%;出口金额约为104.8亿美元,同比下降43.3%(见表2)。过去3年,因为疫情导致的国际市场对农药过量采购囤货并带来过高的价位,国际市场库存有待消化,这是导致2023年出口量下降的主要原因。出口量下降、叠加原药价格大幅下滑,是中国农药原药出口金额回落的主要成因。

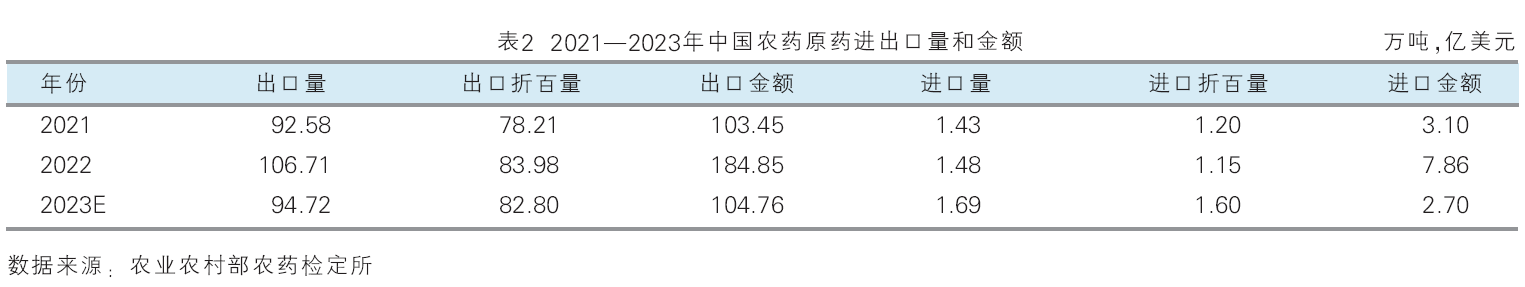

3.农药原药价格继续大幅下滑

2023年,中国农药原药价格继续大幅下滑,去库存完成尚待时日。据中华立农的统计数据,2023年92%的农药原药产品价格指数下跌(见图3),除草剂下跌42%、杀虫剂下跌36%、杀菌剂下跌30%。“双草”价格最能体现农药市场的阴晴和冷暖,2023年草甘膦价格从年初的4.81万元/吨下降到年底的2.65万元/吨;草铵膦从年初的15.36万元/吨下跌至年底的6.85万元/吨,价格腰斩。此外,跌幅较大的还有氯虫苯甲酰胺、丙硫菌唑等产品,大部分产品价格都呈现下降趋势,主要原因是国际市场去库存还没有完成,需求疲软,而中国农药产量约70%以上出口到国际市场;其次,部分新增产能的释放,如草铵膦、精草铵膦、氯虫苯甲酰胺、丙硫菌唑的新建扩建等导致价格的不断下跌;此外,还有前几年的农药价格暴涨导致的负反馈效应。

受前几年农药货紧价扬的影响,许多企业增产扩产以赚取更多利润,进而导致许多产品严重供过于求,2023年底价格基本已跌到谷底,有的产品甚至跌破成本线。随着国际上农药去库存基本完成,预计2024年农药原药价格将在2023年基础上逐步趋于平稳,下半年或将上扬。但是,个别品种由于产能还在不断释放,价格可能还会继续走低。

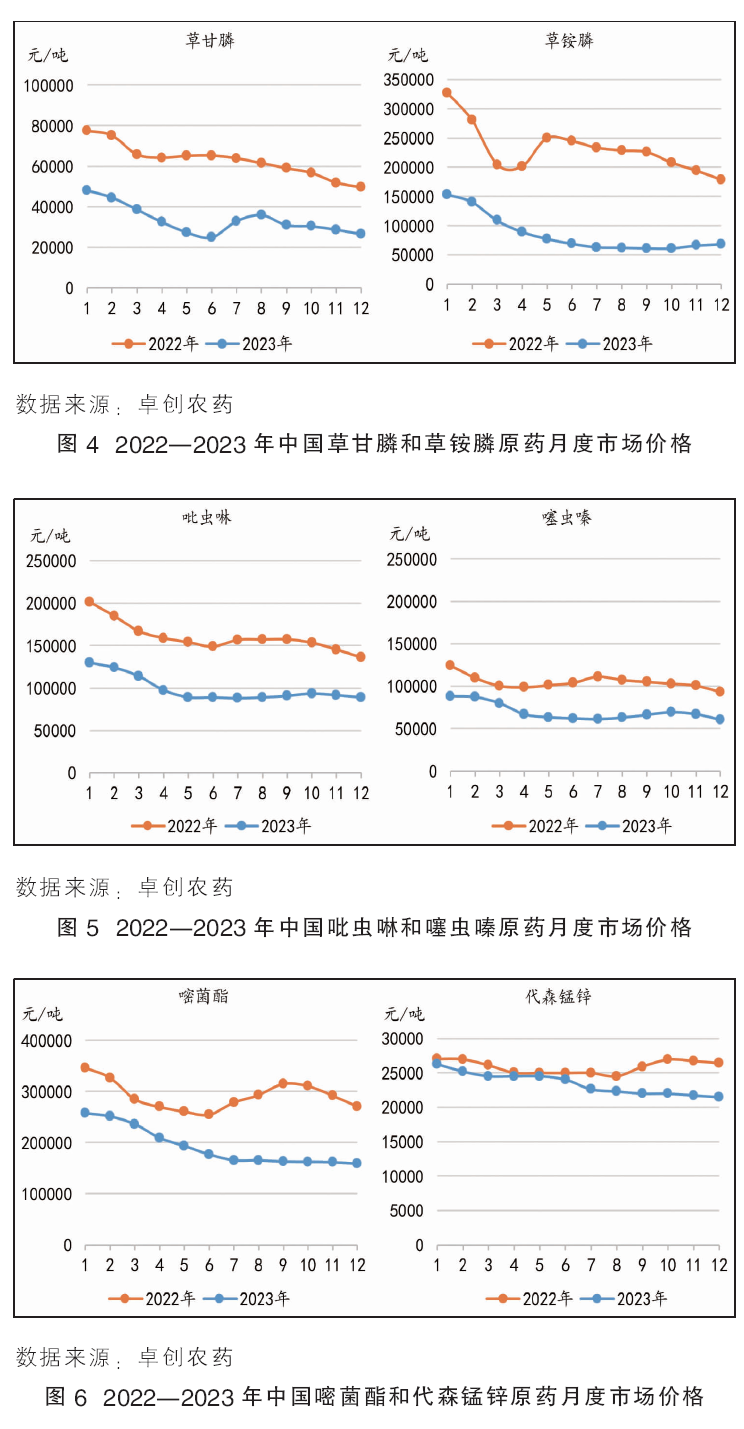

(1)除草剂:代表产品草甘膦和草铵膦原药价格几乎腰斩

2023年上半年,受宏观经济、农药行业周期性波动及市场供需变化的影响,农药渠道库存消化缓慢,农药产品价格持续走低,整体市场成交量低迷。

2023年1—5月,中国草甘膦原药市场报价持续下跌,由4.81万元/吨下跌至2.49万元/吨(见图4)。在国际农产品价格整体上行背景下,叠加中国开工率低、原料价格上涨等因素,草甘膦原药价格自6月开启回暖走势,草甘膦原药价格触底反弹,8月草甘膦原药价格短暂回升至3.59万元/吨。草甘膦需求的大幅提升以及价格的上涨,同时拉升了草甘膦的产量和开工率。但是,供给增加之后海外需求跟进不足,草甘膦需求经历短暂增长后再度减少,12月市场价格缓慢下跌至2.65万元/吨。

2023年草铵膦原药价格持续下跌,尤其是上半年,草铵膦原药价格从年初的15.36万元/吨下跌至6月的6.94万元/吨。产能增加、出口受阻、中国竞争加剧是草铵膦原药价格不断下跌的主要原因。但随着四季度冬储备货需求启动,农药迎来传统销售旺季,在成本面和需求端的支撑下,在持续近3个月6万元/吨的“地板价”后,中国草铵膦原药的价格年底略微上涨。随着转基因作物的逐步推广,对草甘膦产品产生耐药性杂草种类的持续增多,以及草铵膦对百草枯产品市场的进一步替代,预计未来3~5年内,草铵膦年需求量将从现在的4万~5万吨,增加至10万吨左右。值得关注的是,近年来随着草铵膦市场竞争激烈,布局精草铵膦已经成为行业趋势。精草铵膦是草铵膦中真正发挥除草活性的有效体,因为其可以减少一半用量,并且药效倍增,性价比明显,更符合中国农药“减量增效”的政策,有望逐步替代普通草铵膦。

(2)杀虫剂:代表产品吡虫啉和噻虫嗪原药价格继续下探

杀虫剂是植物保护产品第二大品类,市场规模相对稳定。新烟碱类杀虫剂在杀虫剂细分市场中份额最高,占比约17%,吡虫啉和噻虫嗪为典型代表产品。

2023年,吡虫啉和噻虫嗪原药价格整体呈先下降后保持平稳的趋势(见图5)。1—5月,吡虫啉原药价格由12.96万元/吨下跌至8.91万元/吨;6—12月,价格稳定在8.79万~9.35万元/吨。噻虫嗪与吡虫啉的价格走势基本一致,1—5月噻虫嗪原药价格降幅较大,从年初的8.8万元/吨跌至6.31万元/吨;6—8月,价格保持稳定;9—12月,价格小幅上涨至6.92万元/吨后逐渐回落至年底的6万元/吨左右。

(3)杀菌剂:代表性产品嘧菌酯和代森锰锌原药价格震荡下行

为应对环保督察及“能耗双控”限电限产影响,导致原材料、中间体供应紧缺,2021年10月嘧菌酯原药价格最高涨至42.5万元/吨。嘧菌酯原药销售价格自2022年四季度开始回落,且幅度较大。2023年1月初报价跌至25.8万元/吨,此后开启新一轮逐月下跌,3—6月降幅最大,此后连续小幅下跌,至12月末,报价跌至15.88万元/吨(见图6)。代森锰锌跌幅较嘧菌酯跌幅相对较小,2023年价格走势处于阴跌之中,下半年价格相对稳定,维持在2.2万元/吨左右。

中国农药制剂市场发展现状

1.产能过剩加剧市场竞争

农药产业链利润分配呈现“微笑曲线”的特点:制剂占据50%、中间体20%、原药15%、服务15%,终端制剂销售是核心盈利环节,在农药产业链利润分配中占据绝对地位。与原药生产强调合成技术、成本控制相比,制剂更贴近终端市场,对企业的能力要求更全面。除了技术研发以外,制剂领域还强调渠道及品牌建设、凯发在线的售后服务,竞争维度更为多元,附加值也更高。由于农药化肥零增长行动的实施,中国对农药制剂的需求量持续下降,这直接影响了行业的市场规模和发展速度。但在出口需求增长的驱动下,中国农药制剂产量呈上升趋势。据智研咨询数据显示,2022年我国农药制剂产量约为373.47万吨,尽管同比下降2.1%,但依然显示出一定的生产活力;中国需求量约157.82万吨,同比下降8.2%。目前,中国需求萎缩导致产能过剩问题突出,进一步加剧了市场竞争,影响企业的盈利能力和行业发展。“十四五”前三年,上市公司农药制剂增加产能29.24万吨/年,非上市公司新增产能24.40万吨/年。

2.农药使用量零增长政策实施,终端制剂使用量逐年减少

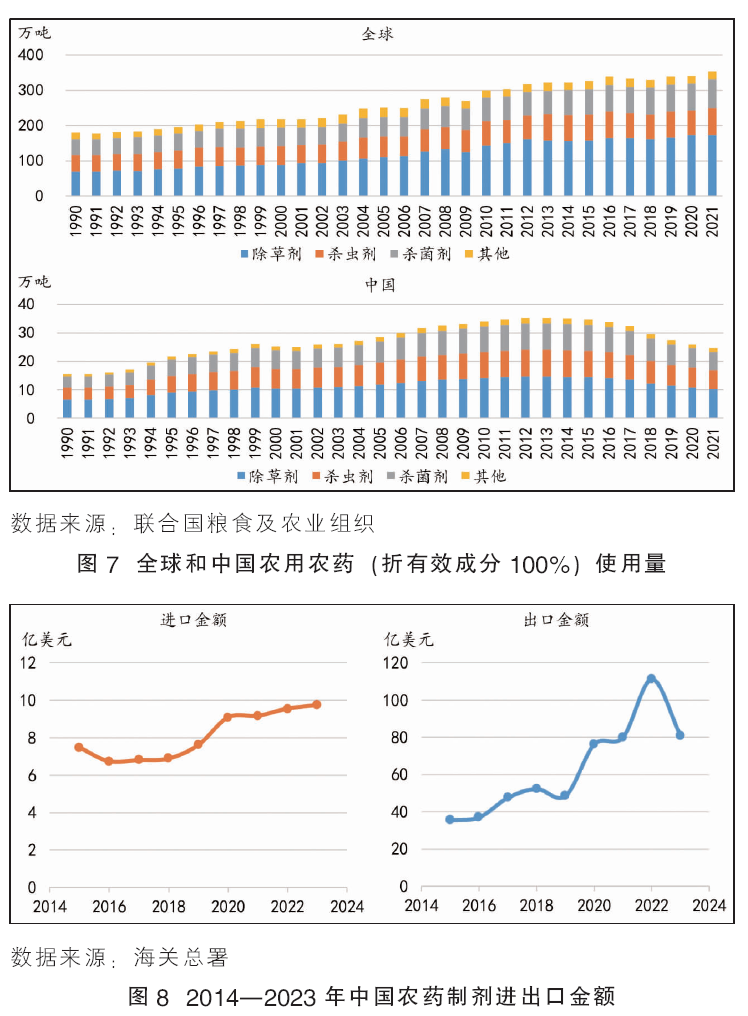

据联合国粮食及农业组织(fao)统计数据,1990—2014年,中国农药用量呈稳步上升的趋势;2015—2021年,中国实行了农药和化肥的双减政策,农药使用量逐年减少(见图7)。2021年,中国农药使用量为24.48万吨,其中除草剂占41.4%,杀虫剂占27.0%,杀菌剂占26.2%。2021年,巴西是世界上农药用量最多的国家,农用农药总量达72万吨,比农药用量第二大美国的45.7万吨高出近60%。其次是印度尼西亚(28.3万吨)、中国(24.5万吨)和阿根廷(24.2万吨)。

3.国际市场库存有待消化、产品价格下滑,农药制剂出口额回落

中国农药制剂出口数量和金额远高于进口,形成贸易顺差。2015—2019年,中国农药制剂进出口金额缓慢增长。2020年,受疫情影响,国外农药生产供应链受到严重冲击,而中国较为快速地控制了疫情的传播发展,保障了生产的顺利进行,出口金额激增突破75亿美元。2020—2022年,中国农药制剂出口在波浪起伏中通过调整、适应、提升。

2023年,中国农药制剂进口金额为9.74亿美元,同比增长1.94%,主要进口来源国家为印度尼西亚、日本和德国等;出口金额为80.87亿美元,同比下降27.21%(见图8),主要出口目的地为巴西(18.3%)、澳大利亚和美国等(见表3)。中国农药产量的70%~80%出口,国际市场库存有待消化、叠加农药产品价格大幅下滑,这是导致2023年农药制剂出口金额出现下降的主要原因。

展望:主张绿色高效产品、打造“中间体 原药 制剂”全链条的企业或将迎来新机遇

展望未来,受研发成本增加影响,农药中间体投放速度或将放缓。随着农药专利过保护期小高峰来临以及跨国农化巨头的生产结构调整等因素影响,农药中间体的产能将继续向中国、印度等国家转移。研发实力强劲、人员技术储备丰富的企业将快速脱颖而出。随着全球创新农药研发难度的增加,专利过期药成为市场主流,仿制型原药的市场空间仍将进一步增长,为优势企业带来更大的发展机遇。

农药制剂行业的发展前景既有机遇也有挑战。随着全球对粮食安全和农业生产效率提升的需求不断增长,农药制剂作为保障农作物健康生长的重要工具,其市场需求有望持续扩大。尤其是在发展中国家,随着农业现代化进程的加快和农民对高效、低毒农药认知度的提高,农药制剂市场有望迎来更大的发展空间。然而,中国农药制剂行业的竞争格局相当激烈,企业数量众多,市场份额较为分散。技术创新将成为推动行业发展的关键驱动力,也是企业的破局之路。随着生物技术、纳米技术等高新技术在农药制剂领域的应用,新型、环保、高效的农药产品将不断涌现,满足市场对绿色、可持续农药凯发在线的解决方案的需求。此外,种植结构调整、精准农业的快速发展也对农药制剂的剂型提出了新的要求。企业需要紧跟市场趋势、把握技术创新机遇、提升产品质量和环保性能,同时适应政策环境的变化,以实现持续、健康发展。

受世界地缘政治冲突带来的经济不景气、极端恶劣天气增多等影响,农药行业受到一定的冲击,企业发展的不确定因素有增无减。复杂多变的国际形势和气候环境使得全球粮食供应体系变得更加脆弱,各经济体纷纷将粮食安全战略提升至前所未有的高度。在全球高度重视粮食安全、人口基数持续叠加和转基因商业化种植政策逐步放开的多重背景下,农药需求韧性依旧。主张低毒、高效、环境友好产品,探索“中间体 原药 制剂”全链条的企业将迎来新的机遇。