现阶段聚醚市场整体情况

聚醚,作为一种重要的化工原料,广泛应用于聚氨酯、聚酯、聚酰胺等高分子材料的生产中。近年来,随着全球化工市场的不断发展,聚醚行业的产能也在持续扩张。然而,这种扩张并未带来预期的市场供需平衡,反而导致了名义产能结构性过剩。

截至2024年初,国内聚醚行业总产能已攀升至约850万吨/年,而全球聚醚总产能则约为1571.4万吨/年。在国内市场,聚醚行业的总产量达到了约532万吨,总开工率预计为62.6%左右,显示出一定的生产活跃度。然而,面对市场需求,情况则显得较为复杂。国内聚醚产品的需求量约为400万吨,尽管近年来出口市场拓展迅速,预计全年出口量可达163万吨,同时进口量有所缩减至32万吨,但整体上仍处于供应相对过剩的局面。这种供需不平衡的状态,意味着尽管聚醚行业拥有庞大的产能,但实际的市场需求并未能充分消化这些产能,导致了产能的浪费。从下游需求方向来看,聚醚产品广泛应用于软体家具、汽车座椅、冰箱保温、防水材料、塑胶跑道、鞋材等多个领域。这些领域的需求变化直接影响着聚醚产品的销售情况。因此,聚醚生产企业需要密切关注下游市场的动态,及时调整生产策略,以满足市场需求,减少产能浪费。

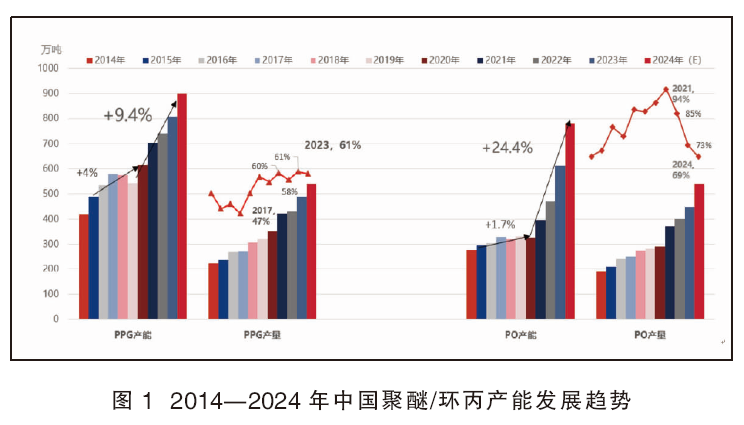

在聚醚和环氧丙烷产能发展的不同阶段,两者的增长速率呈现出显著差异。2014—2024年中国聚醚/环丙产能发展趋势见图1。进入2020—2024年的新阶段,两者产能的增长趋势发生了明显变化。聚醚的产能年复合增长率大幅提升至9.4%,显示出市场需求的增长、技术进步或投资增加等多重因素正推动其产能的快速扩张。与此同时,环氧丙烷(po)的产能年复合增长率更是跃升至24.4%,远超前一阶段的增速,这可能得益于技术进步带来的生产效率提升、新的市场应用领域开发或是对其下游产品需求的急剧增长。

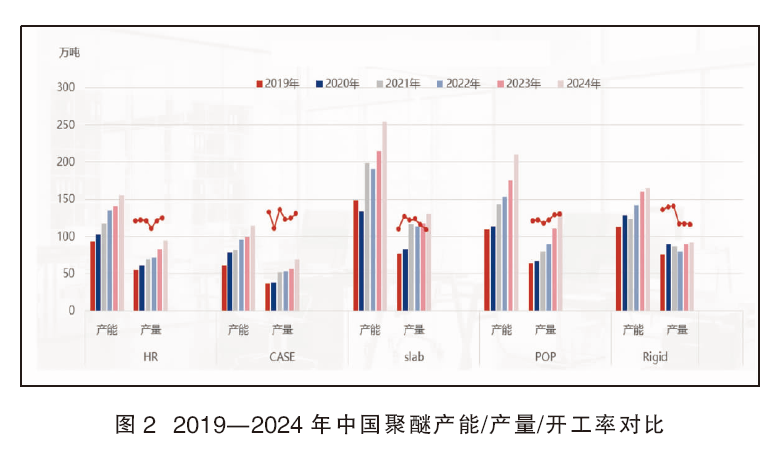

在聚醚产品的各个牌号中,不同类型的聚醚展现出了各自独特的产量变化趋势。2019—2024年中国聚醚产能/产量/开工率对比见图2。

case聚醚:其产量增速在近年来相对偏缓慢,经历了先降后回升的过程。从数据上看,case聚醚的产量增速大致维持在55%~60%。这可能与市场需求、原材料供应以及生产技术调整等多方面因素有关。尽管增速有所波动,但整体呈现回升态势,显示出市场对该类型聚醚产品的持续需求。

高回弹聚醚:与case聚醚不同,高回弹聚醚的产量开工情况逐年提升,显示出较强的市场适应性和增长潜力。其产量开工率预计稳定在59%~61%,这表明高回弹聚醚在特定应用领域(如高档家具、运动器材等)中的需求稳定增长,推动了产量的逐步提升。

软泡聚醚与硬泡聚醚:这两类聚醚产品的产量格局趋于稳定。软泡聚醚作为聚氨酯泡沫材料的重要原料,其年内开工率预估为最低可达50%以上,表明尽管面临一定的市场竞争和价格波动,但软泡聚醚的需求基础依然稳固。硬泡聚醚同样保持着相对稳定的产量格局,其市场需求主要来源于建筑保温、冷链物流等领域,对产品的质量和性能要求较高。

综上所述,聚醚产品的不同牌号在产量变化上呈现出不同的特点。case聚醚产量增速虽缓慢但有所回升,高回弹聚醚产量逐年提升,而软泡聚醚和硬泡聚醚则保持着相对稳定的产量格局。这些变化反映了聚醚市场的多元化需求和不同产品之间的差异化竞争态势。

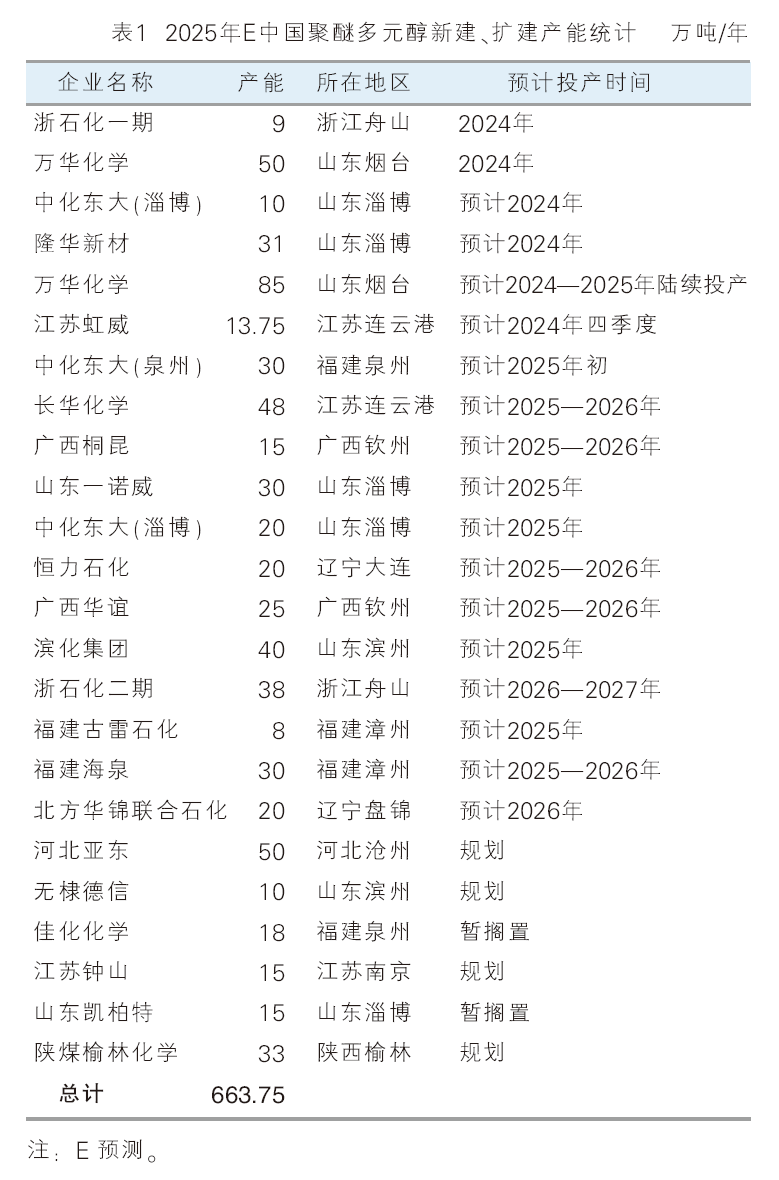

在聚醚行业的产能发展趋势中,现有企业如万华化学、山东隆华、中化东大以及长华化学等,占据了产能扩张的主导地位。这些企业凭借自身的技术实力、市场份额及资金优势,不断扩大生产规模,以适应市场需求并巩固市场地位。其扩张策略不仅涉及生产设备的更新升级,还包括生产流程的优化及产能的逐步提升,以确保在竞争激烈的市场中保持领先地位。

与此同时,新入局的聚醚企业则多是以产业链配套的角色进入聚醚市场,其主要目的之一是消化上游原材料环氧丙烷的产能。这些新企业往往与原材料供应商建立了紧密的合作关系,通过配套生产降低采购成本,同时也促进了整个产业链的协同发展。它们的加入为聚醚市场注入了新的活力,但也加剧了市场竞争的激烈程度。

展望未来,随着这些现有企业的持续扩张和新入局企业的不断加入,聚醚行业的产能将进一步增长。据预估,至2025年底,国内聚醚总产能有望达到1000万吨/年的里程碑。这一产能目标的实现,不仅将极大地满足市场需求,还可能推动聚醚行业的进一步整合与升级,促使企业在技术创新、产品质量和市场开拓等方面实现新的突破。

从原料环氧丙烷的角度来看,万华、浙石化、无棣等企业凭借自配套优势,在聚醚产业链中占据重要地位。同时,隆华、长华等作为山东及华东地区环氧丙烷(po)下游的主力工厂,也在聚醚市场中发挥着关键作用。当前po行业的洗牌,对于聚醚多元醇(ppg)企业而言,既是抓住市场机遇、优化产能布局的机会,也是面对激烈竞争、提升产品竞争力的挑战。企业需要灵活应对市场变化,加强技术创新与产品优化,以在洗牌中脱颖而出,实现可持续发展。

中国聚醚多元醇下游消费区域较为集中,主要分布在华东、华南以及华北等沿海经济发达地区,华中、西南、西北等中西部地区发展较为滞后。

华东是聚醚多元醇最集中的消费区域,海绵、汽车、防水以及跑道、冰箱冷柜产能均较集中,评估2023年华东区域消费占比小增至38%,华南区域跑道、海绵同样集中,消费量保持稳步增长,评估华南地区消费占比稳在30%附近;华北区域下游行业规模一般、年内暴雨、政治等因素影响并存拖累消费,评估消费占比缩至12%附近,天津和河北最大的供应竞争是山东地区聚醚厂商。

截至2023年底,中国聚醚多元醇产能共计802.7万吨/年,其中占比最大的仍然是软泡聚醚,总产能214.5万吨,占比27%;第二位pop聚醚,总产能174.1万吨,占比22%;高回弹板块盈利相对丰厚,并且多企业加大高回弹板块推广、浙石化装置试产,总产能增至140.6万吨,占比18%;硬泡聚醚及组合料总产能至148万吨,占比18%;弹性体产能99.5万吨,占比12%;其他差异化、慢回弹系列等总产能接近26万吨,占比3%附近。2023年中国聚醚多元醇产能按牌号分布见图3。

中国聚醚多元醇下游主要产品集中在软体家具、汽车及冰箱冰柜等领域。其中海绵行业是最大的下游产品, 评估2023年其对聚醚消费占比提升至31%。汽车行业更新换代以及出口是主要动力,新能源汽车及出口是主要增长点,评估消费占比或维持15%附近。而冰箱冰柜领域在去年去库存基础上,今年整体表现较好,评估其对聚醚消费量保持在12%附近;防水材料在房地产表现不理想情况下龙头企业是增量点,而跑道方面同样表现一般,评估对聚醚消费占比变化整体不大。

中国已经成为全世界最大的软体家具消费国,巨大的市场体量之下,行业市场分散、集中度低的问题却依旧存在。未来消费升级及消费主体年轻化的趋势下,软体家具渗透率或再提升。汽车方面的应用主要集中在汽车座椅和内饰方面,汽车座椅是模塑泡沫最大的下游,但同样集中度高。汽车座椅多集中在华东、西南及河北天津,华南大规模企业较少。中国本土企业平均规模较小、整体装备水平落后、技术创新层次低,在竞争中很难得到整车企业的支持。

未来行业发展建议

在当前聚醚多元醇市场遭遇双重挑战——即因产能扩张引发的供应量显著超出需求量,以及全球政治局势动荡导致的全球需求增长放缓的复杂背景下,企业采取差异化竞争策略以开拓出口市场,并推进规模企业的一体化整合,无疑是明智且前瞻性的战略选择。以下是一些具体的实施建议,旨在助力企业有效应对挑战,实现可持续发展。

1. 深化市场分析与定位

目标市场细分:对全球/中国市场进行细分,识别具有高增长潜力和高需求弹性的细分市场,如新兴市场、特定行业(如汽车工业、建筑业、电子行业)或特殊应用领域(如医疗、环保材料)。

需求趋势预测:利用大数据和ai技术跟踪和分析市场需求变化,预测未来趋势,为产品开发和市场布局提供依据。

2. 产品差异化与创新

研发新产品:加大研发投入,开发具有独特性能、满足特定需求的新产品,如环保型高分子量聚醚等,以提高市场竞争力。

性能优化:对现有产品进行性能优化,提升产品质量和稳定性,减少批次间差异,满足高端客户需求。

3. 拓展出口市场

多元化出口:积极开拓新的出口市场,减少对单一市场的依赖,降低市场风险。关注“一带一路”沿线国家、非洲、南美等新兴市场。

定制化服务:根据不同国家和地区的市场需求,提供定制化产品和服务,增强客户粘性。

4. 规模企业一体化

上下游整合:通过并购、合资等方式整合上下游产业链资源,形成规模效应,降低生产成本,提高市场竞争力。

供应链优化:优化供应链管理,提高物流效率,降低库存成本,增强对市场的快速响应能力。

5. 加强品牌建设

品牌塑造:加大品牌宣传力度,提升品牌知名度和美誉度,树立行业标杆形象。

客户服务:提供优质的售前、售中和凯发在线的售后服务,增强客户满意度和忠诚度,形成良好的口碑效应。

6. 关注政策与法规

政策研究:密切关注国内外政策动态和法规变化,及时调整企业战略和业务模式,以符合政策导向和法规要求。

环保与可持续发展:加强环保投入,推动绿色生产,开发环保型产品,满足全球对可持续发展的需求。

7. 应对风险与挑战

风险管理:建立完善的风险管理体系,对市场风险、政治风险、汇率风险等进行有效管理和控制。

灵活应对:面对疫情和地域冲突等突发事件,保持灵活应对能力,及时调整生产和销售计划,确保企业稳定运营。

综上所述,聚醚企业在面对市场挑战时,应深化市场分析与定位、推动产品差异化与创新、拓展出口市场、加强规模企业一体化、加强品牌建设、关注政策与法规以及灵活应对风险与挑战。通过这些措施的实施,企业可以在激烈的市场竞争中保持领先地位并实现可持续发展。