在2024年两会政府报告中,氢能源时隔4年再次被提及,“加快前沿新兴氢能、新材料、创新药等产业发展,积极打造生物制造、商业航天、低空经济等新增长引擎。”氢能作为新型能源体系的架构之一,已然成为国家重点发展的产业。

制氢端:高纯氢供应充裕,绿氢一体化项目落地提速

我国是全球氢气生产第一大国,总供应量接近4000万吨,但企业基本自产自用于合成氨、甲醇、炼油、钢铁等工业领域,市场上以管束车运输流通的氢气量仅占到总供应量的1%左右,且以纯度≥99.99%的氢气(以下统称“高纯氢”)为主。

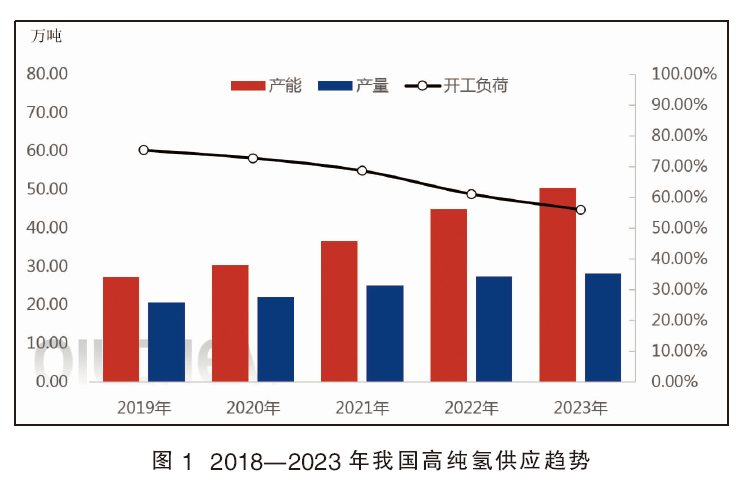

近年来,受国家政策刺激以及下游需求增长推动,高纯氢产能和产量均呈增长趋势,2023年国内高纯氢产能为50.42万吨/年,产量为28.27万吨,产能增速明显高于产量增速(见图1),主要原因在于,受氢能源相关政策刺激,生产企业对于下游加氢站的需求增速有着较高预期,投产积极性较高,但实际发展并不理想,目前华东、华南以及华中等部分地区已经出现较为明显的供需矛盾。

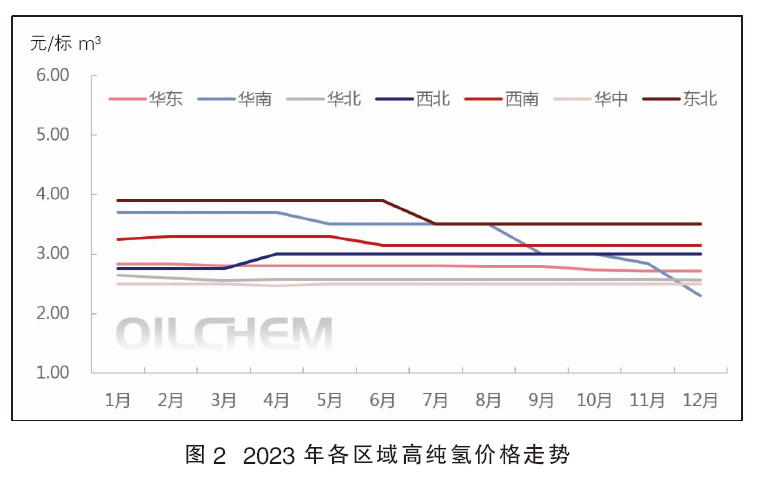

区域内供需矛盾影响之下,2023年国内高纯氢市场价格下跌成为主流。受长约订单较多、副产氢承担原料成本较少等多重因素影响,高纯氢市场价格变动频率和幅度均较低。2023年华东、东北、西南、华南高纯氢市场价格均呈不同程度的走低,幅度0.1~1.4元/m3不等,其中华南区域下跌幅度最高,年末较年初下降1.4元/m3,主要原因是广东省高纯氢新增产能较多,叠加前期投产产能释放,供应面竞争压力增大,而下游加氢站运营不善,暂停现象愈加明显,供需矛盾加剧。2023年各区域高纯氢市场均价为:东北3.74元/标m3,华南3.48元/标m3,西南3.22元/标m3,华东2.80元/标m3,华北2.59元/标m3,华中2.50元/标m3,西北2.93元/标m3(见图2)。

在全球发展低碳的共识下,近两年国内可再生能源制绿氢项目爆发式增长,2023年有17个绿氢项目投产,百余个项目进行了布局和规划,产业发展明显提速。截至2024年2月底,国内已建成绿氢项目50个,产能合计9.42万吨/年,在建/规划绿氢项目338个,规划产能超过2000万吨/年。从已投产绿氢项目来看,风电制氢项目数量占比约为20.8%,光伏制氢项目数量占比为52.1%,剩余为风电和光伏相结合发电制氢。

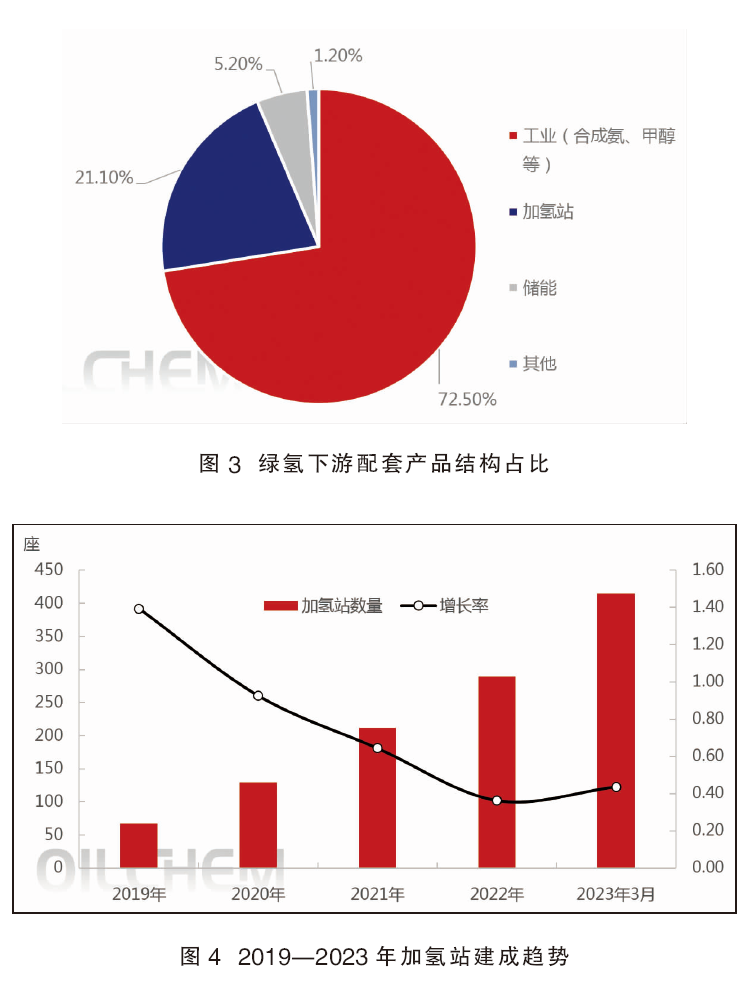

目前国内绿氢项目大多直接配套下游,根据已投产项目来看,制氢能力偏小的(3000吨/年以下)通常以示范项目或者直接配套加氢站为主,而制氢能力较大的项目通常下游会配套合成氨、炼油等化工炼油产品,以中石化库车项目和纳日松光伏制氢两个产能较大项目为例,位于新疆的中石化库车绿氢项目产能2万吨/年,该项目将直接替代原有的天然气制氢供塔河炼化炼油使用;位于内蒙古的纳日松光伏项目产能为1万吨/年,该项目所产氢气将直接管道输送至周边合成氨企业。据隆众资讯统计,已投产绿氢项目下游配套工业领域的产能占比为72.5%,下游配套加氢站产能占比约为21.1%,下游配套储能占比约为5.2%,其他多为示范项目以及天然气掺氢示范项目等(见图3)。

目前国内高纯氢市场处于相对饱和状态,加之绿氢成本仍处于较高水平,与工业副产氢并无竞争力,因此从短期来看,绿氢发展将以替代灰氢直接配套下游产品为主,待绿氢发展成熟后,成本优势显现,才会逐步向商品氢市场进军。

储运端:各类储运技术齐头并进

目前我国主流的储运技术是高压气态储运,受其经济性影响,氢气运输半径受限在200km以内,储运技术的发展对于氢气的商业化发展尤为重要。2023年,我国储运技术不断取得新突破,高压气态储氢技术向大容量发展,多家企业的储氢瓶质量密度和容积均有提升:管道技术方面,东方锅炉等企业建立了输氢管道实验平台,天然气掺氢比例首次突破30%;固态储氢方面,氢枫和上海交大推出了国内首台镁基固态储运车,氢气容量高达1.2吨,是目前高压气态储运车容量的3~4倍;液态储运方面,我国实现了首套10吨/天氢液化装置系统下线,首台民用液氢储运罐车下线(见表1)。

目前固态和液态储运均处于研发和示范期,商业化应用暂不具备经济性,但从长远来看,固态和液态储运才是实现氢气大规模,长周期、长距离运输的主要储运方式。

应用端:加氢站运营率低,产业链闭环更具经济性

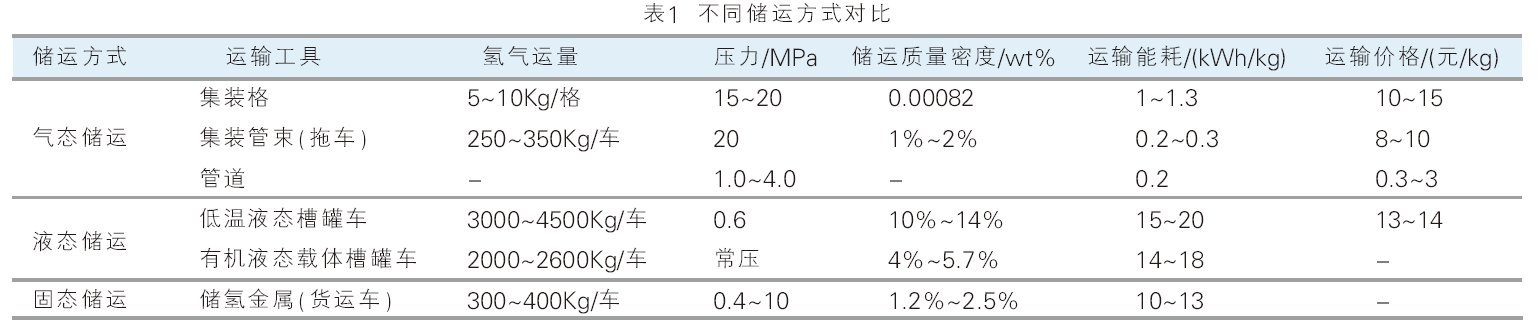

截至日前,我国已建成加氢站415座,稳居全球第一(见图4)。2023年我国新建加氢站71座,增长速度依然可观,但建成加氢站的实际运营率却仅有40%左右,加氢站对氢气的需求增长较预期相差较大。造成此现象原因,一是下游燃料电池汽车用氢尚未真正实现规模化落地,以小范围示范推广为主,导致加氢站对上游氢气的需求极不稳定。对大部分上游制氢企业而言,小批量且用量不稳定的氢气并不具备足够的经济性,氢气到站价较高,而示范群指导加氢枪口价偏低,致使加氢站盈利空间受到挤压;二是加氢站运营成本高,为保证不亏损而提高加氢价格,燃料电池汽车运营企业因氢价过高而出现改为用电运行、或者直接停运现象。

氢燃料电池车方面,截至2023年底,我国氢燃料电池车保有量为18487辆,完成了国家设定的2025年5万辆目标的37%,不过根据隆众资讯调研,氢燃料电池车市场也同样存在运营率偏低的情况。

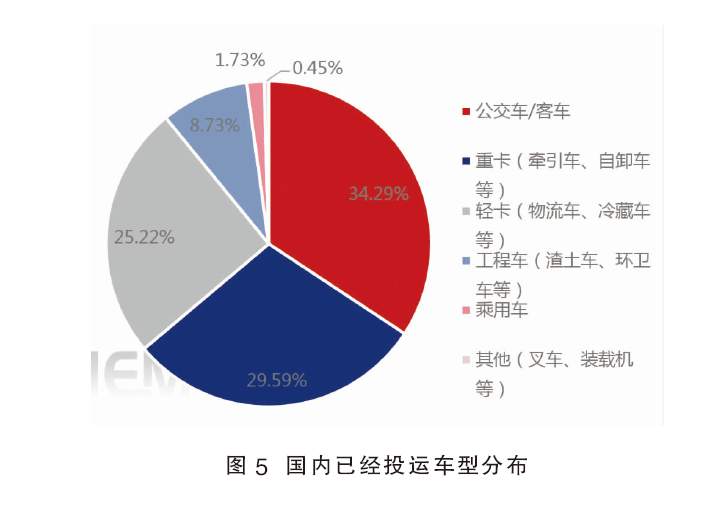

我国在氢燃料电池车的发展上,并未像日韩优先发展乘用车,而是将目标锁定于更适合氢燃料的商用车方向,从国内已经投运的车型来看,公交车、重卡、轻卡等车型为主流(见图5),公交车的投运主要集中在2020—2022年,2023年重卡车型明显更受欢迎,传统燃油重卡是高碳排重灾区,而和柴油重卡、纯电重卡相比,氢能重卡具有无污染、零排放、可适应低温环境、续航里程长等特性,优势更为明显,因此成为企业布局新能源重卡主要赛道之一。除此之外,国内钢铁、煤化工等高碳排行业企业,既可以生产氢气,也有钢铁、焦炭的运输应用场景,购置氢能源重卡还可抵扣部分能耗指标,在多重利好因素加持下 ,美锦、旭阳、宝钢、荣成钢铁等多家企业均已经进行了部分燃油重卡的替换,该种运营方式,形成了制氢-加氢-用氢的产业链闭环,也是目前国内较具经济性的运营方式,未来钢铁、煤化工企业将是氢能重卡市场的主力军。

我国在氢能产业链的发展上取得了较多突破,多个环节从实验室走向了示范阶段,氢能源的产业生态也在摸索中初具雏形,不过目前依旧面临着诸多瓶颈,除了传统制氢较为成熟外,绿氢、储运、加氢站以及氢燃料电池车均不具备较好的经济性。但氢能承担了国家能源转型的重任,且拥有着巨大的应用场景,未来伴随国家政策继续发力,产业标准逐步完善,各环节一一打通,氢能或将成为下一个“万亿赛道”。