2023年以来,我国生物柴油产业支持政策逐步落地:2023年9月,上海召开生物柴油试点推广会议;2023年11月,国家能源局发布《关于组织开展生物柴油推广应用试点示范的通知》;2024年2月,生物柴油试点示范项目评议会召开;2024年3月22日,b5国标修订启动;2024年4月2日,国家能源局凯发在线官网发布《关于公示生物柴油推广应用试点的通知》;2024年4月30日,国家能源局《关于开展生物柴油推广应用试点工作的通知》发布。

在当前形势下,我国生物燃料产业正在试图化被动为主动,向更多元的方向发展,政府也正致力于将生物燃料产业更明确地纳入发展规划。

生物柴油产业支持政策出台的背景

1. 全球主要生物柴油消费区域相关政策动态

巴西在2024年3月将生物柴油掺混比例提高到13%,并建议到2025年3月将掺混比例提高到15%。阿根廷行业协会也在谋求更高的掺混比例。印尼自2023年8月1日强制执行b35掺混标准,并已经开始测试b40应用场景。马来西亚正在推动b20向更广泛地区推广,尽管目前大部分地区仍然实施b10。菲律宾、韩国、日本等也公布了逐步提升的掺混计划,其中菲律宾能源部(doe)发布指令,从2024年10月开始将生物柴油混合比例从2%提高到3%。根据新的指导方针,下游石油公司被要求在菲律宾销售的所有柴油燃料中使用3%的椰油甲酯(cme)混合物。到2025年10月1日,这一比例将逐渐增加到4%;到2026年10月1日,这一比例将增加到5%。韩国2024年将生物柴油掺混比例由3.5%提升至5%,并在2030年提高至8%(fame5% hvo3%)。韩国通过修订法令推动共炼生物燃料的发展,并且日韩企业在生物燃料领域的合作也正在加强,但欧盟内部出现妥协的迹象。

2.欧盟部分国家脱碳政策调整

瑞典:2023年11月30日,瑞典议会投票通过了政府提出的《特定化石燃料温室气体(ghg)减排法》(mju5)的修正案。该修正案指出,2024—2026年,瑞典国内汽油和柴油ghg减排义务将降至6%,而2027—2030年的减排义务将被取消。

捷克:捷克共和国自2023年7月1日起将混合规定变为自愿,这一措施是捷克政府于2022年5月通过的一系列立法措施的一部分,以应对不断飙升的原材料价格。然而,供应商减少排放的义务仍然存在。

拉脱维亚:拉脱维亚在2022年7月1日至2023年12月31日期间暂停强制混合生物燃料,以控制不断上涨的原材料价格。在此期间,在汽油和柴油中加入生物燃料将是自愿的。

芬兰:2022年4月7日,芬兰政府决定将其2022年和2023年的生物燃料混合义务暂时降低7.5%至12%,减少这一义务的原因是化石燃料和可再生燃料的价格较高。

3.中欧贸易争端持续升级

2024年3月,欧盟委员会贸易总司发布文件表示,计划终止对印尼生物柴油经由中国和英国出口以规避欧盟关税所进行的调查。文件表示,欧盟委员会在3月25日之前继续接受与此相关的评论和信息。而在1月份欧洲生物柴油委员会(ebb)发布的信件称将精力转移至反倾销调查。

4.贸易争端环境对我国生物柴油产业的冲击

在欧盟贸易政策调整的压力下,我国生物柴油产业活性迅速下降,2023年全行业开工率走弱,酯基及烃基生物柴油产量一度大幅削减,四季度末端才出现回温迹象。2024年4月,我国生物柴油综合开工率为17.44%、加氢植物油(hvo)开工率为22.08%。

我国生物柴油市场结构及原料供需评估

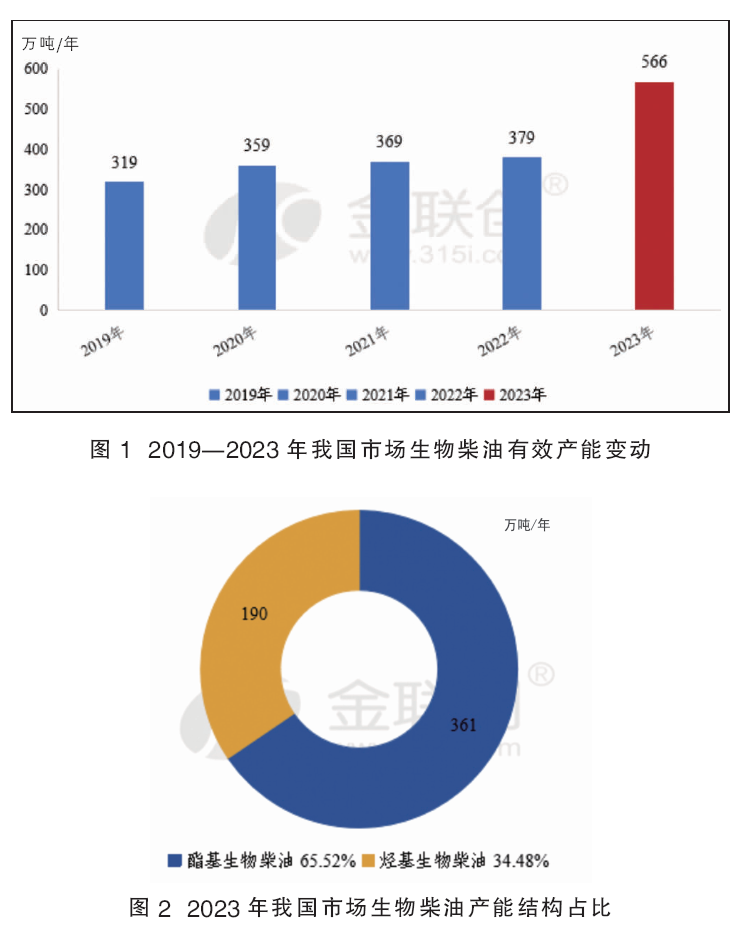

截至2023年底,我国市场生物柴油总产能为740.6万吨/年,有效产能激增至566.1万吨/年,且市场生物柴油产能仍以酯基生物柴油为主(见图1)。按有效产能口径,2023年我国酯基产能361万吨/年,占比65.52%;烃基产能190万吨/年,占比34.48%(见图2)。

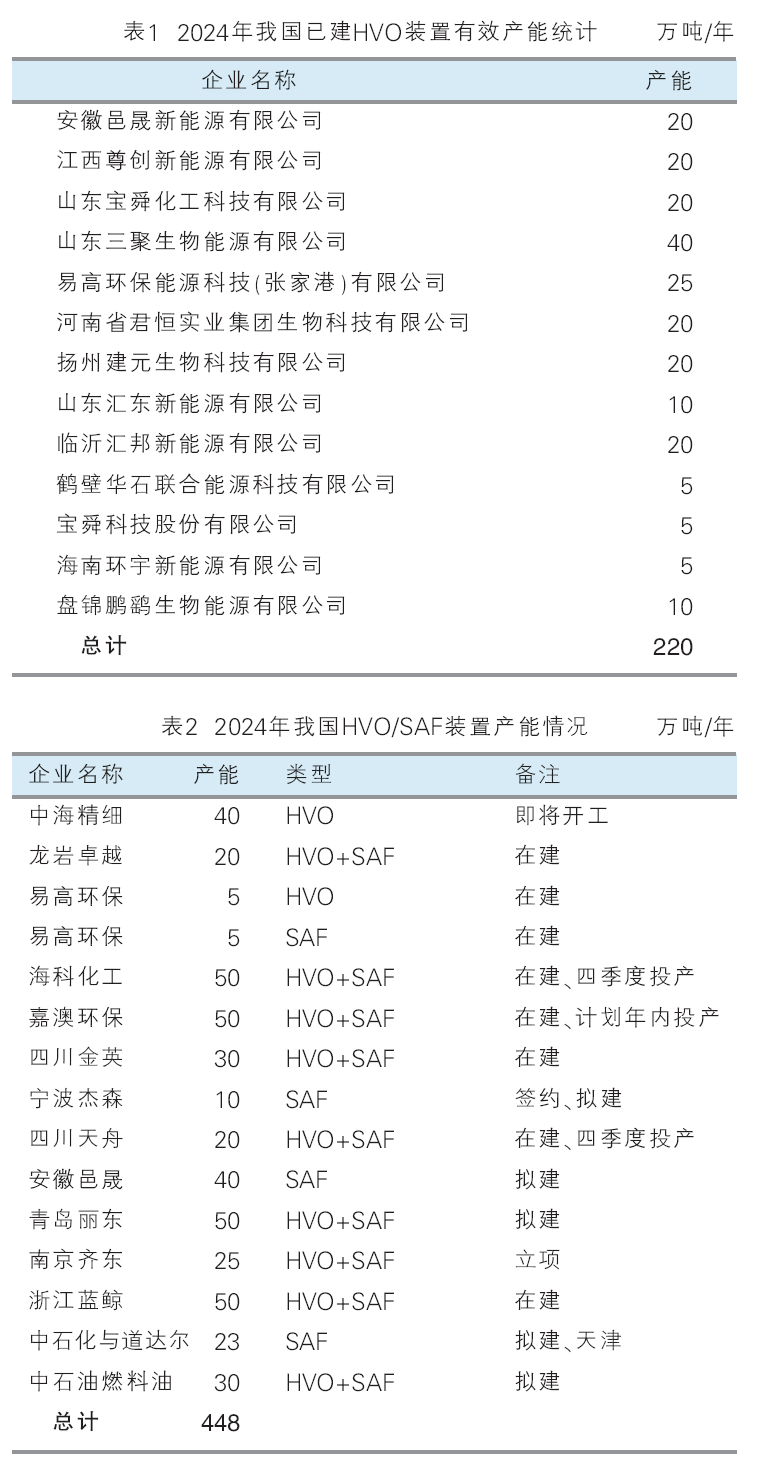

截至2024年3月,我国已建烃基生物柴油有效产能达220万吨/年(见表1)。

截至2024年3月,我国已建可持续航空燃料(saf)产能20万吨/年,在建、拟建hvo/saf(考虑到hvo存在潜在的saf转化能力)装置总规模448万吨/年。预计2024年落地产能为110万吨/年。详见表2。

我国uco出口持续增高 原料争夺渐趋激烈

2023年,我国废弃油脂(uco)出口量扩张至205.71万吨,较2022年增加47.28万吨,同比增长29.84%。2018—2023年,我国工业级混合油uco的出口量由58.12万吨扩张至205.71万吨。

据测算,我国2022年uco收集潜力约522万吨。2023—2026年我国餐厨废油收集潜力将呈现稳步增长态势,2024、2025年我国餐厨废油收集潜力或扩张至634万吨、698万吨(见图3)。

假设在原料政策不做调整的情况下,若uco出口量固定在200万吨,未来随着我国生物柴油(涵盖hvo与saf)产能的释放,原料缺口将迅速出现,并不断扩大,预期2024、2025年原料缺口将分别达到70万吨、106万吨。

我国生物柴油应用场景推导及需求预测

1.2024—2025年我国生物柴油需求量预估

在未来一定时期内,作为即插即用型的绿色燃料,b24生物船燃加注或将成为生物柴油消费的主要驱动力。舟山、青岛、广州、上海等港口b24加注将逐步成为常态,预测我国b24生物船燃加注量或可在未来3~5年内扩张至300万~400万吨,对应72万~96万吨生物柴油掺混需求。但是,短期内,我国生物柴油市场内需潜力的释放可能很难迅速达成。综合评估,2024年我国生物柴油外销出口预期降至100万吨,2025年将保持50万吨规模。预计,2024年我国生物柴油利用量或为124.69万吨,2025年将为97.84万吨。

2.绿色甲醇产品的竞争分析

未来,非化石绿色甲醇将展现出广阔的新应用领域,在船用燃料方向将与生物柴油展开直接竞争,不排除在交通、航空燃料方面也将产生竞争。绿色甲醇的基本优势是与现有的基础设施,如储罐、管道、加油站及现有推进技术的高兼容性。生物柴油成熟产能的先发优势明显,但绿色甲醇正在迅速崛起。

绿色甲醇较生物柴油具有明显的成本优势。当绿电的价格为每千瓦时0.3元时,绿色甲醇的成本约为4500元/吨。根据《绿色甲醇生产工艺技术经济分析》中的研究,以年产10万吨甲醇作为计算依据,假设其他条件不变,当度电成本分别为0.2元和0.1元时,甲醇的成本将分别降至3376元/吨和2156元/吨,电力成本占比也将分别降至71%和55%。

据测算,在目前5700元/吨的地沟油到厂价格情况下,生物柴油生产成本达到6700~6900元/吨。其中uco成本占到总成本的82%~85%。

3.我国生物柴油市场前景预判

2024年7—8月,欧盟方面将对我国生物柴油产品发起临时反倾销措施,加征临时关税。在此之前,个别生物柴油工厂将通过自主出口维持稳健产销。

我国市场部分hvo/saf项目计划可能继续延期或暂时搁置,不过预期年内政府将发布saf路线图政策。在原料政策不做调整的前提下,我国uco原料供应缺口将逐渐扩大。二代uco需求占比将进一步提高,一代uco销售重心未来或转向东亚、东南亚地区。

我国生物柴油试点示范项目将自二季度开始集中落地。船用生物燃料仍将是主要方向,b24消费将成为我国生物柴油产业的第一驱动力,其他方向的应用场景落地相对缓慢。uco出口不会受到反倾销调查的影响,预期在二三季度欧洲市场对我国uco的采购也将增加,不过需要着重关注我国对于原料政策的可能性调整。